Comment faire une liquidation de TVA ?

Publié le 20 décembre 2022

par Deborah Alkama

4 min. de lecture

Publié par Deborah Alkama

Mis à jour le 27 mai 2024

4 min

La TVA (Taxe sur la Valeur ajoutée) est habituellement collectée auprès de la clientèle par les vendeurs et vendeuses ou les prestataires, avant d’être ensuite reversée au Trésor public. Quelquefois, c’est la clientèle elle-même qui reverse la TVA aux impôts : on parle alors d’auto-liquidation de TVA. Apprenez-en plus sur cette manœuvre comptable !

Zoom sur l’auto-liquidation de TVA

Lorsqu’un achat de produit ou de service est réalisé, celui-ci implique le paiement d’une taxe sur la valeur ajoutée : la célèbre et incontournable TVA.

Généralement facturée par le vendeur ou la vendeuse, en même temps que l’achat du produit ou du service, la TVA est ensuite reversée au Trésor Public.

Il arrive néanmoins que cette facturation pose problème, notamment lorsque la TVA est facturée par des entreprises étrangères, soumises à un régime de TVA différent de celui appliqué en France.

C’est là que l’auto-liquidation de TVA entre en scène et réglemente le cadre juridique. Ce mécanisme consiste, pour la personne qui vend ou réalise une prestation, à facturer son service ou son produit hors taxe. C’est alors le client ou la cliente qui doit payer la TVA aux impôts.

Les entreprises d’un État membre de l’UE ne sont donc pas tenues de s’immatriculer en France pour facturer leur clientèle française. Elles n’ont qu’à mentionner sur leurs factures que c’est le client ou la cliente, identifié·e en France, qui a la charge de régler la TVA en France. De ce fait, celle-ci est due par le client et non par le vendeur (ou le prestataire).

💫

Shine simplifie la gestion de votre comptabilité en vous rappelant quand joindre vos justificatifs ainsi que la TVA associée et exporte automatiquement vos données.

La procédure d’auto-liquidation de TVA (côté vendeur)

Le vendeur doit mentionner le numéro de TVA intracommunautaire des deux parties sur la facture d’auto-liquidation de la TVA.

Celle-ci doit également faire figurer une phrase à propos de l’autoliquidation de TVA au pied de la facture, en plus des mentions obligatoires.

La mention « Autoliquidation » se suffit à elle-même, mais il est possible d'aller plus loin en inscrivant :

« Autoliquidation, article 283 du CGI » ;

« Autoliquidation, article 283.2 ter du CGI » ;

ou « Autoliquidation de la TVA par le preneur ».

L'entreprise cliente est ensuite redevable du montant de TVA au Trésor Public.

🚨Si vous n'êtes pas assujetti·e à la TVA, veillez à renseigner la mention "TVA non applicable, article 293 B du Code général des impôts" sur votre facture. Dans ce cas de figure, le ou la client·e n'aura pas à collecter la TVA.

Un compte pro complet pensé pour vous.

La procédure d’auto-liquidation de TVA (côté client)

Dès lors que le mécanisme d'auto-liquidation s'applique, l'entreprise cliente, identifiée à la TVA en France, est redevable de la TVA auprès du service des impôts des entreprises (SIE).

Cette déclaration devra s'effectuer tous les mois ou tous les trimestres, en même temps que la déclaration de son chiffre d’affaires.

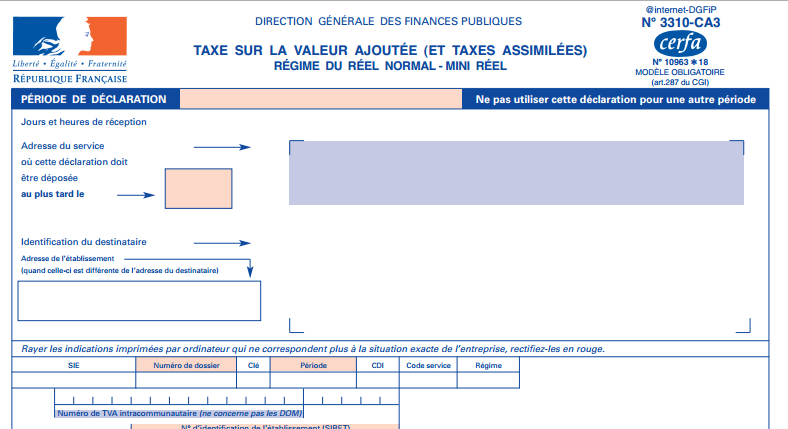

Il ou elle devra remplir le cerfa n° 3310-CA3 en reseignant son chiffre d’affaires HT et le montant de la TVA collectée :

Le champ d’application de l’auto-liquidation de la TVA

Seule une entreprise cliente et identifiée à la TVA en France peut appliquer l’auto-liquidation de TVA.

De plus, celle-ci doit au choix :

acheter des biens à l’étranger, livrés en France ;

acheter un service ou un bien auprès d’entreprises situées hors de France ;

réaliser une « livraison à soi-même » ;

sous-traiter auprès d’un donneur ou une donneuse d’ordres résidant à l'étranger.

Travaux de réfection, de construction ou d’entretien, depuis le 1er janvier 2014, l'auto-liquidation de TVA s'applique également à la sous-traitance de travaux dans le secteur du BTP. Cela vaut même dans le cas où l'entreprise en charge de la sous-traitance et celle qui orchestre les travaux sont toutes deux établies en France.

Les entreprises qui exécutent un travail de sous-traitance ne facturent pas de TVA aux donneurs et donneuses d'ordres qui auto-liquident la TVA de l’ensemble du chantier.

De même, depuis le 1er janvier 2022, l’auto-liquidation de la TVA à l'importation devient obligatoire et automatique. Elle s’effectue par le biais de déclarations de TVA directement préremplies par l’administration fiscale.

Liquidation de TVA : l’heure du récap’

L’auto-liquidation de TVA permet de mieux contrôler la collecte de la TVA tout en minimisant les risques d’erreurs.

Les éléments clés à retenir :

dans le cadre d’une auto-liquidation de TVA, la TVA est due par le client ou la cliente ;

l’entreprise cliente doit être identifiée à la TVA en France ;

l’auto-liquidation de la TVA à l'importation est obligatoire et automatique ;

l'entreprise cliente doit remplir le cerfa n° 3310-CA3.

Désormais, vous savez quand et comment faire une liquidation de TVA !

Régime réel ou simplifié, la TVA est une obligation comptable. Connaissez-vous vraiment les différences entre les régimes de TVA ?

Vous souhaitez recevoir des conseils avisés pour entrepreneur·es éclairé·es ? La Lanterne est la newsletter faite pour vous !