Coronavirus : quelles sont les aides pour les petites entreprises ?

Publié le 10 janvier 2022

25 min. de lecture

Publié par Flore Campestrini

Mis à jour le 11 juillet 2024

25 min

Nombreuses sont les entreprises qui pâtissent de la crise de la COVID-19. Aux problèmes de trésorerie dus à la baisse ou la cessation de l’activité viennent s’ajouter les impayés et les difficultés quotidiennes liées au confinement.

Heureusement, des solutions existent. Face à cette situation exceptionnelle, l’État a mis en place un arsenal de mesures destinées à soutenir les petites entreprises (TPE et PME).

Quelles sont les aides disponibles pour les petites entreprises frappées par la crise du coronavirus ? Pour y voir plus clair, lisez-ce qui suit.

🔎

Vous êtes micro-entrepreneur ou indépendant ?

Pour obtenir des informations adaptées à vos besoins consultez notre article dédié aux aides COVID-19 en micro-entreprise.

Nous avons également répertorié les aides, les outils et les initiatives qui pourraient vous aider dans cette période compliquée. Rendez-vous sur cette page pour trouver le soutien dont vous avez besoin.

Un dispositif exceptionnel de chômage partiel

Le chômage partiel est un dispositif destiné à soutenir l’emploi en période de crise. Il permet aux entreprises qui subissent une baisse d’activité ponctuelle de ne pas licencier leurs salariés, de conserver leurs compétences et de reprendre leur activité plus facilement une fois les perturbations passées.

🚨Dans le cadre de la crise du Covid-19 l’Etat a renforcé le dispositif d’activité partielle afin de le rendre plus protecteur.

Quelles sont les modalités du chômage partiel ?

Votre entreprise peut mettre un ou plusieurs salariés au chômage partiel si ces derniers ne peuvent plus travailler pour l’une des raisons suivantes :

- votre entreprise a été fermée par arrêté ;

- votre entreprise subit une baisse d’activité et/ou des difficultés d’approvisionnement;

- votre entreprise n’est pas en mesure de protéger la santé de ses employés via des dispositifs de prévention comme le télétravail ou encore les gestes barrières.

🔧

Le bon outil : le Ministère du Travail vous propose un schéma pour déterminer si votre entreprise peut ou non bénéficier du chômage partiel.

👉 Exceptionnellement, les entreprises peuvent être autorisées à recourir au chômage partiel pour une durée allant jusqu’à 12 mois.

👉 Jusqu'à fin septembre 2020, les entreprises du tourisme et de l'événementiel pourront recourir au chômage partiel dans les conditions en vigueur en mai 2020. Pour les entreprises dont l'activité ne reprend pas complètement, l'activité partielle pourra être prolongée au delà de septembre 2020 sous certaines conditions.

👉 Tous les salariés qui subissent une baisse de rémunération liée à la baisse du nombre d’heures de travail en dessous de la durée légale ou à la fermeture de l’entreprise peuvent bénéficier du dispositif de chômage partiel.

Les employés peuvent avoir accès au chômage partiel quel que soit leur contrat de travail (CDD, CDI, Intérim, apprentis, contrats de professionnalisation…etc.) et quel que soit leur temps de travail (temps plein ou temps partiel). Il n’y a pas non plus de condition d’ancienneté. Les salariés au forfait jours et heures sur l’année peuvent également bénéficier du chômage partiel.

A combien s’élèvent les indemnités de chômage partiel ?

👉 L’indemnité de chômage partiel est versée aux salariés par l’entreprise. L’employeur est ensuite remboursé par l’Etat. Pour les salaires allant jusqu’à 4,5 x le SMIC, soit 6927 euros bruts, l’entreprise est intégralement remboursée.

👉 Les employés mis au chômage partiel touchent une allocation de chômage partiel. Cette indemnité correspond à 70% minimum du salaire brut soit environ 84% du salaire net. Les employeurs peuvent verser à leurs employés plus de 70% de leur salaire brut s'ils le souhaitent, voire même maintenir leur salaire à 100% en complétant l’indemnité.

Les salariés dont le salaire est inférieur ou égal au SMIC sont indemnisés à hauteur de 100% de leur salaire.

Les salariés doivent toucher une indemnité minimale de 8,03 euros par heure. Exceptions : les apprentis et les salariés en contrat de professionnalisation dont l’allocation correspond au montant de leur indemnité horaire.

Comment faire une demande de chômage partiel ?

📆 Vous pouvez formuler votre demande d’activité partielle en ligne jusqu’à 30 jours après avoir mis vos salariés au chômage partiel. Votre demande permettra à vos employés d’être indemnisés et à votre entreprise d’être remboursée pour la période déjà écoulée (effet rétroactif).

A noter : à titre exceptionnel l’avis du Comité économique et social (CSE) pourra être rendu après la mise au chômage partiel et être communiqué dans les deux mois suivant la demande officielle.

Les demandes d’activité partielle se font en ligne sur activitepartielle.emploi.gouv.fr. Si vous ne recevez pas de réponse sous 48 heures votre demande est acceptée.

Pour chaque salarié concerné par une demande de chômage partiel vous devrez indiquer le nombre d’heures réellement travaillées par semaine ou le nombre d’heures assimilées (congé maladie par exemple) et le nombre d’heures réellement chômées par semaine.

Votre entreprise devra verser l’indemnité d’allocation chômage à son ou ses salariés en activité partielle. Elle sera ensuite remboursée, sous 12 jours en moyenne, par l’Agence de Services de Paiement (ASP).

Des facilités concernant les cotisations sociales, les impôts et les taxes

Face à la crise du Covid-19, l’Etat a mis en place des aménagements concernant les cotisations sociales, les impôts et les taxes.

Repousser le paiement des cotisations sociales (URSSAF)

Les entreprises de moins de 50 salariés qui devaient payer leurs cotisations salariales et patronales les 15 mars, 15 avril et 15 mai 2020 ont eu la possibilité de reporter ces paiements (en totalité ou en partie) sans pénalités. L’acquittement de ces cotisations peut être repoussé jusqu’à trois mois. Les régularisations nécessaires seront effectuées à l'occasion des échéances suivantes.

N’hésitez pas à consulter le site de l’URSSAF afin d'en savoir plus à propos du report des cotisations sociales.

👉 Les TPE et PME du secteur du tourisme et de l'événementiel peuvent bénéficier d'une exonération de cotisations sociales durant la période de fermeture ou de baisse importante d'activité (au moins de mars à juin).

⚠️ Attention, dans une période où la protection sociale est primordiale, il est demandé aux entreprises qui n’en ont pas réellement besoin de ne pas reporter le paiement de leurs cotisations sociales.

Report de l’impôt sur les sociétés (IS), de la taxe sur les salaires, de la CFE et de la CVAE (impôts directs)

Les entreprises (ou leur comptable) peuvent demander à leur Service des Impôts des Entreprises (SIE) de repousser le paiement de certains impôts directs. Ce report n’entraînera pas de pénalités.

Sont notamment concernés :

- les acomptes d’impôt sur les sociétés (IS) ;

- la taxe sur les salaires ;

- la cotisation foncière des entreprises (CFE) ;

- la cotisation sur la valeur ajoutée des entreprises (CVAE).

👉 Bon à savoir : Si votre entreprise a déjà réglé ses impôts directs vous pouvez tout de même profiter du report de règlement de vos échéances (déjà payées) :

- si le paiement n’a pas encore été prélevé vous pouvez demander à votre banque en ligne de s’opposer au prélèvement SEPA.

- si le paiement a déjà été débité sur le compte de votre entreprise vous pouvez demander un remboursement auprès de votre SIE.

📆 Comme en mars, les entreprises touchées par la crise du Covid-19 pourront demander à repousser le paiement de leurs impôts directs dûs en avril.

🔧 En pratique : Pour demander le report du paiement de ses impôts directs votre entreprise (ou son expert-comptable) doit compléter . Ce document doit ensuite être adressé à votre SIE (service des impôts des entreprises).

Remise d’impôts directs après examen individualisé

En plus du report des impôts directs, les entreprises dont la pérennité est menacée peuvent demander une remise d’impôts directs, d’intérêts de retard ou de pénalités. Ces demandes sont examinées au cas par cas par l’administration.

🔧 En pratique : vous devez envoyer un à votre SIE.

Placeholder Emoji

👉 Des mesures spéciales pour soutenir les entreprises du secteur du tourisme : Les collectivités locales pourront décider de réduire la taxe de séjour des hébergements touristiques et d'abaisser des deux tiers la CFE des entreprises du tourisme.

Suspension de la mensualisation du paiement de la CFE ou de la taxe foncière

Si votre entreprise règle sa CFE ou sa taxe foncière de manière mensuelle, vous pouvez renoncer à cette mensualisation, sans pénalités.

Vous pourrez à nouveau adhérer à la mensualisation par la suite si vous le souhaitez. Sinon, vous serez redevable de la CFE le 15 décembre 2020.

🔧 En pratique : pour suspendre votre paiement mensuel vous devez vous rendre dans votre espace professionnel sur le site impots.gouv.fr ou contacter le Centre Prélèvement Service (CPS) dont dépend votre entreprise.

Accélération du remboursement des crédits d’impôt sur les sociétés et des crédits de TVA

Remboursement accéléré des créances d’IS restituables en 2020 :

Si votre entreprise est une société (SAS, SARL…etc.) et qu’elle bénéficie d’un ou de plusieurs crédits d’impôts restituables en 2020 vous pouvez demander leur remboursement anticipé.

Cette mesure concerne tous les crédits d’impôts restituables en 2020, c’est-à-dire toutes les sommes qui doivent vous être remboursées en 2020 par l’administration fiscale en vertu d’une « réduction » d’impôt dont bénéficie votre entreprise.

Sont donc concernés le crédit d’impôts recherche (CIR), le crédit d'impôt en faveur des entreprises de spectacles vivants musicaux ou de variétés ou encore le crédit d'impôt pour dépenses de production d’œuvres audiovisuelle.

🔧 En pratique :

Cette demande de remboursement peut être formulée dès à présent. Il n’est pas nécessaire d’attendre d’avoir procédé à votre déclaration de résultat (dépôt de votre liasse fiscale).

Pour faire votre demande rendez-vous dans votre espace professionnel sur impôts.gouv.fr et compléter les documents suivants :

- le formulaire 2573 relatif à la demande de remboursement de crédit d’impôt ;

- le formulaire récapitulatif des réductions et crédits d’impôt justifiant de vos crédits d’impôt (déclaration n° 2069-RCI ou déclaration spécifique, sauf si celle-ci a déjà été déposée antérieurement);

- le relevé de solde d'IS (formulaire n° 2572) permettant de payer l'impôt dû et de constater la somme qui doit vous être remboursée en 2020.

Remboursement accéléré des crédits de TVA :

Si votre entreprise bénéficie d’un crédit de TVA auprès de l’administration, vous pouvez demander son remboursement anticipé.

Pour rappel : une entreprise profite d’un crédit de TVA lorsqu’elle a versé plus de TVA à ses fournisseurs qu’elle n’en a perçu auprès de ses clients. L’administration rembourse à l’entreprise la différence entre la TVA collectée et la TVA versée.

🔧 En pratique : Pour faire votre demande, rendez-vous dans votre espace professionnel sur impôts.gouv.fr. N’hésitez pas à consulter ce tutoriel pour effectuer votre demande de remboursement de crédit de TVA.

Obtention de délais de paiement des dettes sociales et fiscales

L’administration propose aux entreprises qui ne parviennent pas à régler leurs dettes sociales ou fiscales de saisir la Commission départementale des Chefs des Services Financiers (CCSF). La CCSF peut être sollicitée quel que soit le montant de la dette.

La commission examine les demandes au cas par cas et peut proposer aux entreprises un plan de règlement échelonné de leurs dettes fiscales (impôts et taxes) et sociales (cotisations patronale). L’intérêt de solliciter la CCSF est donc d’obtenir des délais de paiement des dettes sociales et fiscales.

Pour saisir la CCSF l’entreprise doit remplir les conditions suivantes :

- être à jour de ses déclarations fiscales et sociales et du prélèvement à la source. Dans la situation actuelle, il est cependant précisé qu’une entreprise qui ne serait pas à jour de ses cotisations salariales peut tout de même saisir le CCSF.

- ne pas avoir été condamnée pour travail dissimulé.

🔧 En pratique : pour demander un plan de règlement échelonné des dettes fiscales et sociales de votre entreprise vous devez saisir la CCSF du département de votre entreprise en envoyant un courrier à son secrétariat (annuaire officiel).

A l’appui de votre demande vous devez fournir un formulaire type et différents documents attestant des difficultés financières de l’entreprise, prouvant le paiement des cotisations sociales salariales et faisant état des trois derniers bilans, du chiffre d’affaires prévisionnel HT et de la trésorerie pour les mois à venir, de la trésorerie et du chiffre d’affaires HT depuis le 1er janvier 2020 et des dettes fiscales et sociales.

Notez qu’il existe un formulaire de saisie de la CCSF réservé aux TPE.

L’aide défiscalisée du fonds de solidarité

Les entreprises qui ont enregistré une forte baisse de leur chiffre d’affaires du fait de la crise du coronavirus peuvent bénéficier d’une aide financière défiscalisée pouvant aller jusqu’à 1500 euros.

Une subvention complémentaire de 2000 à 5000 euros peut être sollicitée par les entreprises en grande difficulté. Son attribution se fait au cas par cas.

📆 A savoir : cette aide mise en place au mois de mars sera reconduite mensuellement jusqu’à trois mois. Elle sera donc valable pour les pertes de chiffre d’affaires enregistrées au mois d’avril et de mai.

👉 Les cafés, les hôtels, les restaurants, les entreprises du tourisme, de l'événementiel, de la culture et du sport pourront bénéficier de l'aide du fonds de solidarité jusqu'à la fin de l'année 2020. Pour ce secteur, les conditions d'accès sont élargies. Les entreprises ayant jusqu'à 20 salariés et 2 millions d'euros de chiffre d'affaires seront éligibles. Par ailleurs, le montant de l'aide accordée pourra aller jusqu'à 10 000€.

L’aide « automatique » de 1500 euros du fonds de solidarité

L'aide de 1500 euros maximum est une aide défiscalisée. Elle sera versée de manière automatique (après contrôle de l’Administration) aux entreprises qui en font la demande et qui remplissent les conditions d’éligibilité. Le versement interviendra dans les jours qui suivent la demande et pourra être effectué sur un compte étranger (RIB étranger).

Quelles sont les conditions pour bénéficier du fonds de solidarité ?

Les entreprises peuvent bénéficier de cette subvention quel que soit leur statut juridique (SA, SAS, SARL, SASU, EURL, EIRL, entrepreneur individuel).

⚠️ L’aide du fonds de solidarité correspondant à un mois donné n’est versée qu’une seule fois par entreprise. L’aide n’est pas versée au(x) dirigeant(s) de l’entreprise mais à l’entreprise elle-même.

👍

A noter : L'aide du fonds est désormais ouverte aux entreprises créées en février 2020 (donc créées avant le 1er mars 2020). Ces entreprises pourront demander l'aide correspondant aux pertes subies en avril et en mai, mais pas en mars. Pour l'aide de mai, la perte de chiffre d'affaires subie sera calculée en comparant le chiffre d'affaires de mai 2020 avec celui de février 2020, ramené sur un mois.

Pour bénéficier de l’aide votre entreprise doit notamment remplir les conditions suivantes :

✔️avoir fermé sur décision administrative dans le cadre de la crise sanitaire

OU

✔️avoir vu son chiffre d’affaires hors taxes (HT) baisser d’au moins 50% en mai 2020 par rapport au mois de mai 2019 OU par rapport à son chiffre d’affaires mensuel moyen de 2019.

Pour les entreprises créées après le 1er mai 2019, la perte de chiffre d'affaires subie sera calculée en comparant le chiffre d'affaires de mai 2020 avec le chiffre d'affaires mensuel moyen réalisé entre la date de création de l'entreprise et le 29 février 2020.

Pour les entreprises créées en février 2020, la perte de chiffre d'affaires subie sera calculée en comparant le chiffre d'affaires de mai 2020 avec le chiffre d'affaires de février 2020 (pour l'aide de mai), ramené sur un mois.

✔️avoir un maximum de 10 salariés ;

✔️avoir réalisé un chiffre d’affaires (HT) inférieur à 1 million d’euros sur le dernier exercice clos OU, pour les entreprises ayant moins d'un an d'activité, avoir réalisé un chiffre d'affaires mensuel moyen inférieur à 83 333 euros entre leur création et le 29 février 2020 ;

✔️réaliser un bénéfice imposable inférieur à 60 000 euros.

Si le ou les dirigeants ont reçu des sommes au titre de son activité, elles doivent être ajoutées au bénéfice imposable.

Pour les entreprises créées il y a moins d’un an, l'administration prendra en compte le bénéfice réalisé depuis sa création et ramené sur 12 mois.

Pour les sociétés soumises à l’impôt sur les sociétés le bénéfice pris en compte est le bénéfice avant prélèvement de l’IS.

✔️ne pas avoir de dette fiscale ou sociale impayée au 31 décembre 2019 (les sociétés bénéficiant d’un plan de règlement échappent à cette condition);

✔️l'entreprise ne doit pas être contrôlée par une société commerciale : si une société commerciale est actionnaire majoritaire de l'entreprise, cette dernière n'est pas éligible à l’aide.

✔️Si la société qui souhaite demander l'aide contrôle elle-même une société commerciale, les salariés, le chiffre d'affaires et les bénéfices que réalise la société contrôlée doivent être additionnés aux siens pour déterminer si à elles deux elles remplissent ou non les critères d'éligibilité au fonds de solidarité.

✔️ne pas avoir fait de déclaration de cessation de paiement (dépôt de bilan) avant le 1er mars 2020 ;

✔️le dirigeant majoritaire de l’entreprise ne doit pas avoir bénéficié de plus de 1500 euros de pension de retraite ou d’indemnités journalières versées par la sécurité sociale (congé maternité/paternité, arrêt maladie ou garde d’enfant) durant le mois pour lequel il fait la demande (avril ou mai). Le montant de l'aide versée au titre d'un mois donné sera réduit du montant des retraites ou des indemnités journalières perçues durant ce mois.

✔️le dirigeant majoritaire de l’entreprise ne doit pas être également salarié·e à temps complet (contrat de travail à temps complet);

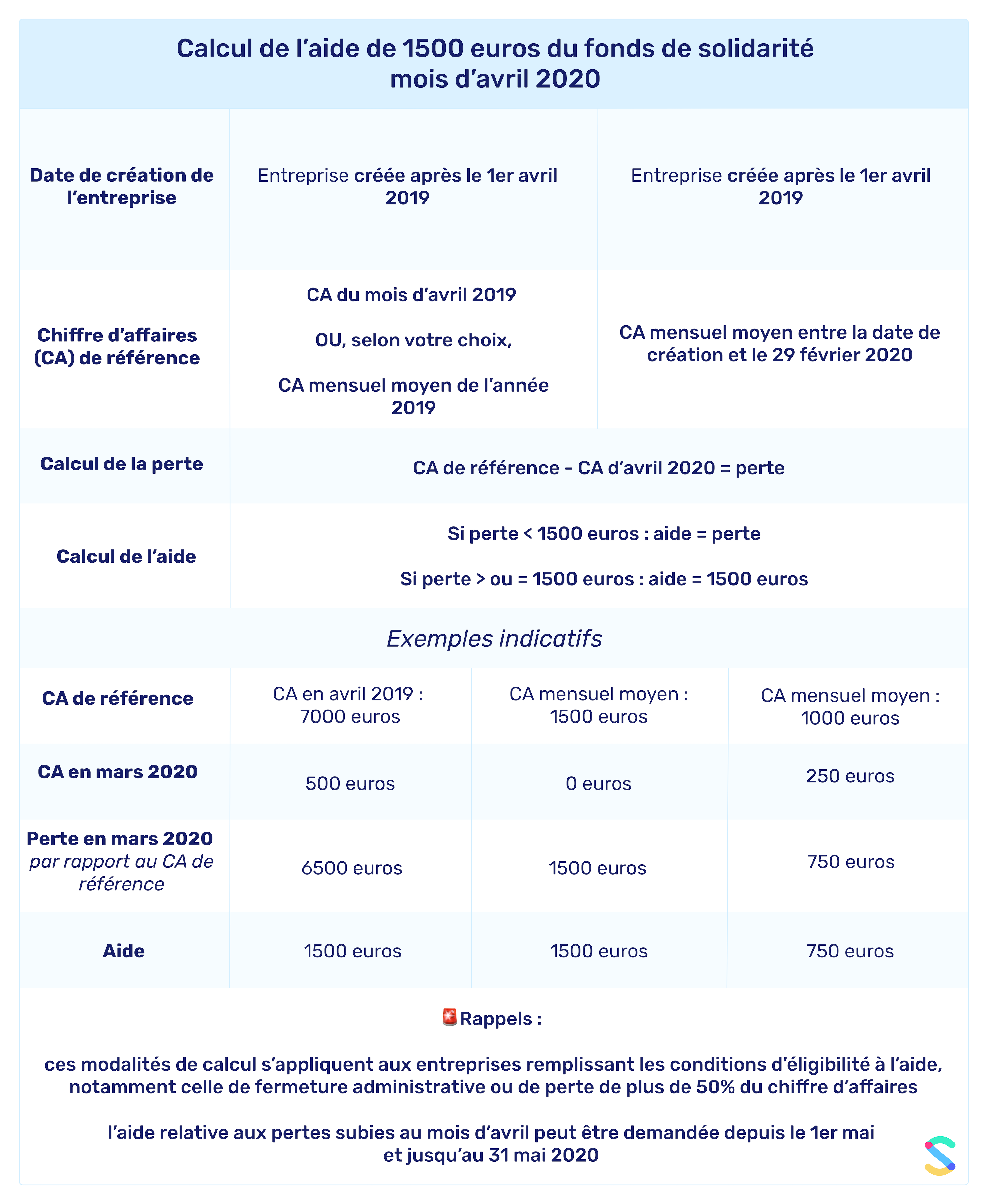

Comment est calculé le montant de l’aide ?

👉 Le montant de l’aide versée correspondra à la perte de chiffre d’affaires (HT) subie en mai 2020, dans la limite de 1500 euros.

Pour l’aide demandée au titre du mois de mai, les entreprises existantes au 1er mai 2019 compareront le chiffre d'affaires réalisé en avril 2020 soit avec le chiffre d'affaires du mois de mai 2019 soit avec le chiffre d'affaires mensuel moyen de 2019. L’entreprise aura donc le choix de son chiffre d’affaires de référence.

Pour les entreprises crées après le 1er mai 2019, le chiffre d'affaires comparé avec celui d'avril 2020 sera le chiffre d'affaires mensuel moyen entre la date de création et le 29 février 2020.

Pour les entreprises créées après le 1er février 2020, le chiffre d'affaires comparé avec celui de mai 2020 sera le chiffre d'affaires de février 2020, ramené sur un mois.

Comment demander l’aide de 1500 euros du fonds de solidarité ?

🔧 En pratique :

Pour demander l’aide de 1500 euros rendez-vous dans votre espace personnel sur impôts.gouv.fr puis allez dans la section « écrire » de la « messagerie sécurisée » et sélectionner le motif de contact « je demande l'aide aux entreprises fragilisées par l'épidémie de Covid-19 ». Vous devrez ensuite compléter un formulaire dédié.

Lors de votre demande vous devrez notamment :

- fournir vos coordonnées ainsi que le numéro SIREN et le numéro SIRET de votre entreprise ;

- indiquer le montant de l’aide souhaitée laquelle correspond au montant de chiffre d’affaires perdu en mai 2020 par rapport à la période de référence, dans la limite de 1500 euros ;

- attester sur l’honneur que votre entreprise remplit bien les conditions d’éligibilité à l’aide;

- transmettre vos coordonnées bancaires (les RIB étrangers sont acceptés).

📆 La demande correspondant aux pertes du mois de mai est ouverte depuis le 1er juin et jusqu'au 30 juin 2020.

La déclaration du mois d'avril était ouverte jusqu’au 31 mai et reste accessible jusqu'au 15 mai uniquement pour les artistes auteurs, les associés des groupements agricoles d'exploitation en commun et les entreprises situées à Saint-Barthélemy, à Saint-Martin, à Saint-Pierre-et-Miquelon, à Wallis-et-Futuna, en Polynésie française et en Nouvelle-Calédonie .

Fonds de solidarité : l’aide complémentaire de 2000 à 5000 euros

En complément de l’aide de 1500 euros, l’Etat a mis en place une subvention de 2000 à 5000 euros destinée aux petites entreprises qui risquent la faillite du fait de la crise sanitaire.

Attention, contrairement à l’aide de 1500 euros, l’aide complémentaire de 2000 à 5000 euros n’est pas accordée de manière automatique mais après examen des demandes au cas par cas.

Pour bénéficier de cette subvention complémentaire, les entreprises doivent remplir les conditions suivantes :

✔️être éligible à l’aide de 1500 euros du fonds de solidarité et en avoir fait la demande ;

✔️être en grande difficulté financière c’est-à-dire ne pas pouvoir payer ses créances (loyers, factures…etc.) et s’être vu refuser un prêt bancaire ;

✔️avoir au moins un salarié.

👉 Le second volet de l'aide est désormais ouvert à certaines entreprises qui n'ont pas de salarié. Les entreprises concernées sont celles ayant fait l'objet d'une interdiction d'accueil du public entre le 1er mars 2020 et le 11 mai 2020, et dont le chiffre d'affaires du dernier exercice clos est supérieur ou égal à 8 000 euros.

🔧 En pratique :

Vous devez transmettre votre demande d’aide complémentaire aux services du Conseil régional de votre lieu d’activité via une plateforme dédiée ouverte par la Région.

Lors de votre demande vous devrez notamment :

- indiquer le numéro SIREN et le code NIC de votre entreprise ;

- attester sur l’honneur que votre entreprise remplit bien les conditions d’éligibilité à la subvention ;

- fournir une estimation justifiée de l’impasse de trésorerie de votre entreprise;

- démontrer rapidement que votre entreprise risque la faillite à court terme ;

- indiquer le nom et les coordonnées de la banque qui a refusé un prêt à votre entreprise.

Les aides proposées par les Régions

Les Régions se mobilisent pour aider les PME touchées par la crise, avec de nombreuses aides et dispositifs d'accompagnement.

Vous trouverez sur ce document les aides en place ; n'hésitez pas à contacter la Région où vous êtes immatriculé·e pour obtenir plus de renseignements !

Le report du paiement des loyers et des factures énergétiques

Les PME, TPE et micro-entreprises remplissant les conditions pour bénéficier de l’aide de 1500 euros du fonds de solidarité (voir ci-dessus) peuvent solliciter le report du paiement de leur loyer (bail commercial) et/ou de leurs factures d’électricité, d’eau et de gaz.

🔧 En pratique : Les entreprises qui souhaitent bénéficier de ce délai doivent en faire la demande directement auprès de leur bailleur ou de leur fournisseur d’énergie afin d’obtenir son accord. Les principales fédérations de bailleurs ont demandé à leurs membres de suspendre les loyers commerciaux.

Pour les entreprises dont l’activité a été stoppée par l’arrêté du 14 mars 2020 :

- les loyers et les charges seront mensualisés ;

- le recouvrement des loyers et des charges est suspendu de façon automatique à partir du 1er avril 2020 ;

- les loyers et les charges dont le paiement aura été reporté ne donneront pas lieu à des pénalités ni à des intérêts de retard. Leur paiement interviendra lorsque l’activité reprendra. En fonction de leur situation ces entreprises échelonner leurs paiements.

Les entreprises qui n’ont pas été visées par l’arrêté du 14 mars 2020 mais dont l’activité a été impactée pourront demander un examen de leur situation au cas par cas afin de bénéficier si nécessaire de facilités.

Des facilités en matière de crédit et de prêt bancaires

Pour aider les entreprises à faire face à leurs difficultés de trésorerie l’Etat et la Banque Publique d’Investissement (BPI France) ont mis en place des solutions visant à faciliter le recours au crédit.

🚨Attention, l’obtention d’un prêt est soumise à conditions et n’est donc pas automatique.

Le Prêt Garanti par l’Etat (PGE) via BPIfrance

Les entreprises qui souhaitent faire un prêt afin de remédier à leurs difficultés de trésorerie peuvent solliciter un .

Le PGE facilite l’accès au crédit. En effet, BPIfrance garantit le ou les prêts contractés par l’entreprise à hauteur de 90%.

Le montant du crédit demandé peut aller jusqu’à 3 mois de chiffre d’affaires réalisé en 2019 ou deux années de masse salariale pour les entreprises innovantes ou créées à partir du 1er janvier 2019.

Le remboursement du PGE n’est pas exigé la première année. Passée la première année, le PGE peut être amorti sur 1 à 5 ans en fonction de ce que choisit l’entreprise.

Le PGE est accessible à toutes les entreprises quel que soit leur statut. Seuls les sociétés civiles immobilières, les établissements de crédit et les sociétés de financement ne peuvent pas bénéficier de cette mesure.

🔧 En pratique pour solliciter un PGE :

- Vous devez vous adresser à la banque habituelle de votre entreprise et lui faire une demande de prêt. Votre demande peut impliquer plusieurs prêts. Le total de ces prêts ne doit pas dépasser 25% de votre chiffre d’affaires ou 2 ans de masse salariale pour les entreprises innovantes.

- Après avoir examiné votre dossier, la banque habituelle de votre entreprise vous fournit un pré-accord de prêt.

- Vous vous connectez sur la plateforme dédiée au PGE pour obtenir un identifiant unique (attestation) attribué par BPIfrance.

- Vous transmettez votre numéro unique BPIfrance à votre banque. BPIfrance confirme ce numéro auprès de votre banque et cette dernière vous accorde le prêt demandé.

💡Bon à savoir : dans le contexte actuel, les banques se sont engagées à traiter les demandes de crédit émanant des entreprises de manière accélérée (5 jours au plus).

Le prêt garanti par l'Etat (PGE) "saison"

Les entreprises du secteur du tourisme pourront bénéficier d'un prêt garanti par l'Etat dit "saison".

Ce PGE "saison" sera soumis à des conditions plus avantageuses que le PGE classique (voir ci-dessus). Il permettra notamment à ces entreprises de se voir prêter un montant maximal équivalant aux chiffres d'affaires de leurs trois meilleurs mois de l'année 2019 (au lieu de 25% du chiffre d'affaires de 2019 pour le cas général).

Le Prêt Rebond : un prêt accordé par la Région en partenariat avec BPIfrance

Le est une alternative au PGE. Il est notamment destiné aux PME (dont TPE, indépendants et micro-entreprises) qui rencontrent une difficulté de trésorerie ponctuelle.

Il s’agit d’un prêt sans garantie et à taux fixe préférentiel proposé par BPIfrance en partenariat avec les Régions.

Le Prêt Rebond est remboursable sur 7 ans. Les deux premières années, l’entreprise emprunteuse paie donc seulement les intérêts. Elle commence à rembourser la somme d’argent prêtée à partir de la troisième année seulement.

Pour une PME, le montant du Prêt Rebond va de 10 000 euros à 300 000 euros en fonction des Régions.

Pour être éligible au Prêt Rebond l’entreprise doit :

✔️être une PME au sens de la (employer moins de 250 personnes et avoir un chiffre d’affaires inférieur à 43 millions d’euros) ;

✔️avoir au moins un an d’activité ;

✔️ne pas être une SCI, une entreprise d’intermédiation financière, une entreprise de promotion et de locations immobilières, ou entreprise agricole ayant un chiffre d’affaires inférieur à 750 000€.

🔧 En pratique : pour demander un Prêt Rebond rendez-vous sur mise en place par la BPI.

Le Prêt Atout de BPI France

Le « Prêt Atout » proposé par BPIfrance est un prêt sans garantie, à taux fixe ou variable, remboursable sur 3 à 5 ans à partir de la deuxième année.

Pour les PME le montant du Prêt Atout peut aller de 50 000 euros à 5 millions d’euros. Les sommes empruntées doivent financer un besoin de trésorerie ponctuel ou soutenir un accroissement momentané du besoin en fonds de roulement (BFR).

Les conditions pour bénéficier du prêt Atout sont les mêmes que celles requises pour le prêt Rebond (voir ci-dessus).

🔧 En pratique : pour solliciter un Prêt Atout vous devez vous rendre sur proposée par la BPI.

La garantie découvert de BPIfrance

Dans le cadre de la crise du Covid-19 vous pouvez demander à la BPI de garantir un découvert auprès de la banque de votre entreprise.

Si votre banque confirme le découvert sur 12 à 18 mois BPIfrance garantit ce découvert à hauteur de 90%. Cette mesure sécurise la banque prêteuse et permet à votre entreprise d’accéder plus facilement à un financement.

🔧 En pratique : là encore, pour faire une demande de garantie de découvert rendez-vous sur mise en place par la BPI.

La Médiation du crédit pour remédier aux difficultés de remboursement

Si votre entreprise rencontre des difficultés pour s’acquitter du remboursement d’un crédit et que vous ne parvenez pas à trouver une solution amiable avec votre établissement financier vous pouvez faire appel à la Médiation du crédit.

La Médiation du crédit est un service proposé par l’Etat qui vous aide à négocier le rééchelonnement de votre crédit.

🔧 En pratique : vous pouvez saisir le médiateur du crédit directement sur . Un médiateur examinera votre demande et vous recontactera sous 48 heures pour envisager avec vous un plan d’action.

L’accès au Médiateur des entreprises en cas de litige avec un fournisseur ou un client

Le Médiateur des entreprises est un service gratuit, rapide et confidentiel proposé par l’Etat. Il est s’adresse aux entreprises qui rencontrent un problème avec un client ou un fournisseur.

Les médiateurs sont impartiaux et accompagnent les entreprises dans leurs négociations afin de les aider à résoudre leur conflit de manière amiable. Cette démarche évite d’engager une procédure judiciaire qui peut être longue et coûteuse.

Vous pouvez par exemple saisir le Médiateur en cas de retard de paiement, de rupture brutale d’un contrat ou encore de livraison de marchandises non conformes.

🔧 En pratique :

Si vous rencontrez un problème saisissez le Médiateur des entreprises dès que possible. En amont de votre saisine, vous pouvez poser des questions au Médiateur en via un formulaire dédié.

La saisine se fait en ligne. Vous devrez notamment :

- fournir des informations à propos de votre entreprise (code NAF, forme juridique, effectif, numéro SIREN) et à propos de l’entreprise avec qui vous êtes en litige (numéro SIREN et code NAF qui se trouvent sur les factures) ;

- indiquer ce sur quoi porte le conflit ;

- renseigner une reconnaissance de confidentialité.

Vous pourrez fournir des documents à l’appuis de votre demande.

Comment va se passer le déconfinement ?

Cela ne vous aura probablement pas échappé, un déconfinement progressif a été annoncé pour le 11 mai prochain. Retrouvez toutes les informations à connaître sur le document officiel dédié au déconfinement.

Reprise progressive de l'activité :

Les boutiques et les commerces sont ouverts depuis le 11 mai. Les petits établissements culturels (musées, bibliothèques, médiathèques) ont pu eux aussi rouvrir leurs portes.

En revanche les grands musées, cinémas, théâtres, concerts, salles des fêtes et salles polyvalentes restent fermés pour le moment, tout comme les bars et les restaurants.

La date de réouverture des principaux secteurs touristiques sera communiquée la semaine du 25 mai, en fonction de l'évolution de la situation sanitaire. Le gouvernement émet l'hypothèse d'une réouverture des cafés et restaurants début juin, dans les départements classés vert et sous réserve du respect des conditions sanitaires.

A noter : Jusqu'à la fin de l'année 2020 le plafond des tickets restaurants sera doublé dans les restaurants pour passer de 19 à 38 euros. Par ailleurs, les titres restaurants seront utilisables dans les restaurants le week-end et les jours fériés.

Précautions sanitaires :

Les différentes professions doivent prendre des dispositions spécifiques en vue de lutter contre la propagation du virus. N'hésitez pas à consulter les fiches conseils par métiers diffusées par Le ministère du Travail (la liste sera progressivement complétée avant le 11 mai).

Le port du masque est recommandé pour les commerçants, les prestataires de services et leurs clients. Depuis début mai, la plateforme masques-pme.laposte.fr met en vente des masques à destination des TPE et des PME. Ce dispositif s’adresse aux entreprises de moins de 50 salariés appartenant aux réseaux des CCI et CMA, quel que soit leur secteur d’activité.

Nous espérons que cet article vous aura permis de trouver des solutions aux problèmes que rencontre votre entreprise dans la crise actuelle. 🍀