Comment faire votre déclaration de chiffre d’affaires de micro-entrepreneur ?

Publié le 10 janvier 2022

Mis à jour le 28 mars

7 min. de lecture

Publié par Amandine Dujardin

Relu par Victoria Grimaldi

Mis à jour le 28 mars

7 min

Contrairement aux salarié·es, les micro-entrepreneurs doivent payer leurs cotisations sociales et taxes par eux-mêmes. Et pour cela, ils doivent passer par l’incontournable déclaration de chiffre d’affaires à l’URSSAF.

Si c’est une épreuve qui paraît insurmontable la première fois, après la lecture de notre article, vous serez armé pour réussir ce challenge haut la main 🔥 ! Nous vous expliquons pas à pas comment réaliser votre déclaration de chiffre d’affaires de micro-entrepreneur.

Nouveau sur Shine ⭐

Nous avons développé un chatbot gratuit pour vous aider à déclarer votre chiffre d'affaires pas à pas en fonction de votre profil. Profitez-en !

📺

Bonne nouvelle ! Si vous préférez une vidéo, nous avons tourné un tutoriel vidéo pour vous guider pas à pas : https://youtu.be/KqpTW81OSV4.

La déclaration de chiffre d’affaires est-elle obligatoire en micro-entreprise ?

Pour faire simple : c’est un grand oui !

En tant que micro-entrepreneur, il n’y a pas beaucoup d’obligations mais celle-ci est capitale. Vous devez déclarer votre chiffre d’affaires à l’URSSAF tous les mois ou tous les trimestres selon la périodicité choisie lors de la création de votre micro-entreprise.

⚠️ Vous devez déclarer votre chiffre d’affaires même si celui-ci est nul. Il vous suffit juste d’indiquer zéro dans la case correspondante à votre catégorie d’activité.

💡

Et oui, la déclaration de chiffre d’affaires a son utilité : elle permet à l’URSSAF de connaître votre revenu et de calculer vos cotisations sociales. Payer ces cotisations vous permet de bénéficier d’une protection sociale (maladie, maternité, invalidité, etc.).

Le compte pro qui simplifie le quotidien des auto-entrepreneur·es.

Sur quel site faire ma déclaration de chiffre d'affaires en micro-entreprise ?

Il existe un seul site pour effectuer vos déclarations de chiffre d'affaires de micro-entrepreneur·e, et payer vos cotisations sociales : il s'agit de www.autoentrepreneur.urssaf.fr.

☝️

Depuis 2019, les déclarations de chiffre d'affaires doivent se faire obligatoirement en ligne. Le format papier reste toutefois toléré pour la première déclaration ou si votre foyer ne dispose pas d'Internet.

Quand faire ma déclaration de chiffre d’affaires en micro-entrepreneur ?

La déclaration de chiffre d'affaires s’effectue selon la périodicité de déclaration choisie sur le formulaire de déclaration de début d'activité. Deux options sont possibles.

La déclaration mensuelle

Vous déclarez chaque mois le chiffre d'affaires encaissé le mois précédent.

👉 Voici les dates limites de déclaration.

Les dates limites pour la déclaration mensuelle

Période à déclarer | Date de déclaration maximum |

|---|---|

Chiffre d'affaires encaissé du 1er janvier au 31 janvier | 29 février |

Chiffre d’affaires encaissé du 1er février au 29 février | 31 mars |

Chiffre d’affaires encaissé du 1er mars au 31 mars | 30 avril |

Chiffre d’affaires encaissé du 1er avril au 30 avril | 31 mai |

Chiffre d’affaires encaissé du 1er mai au 31 mai | 30 juin |

Chiffre d’affaires encaissé du 1er juin au 30 juin | 31 juillet |

Chiffre d’affaires encaissé du 1er juillet au 31 juillet | 31 août |

Chiffre d’affaires encaissé du 1er août au 31 août | 30 septembre |

Chiffre d’affaires encaissé du 1er septembre au 30 septembre | 31 octobre |

Chiffre d’affaires encaissé du 1er octobre au 31 octobre | 30 novembre |

Chiffre d’affaires encaissé du 1er novembre au 30 novembre | 31 décembre |

Chiffre d’affaires encaissé du 1er décembre au 31 décembre | 31 janvier |

📍

Exemple :

Vous déclarez en septembre le chiffre d'affaires encaissé pendant le mois d’août.

La déclaration trimestrielle

Vous déclarez tous les 3 mois le chiffre d'affaires encaissé durant le trimestre précédent.

👉 Voici les dates limites de déclaration.

Les dates limites pour la déclaration trimestrielle

Période à déclarer | Date de déclaration maximum |

|---|---|

Du 1er janvier au 31 mars | 30 avril |

Du 1er avril au 30 juin | 31 juillet |

Du 1er juillet au 30 septembre | 31 octobre |

Du 1er octobre au 31 décembre | 31 janvier de l’année suivante |

📍

Exemple :

Vous devrez déclarer avant le 31 octobre le chiffre d’affaires encaissé en juillet, août et septembre.

2 emails par mois pour avancer dans votre aventure entrepreneuriale.

Quand faire votre première déclaration de chiffre d’affaires ?

Pour la toute première déclaration de chiffre d’affaires, c’est un peu différent.

Elle devra être effectuée dans les 90 jours suivants le début de votre activité. Vous devez déclarer tous les chiffres d’affaires réalisés depuis le début de votre activité lors de cette déclaration.

La première déclaration mensuelle

Si vous avez choisi la déclaration mensuelle, votre toute première déclaration devra intervenir à la fin du mois suivant vos 3 premiers mois d’activité.

Les dates pour la première déclaration mensuelle

Date de début d'activité | Date limite de la première déclaration |

|---|---|

Du 1er janvier au 31 janvier | 31 mai |

Du 1er février au 29 février | 30 juin |

Du 1er mars au 31 mars | 31 juillet |

Du 1er avril au 30 avril | 31 août |

Du 1er mai au 31 mai | 30 septembre |

Du 1er juin au 30 juin | 31 octobre |

Du 1er juillet au 31 juillet | 30 novembre |

Du 1er août au 31 août | 31 décembre |

Du 1er septembre au 30 septembre | 31 janvier |

Du 1er octobre au 31 octobre | 29 février |

Du 1er novembre au 30 novembre | 31 mars |

Du 1er décembre au 31 décembre | 30 avril |

📍

Exemple :

Vous avez choisi la déclaration mensuelle.

Si vous commencez votre activité en septembre 2024, vous devrez déclarer votre chiffre d’affaires au plus tard le 31 janvier 2025.

La première déclaration trimestrielle

Si vous avez pris la déclaration trimestrielle, votre première déclaration doit intervenir avant la fin du mois suivant le trimestre au cours duquel vous avez commencé votre activité.

Les dates pour la première déclaration trimestrielle

Date de début d'activité | Date limite de la première déclaration |

|---|---|

Du 1er janvier au 31 mars | 31 juillet |

Du 1er avril au 30 juin | 31 octobre |

Du 1er juillet au 30 septembre | 31 janvier de l'année suivante |

Du 1er octobre au 31 décembre | 30 avril de l'année suivante |

📍

Exemple :

Si vous commencez votre activité en septembre 2024, vous devrez déclarer votre chiffre d’affaires au plus tard le 31 janvier 2025.

💡

Si vous souhaitez modifier la périodicité de vos déclarations de chiffre d’affaires, c’est possible ! Vous pouvez changer cette option directement sur votre compte sur autoentrepreneur.urssaf.fr.

Comment faire votre déclaration de chiffre d'affaires de micro-entrepreneur ?

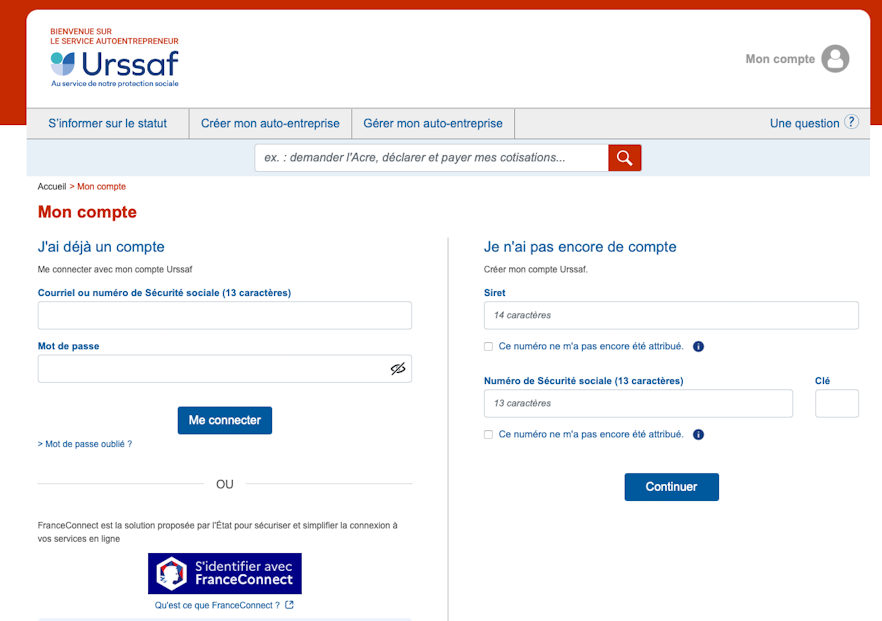

Étape 1 : se connecter à votre espace autoentrepreneur.urssaf.fr

Sur cet écran, vous devez indiquer pour vous connecter :

votre numéro de Sécurité sociale ou votre adresse e-mail ;

le mot de passe que vous avez choisi lors de la configuration de votre espace en ligne.

Si vous n’avez pas encore de compte, c’est le moment d’en créer un !

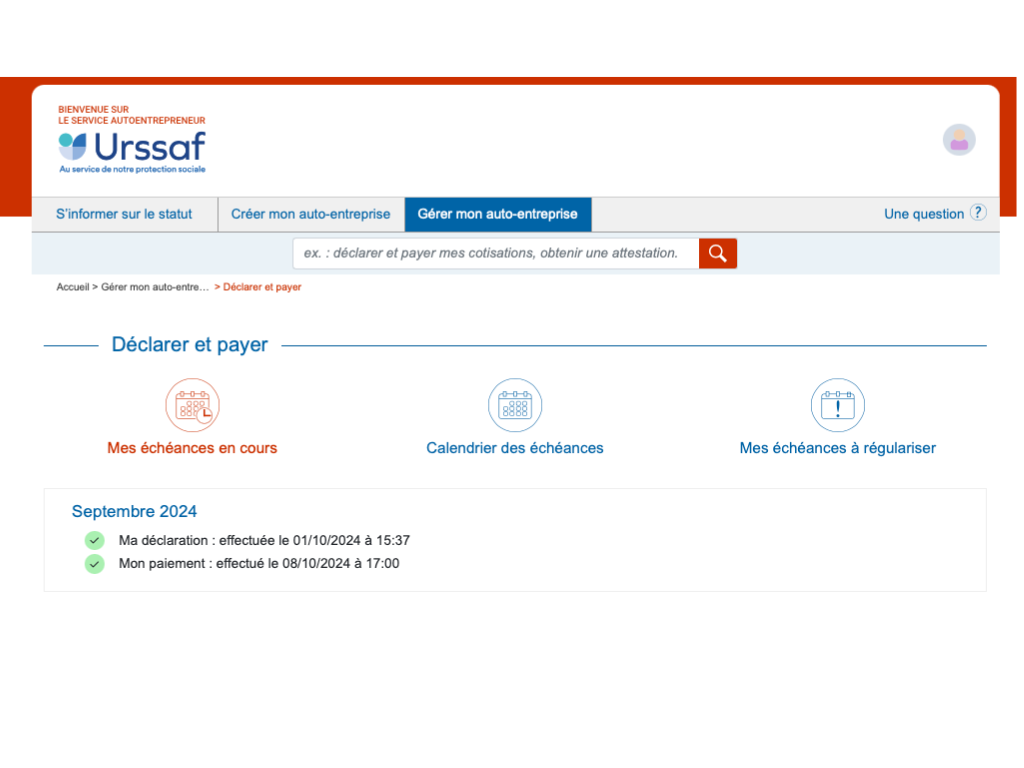

Étape 2 : accéder à vos déclarations ou « votre échéance en cours »

Dans la rubrique « déclarer et payer », cliquez sur « mon échéance en cours ».

Vous accéderez ainsi à votre déclaration de chiffre d'affaires en attente. Vous pourrez voir sur cet écran :

l'état de votre déclaration ;

l'état de votre paiement.

Dans les 2 cas, le paiement ou la déclaration sont :

à effectuer ⏰ ;

ou effectués ✅.

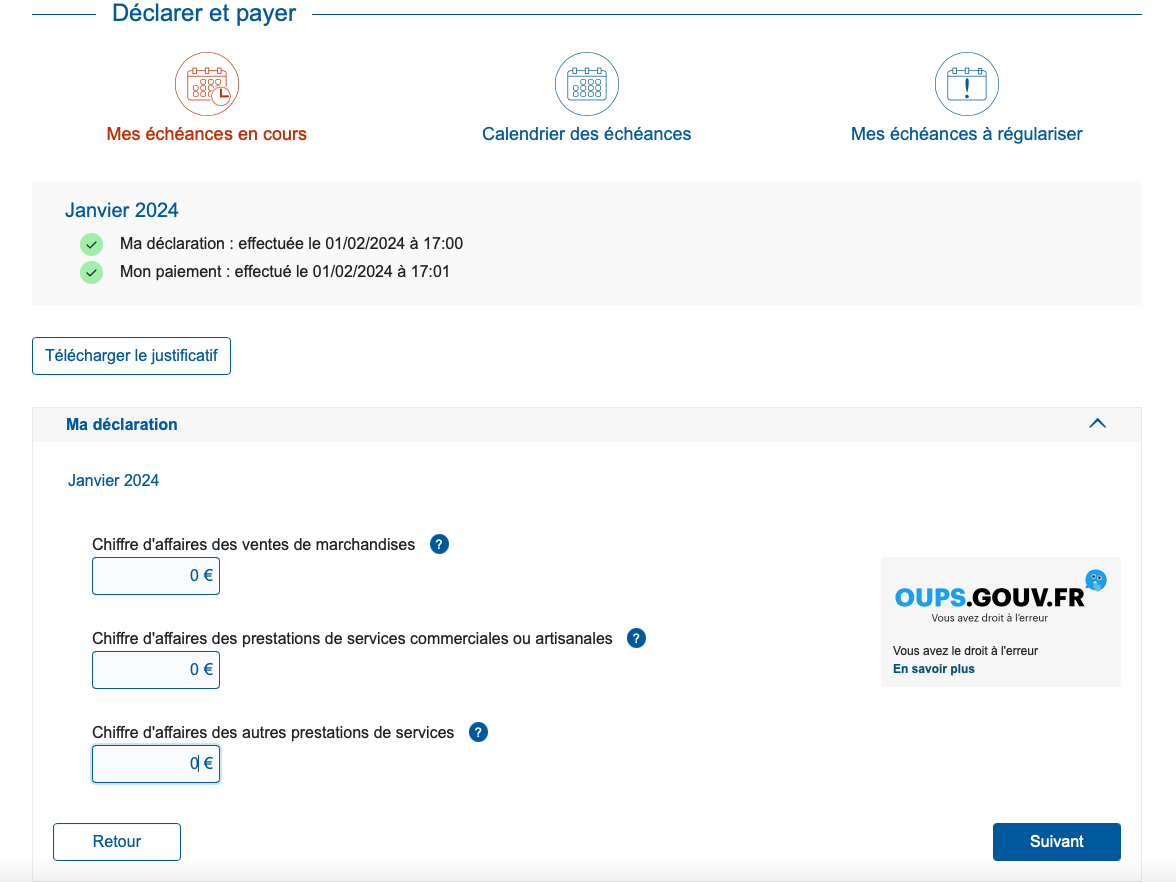

Étape 3 : déclarer votre chiffre d'affaires

Quel chiffre d’affaires renseigner ?

3 règles à retenir pour la déclaration du chiffre d’affaires :

Vous devez renseigner le chiffre d’affaires encaissé sur votre compte en banque pendant le mois ou le trimestre précédent (c'est-à-dire les sommes que vous avez réellement touchées) et non le chiffre d'affaires facturé.

Il s’agit du chiffre d’affaires hors taxes (HT) et non du chiffre d’affaires TTC. Même si vous facturez la TVA, vous devez toujours indiquer le CA HT.

Vous devez indiquer le chiffre d'affaires arrondi à l'euro le plus proche. En clair : si vous avez 900,20 € à déclarer, il faut déclarer 900 €. Si vous avez 900,70 €, il faut déclarer 901 €.

Il faut déclarer le chiffre d’affaires brut : vous ne devez pas appliquer d’abattement ou de déduction.

Si vous percevez des revenus via des plateformes de mise en relation (comme Malt par exemple), vous devez déclarer les sommes facturées au client + la commission de la plateforme. Vous ne pouvez pas déduire la commission de la plateforme. Plus d'infos à ce sujet ici.

📍

Exemple :

Pour une déclaration mensuelle du chiffre d'affaires déposée en février, vous ne déclarez que les sommes effectivement encaissées en janvier. Si vous avez facturé un client le 2 février mais qu'il ne vous a toujours pas payé, cette somme entrera dans le chiffre d'affaires d'une prochaine déclaration.

Dans quelle case déclarer son chiffre d’affaires ?

Selon votre activité, vous avez une ou plusieurs lignes à remplir :

Autres prestations de services : cette rubrique vous concerne si vous exercez une activité libérale telle que consultant·e, designer, développeur·euse, formateur·trice, enseignant·e, etc.

Prestations de services commerciales ou artisanales : cette rubrique concerne principalement les activités du BTP, les apporteurs d'affaires, la coiffure ou l'esthétique, la livraison à vélo, etc.

Ventes de marchandises : on y retrouve toutes les activités d'achat-revente, la restauration sur place, les prestations d’hébergement et les meublés de tourisme classés.

🔎

Vous avez un doute sur la catégorie d'activité ? Nous vous conseillons la lecture de notre article sur les catégories d’activité en micro-entreprise.

👉 Cliquez sur « suivant » pour valider les montants saisis.

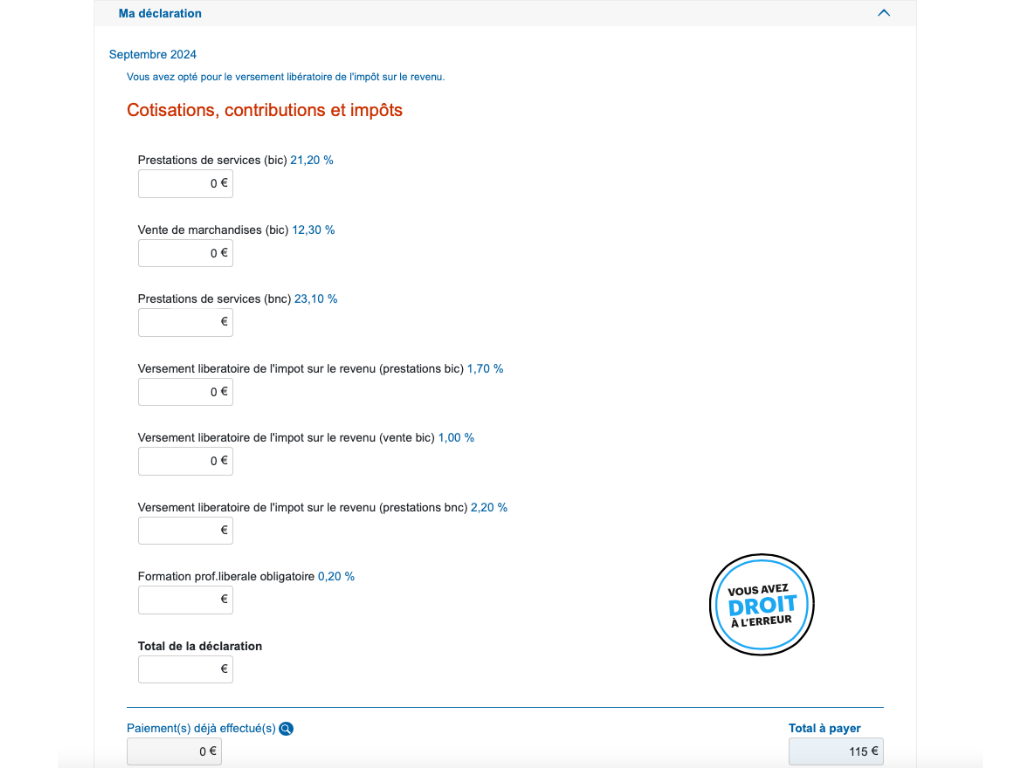

Étape 4 : payer vos cotisations sociales (et fiscales)

La fenêtre présentée ci-dessous détaille le montant des cotisations sociales ainsi que vos taxes et impôts.

Elle peut faire apparaître l'ACRE si vous en bénéficiez. Cette aide vous permet de réduire de moitié votre forfait social et de payer moins de cotisations.

👉 Vous avez opté pour le versement libératoire de l'impôt sur le revenu ?

Si vous avez opté pour le versement libératoire alors vous devriez voir apparaître des lignes supplémentaires concernant le montant des impôts sur votre chiffre d'affaires auto-entrepreneur de l'ordre de :

1 % pour les activités de vente ou de fourniture de logement (à l’exception de la location de locaux d’habitation meublés dont le taux est de 1,7 %) ;

1,7 % pour les activités de services artisanales ou commerciales ;

2,2 % pour les activités libérales.

👉 Cliquez ensuite sur « valider » pour valider le montant des cotisations.

Profitez d'un compte pro dès 0 €.

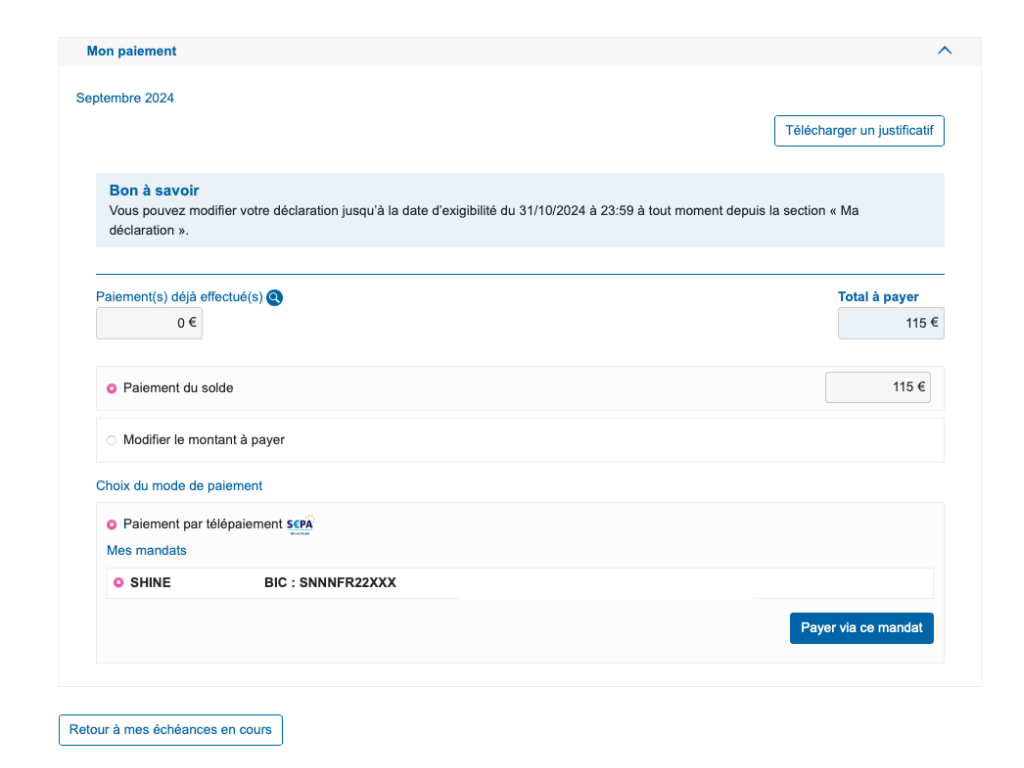

Étape 5 : valider le mode de paiement

Une fois la déclaration validée, cette étape vous permet de valider le mode de paiement de vos cotisations sociales.

👉 Il en existe 2 :

le paiement par carte bancaire : il se fait de façon manuelle mais instantanée ;

le télépaiement (prélèvement SEPA) : vous renseignez vos coordonnées bancaires et vous êtes prélevé après la date d'échéance, c'est-à-dire entre le 1 et 4 du mois prochain.

Vous pouvez également modifier le montant à payer si vous avez une régularisation à faire. Pratique si vous souhaitez effectuer deux paiements au cours d'un mois.

⚠️

Si vous avez opté pour le télépaiement, l'option pour le paiement via la carte bancaire sera indisponible. Pour revenir à ce mode de paiement, il faudra retirer le paiement par télépaiement.

👉 Une fois le mode de paiement confirmé, vous pouvez cliquer sur « payer via ce mandat » ou « payer en carte bleue ».

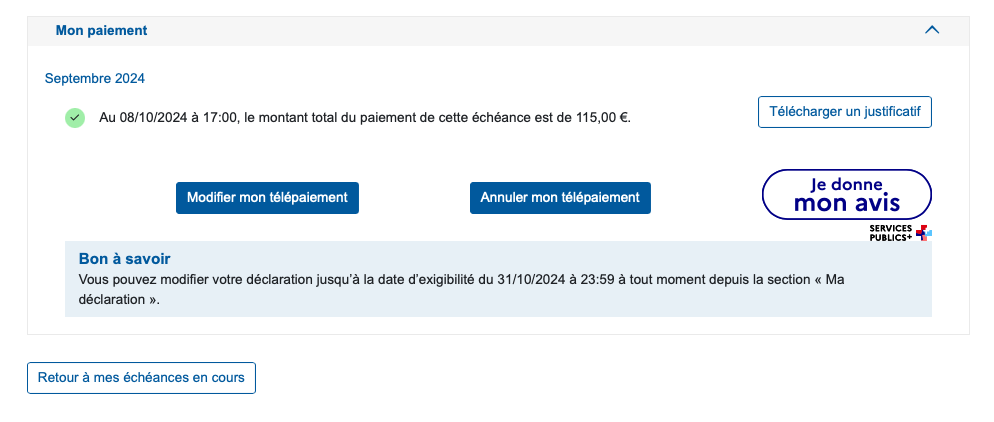

Étape 6 : récupérer le récépissé de déclaration

Cette fenêtre est cruciale car elle permet de télécharger votre justificatif de déclaration.

Il vous sera notamment utile pour :

Pôle Emploi (France Travail) : pour recevoir vos allocations chômage en justifiant vos revenus auto-entrepreneur ;

votre comptabilité : garder un suivi sur l'ensemble du chiffre d'affaires encaissé mois par mois ;

la CAF : pour justifier de vos revenus trimestriels notamment pour les demandes de prime d'activité.

💡

Si vous avez fait une erreur dans la déclaration, cette dernière reste modifiable jusqu'à la date d'exigibilité, qui correspond au dernier jour du mois de la déclaration. Si ce dernier n'est pas un jour ouvré (week-end ou jour férié), alors c'est le prochain jour ouvré qui devient la date d'exigibilité.

Besoin d'un accompagnement administratif ? Découvrez le compte pro Shine.

Quelques cas particuliers à connaître pour bien déclarer votre chiffre d'affaires

Le chiffre d’affaires réalisé sur les plateformes

Si vous travaillez via des plateformes (comme Malt par exemple) qui vous facturent une commission, il faut déclarer le chiffre d’affaires réalisé SANS déduire la commission.

Autrement dit, vous payez des cotisations sociales sur la commission prélevée par la plateforme… Mais c’est ainsi pour être dans les clous avec l’URSSAF !

📌

Exemple : vous facturez 1 000 € sur une plateforme à un client. La plateforme prélève 10 % de commission, vous ne touchez donc que 900 €. Il faut bien déclarer à l’Urssaf 1 000 € (et non 900 €).

Les chèques et espèces

Il n’y a pas de différences avec un virement ici.

Par exemple, si vous recevez un règlement par chèque le 15 octobre, vous devrez déclarer l’argent perçu sur la déclaration de novembre (pour une déclaration mensuelle).

Il faut prendre en compte la date où vous avez effectivement reçu l'argent (et non la date où vous avez déposé l'argent à la banque).

J’ai oublié de déclarer mon chiffre d’affaires, qu’est-ce que je risque ?

L’absence de déclaration de chiffre d’affaires vous expose à :

une pénalité de 58 € par déclaration manquante ;

une majoration de vos cotisations sociales de 5 % en cas de déclaration mensuelle ou de 15 % en cas de déclaration trimestrielle.

Le calcul de la majoration de 5 ou 15 % s’effectue sur une base forfaitaire :

Base forfaitaire en cas de déclaration manquante

Déclarations manquantes | Vente de biens | Prestations de services |

|---|---|---|

Déclarations mensuelles | 8 416,67 € | 3 067 € |

Déclarations trimestrielles | 25 250 € | 9 775 € |

L’URSSAF vous préviendra de votre erreur et vous pourrez régulariser la situation dès que vous vous en apercevez.

À retenir sur la déclaration de chiffre d’affaires à l’URSSAF en micro-entreprise

👉 La déclaration de chiffre d’affaires en micro-entreprise est obligatoire même si vous ne réalisez pas de chiffre d’affaires. Attention aux sanctions en cas d'oubli.

👉 Vous devez déclarer votre chiffre d’affaires encaissé tous les mois ou tous les trimestres (selon votre choix). La première déclaration obéit cependant à des délais différents.

👉 La déclaration s'effectue en ligne sur autoentrepreneur.urssaf.fr.

👉 Il faut déclarer le chiffre d'affaires hors taxes encaissé arrondi à l'euro près.

Et maintenant, voici nos exemples et modèles de devis pour freelances.

Il n’y a pas que la déclaration de chiffre d’affaires qui est obligatoire en micro-entreprise ! Avoir un compte dédié à son activité est également une obligation. Si vous cherchez à limiter vos frais de démarrage, pensez à Shine : nous proposons une formule dès 0 € dans notre compte pro.