Comment épargner pour son futur et sa retraite quand on a créé son entreprise ?

Publié le 10 janvier 2022

6 min. de lecture

Publié par Article invité - Caravel

Mis à jour le 25 juin 2024

6 min

Préparer sa retraite en indépendant·e, c’est une vaste question et pas toujours la première que l’on se pose lorsque l’on crée son entreprise.

Pourtant, il faudrait l’anticiper le plus tôt possible car le régime actuel n’apporte pas forcément un confort et une sécurité pour le futur aux indépendant·es.

Alors, face aux réformes et aux incertitudes qui pèsent sur les générations actuelles, quelles options s’offrent à vous ? Nous avons exploré pour vous les différentes solutions pour épargner pour votre retraite afin que vous puissiez faire un choix éclairé.

💡

Envie d'en savoir plus ? Notre partenaire Caravel a rédigé avec l'expert La micro by Flo un guide complet sur la retraite des micro-entrepreneurs. A télécharger d'urgence pour tout comprendre aux différents régimes et aux dispositifs supplémentaires disponibles. Et si vous êtes indépendant sous un autre statut, Un guide 100% retraite des indépendant·e·s est disponible ici !

Le compte pro qui redonne la liberté aux indépendant·es.

Épargner pour sa retraite : par où commencer ?

Lorsque l’on crée son entreprise, il y a beaucoup d’étapes à franchir avant de penser à sa retraite. Gérer l’administratif, trouver ses premiers clients, assurer son revenu. C’est seulement ensuite que l’on peut se pencher sur la question de l’épargne.

La première étape est donc de faire le point sur sa situation financière.

✍️

Exercice

Faites un tableau qui recense vos comptes et les sommes associées. Vous pouvez le complexifier en ajoutant vos charges et vos revenus prévisionnels.

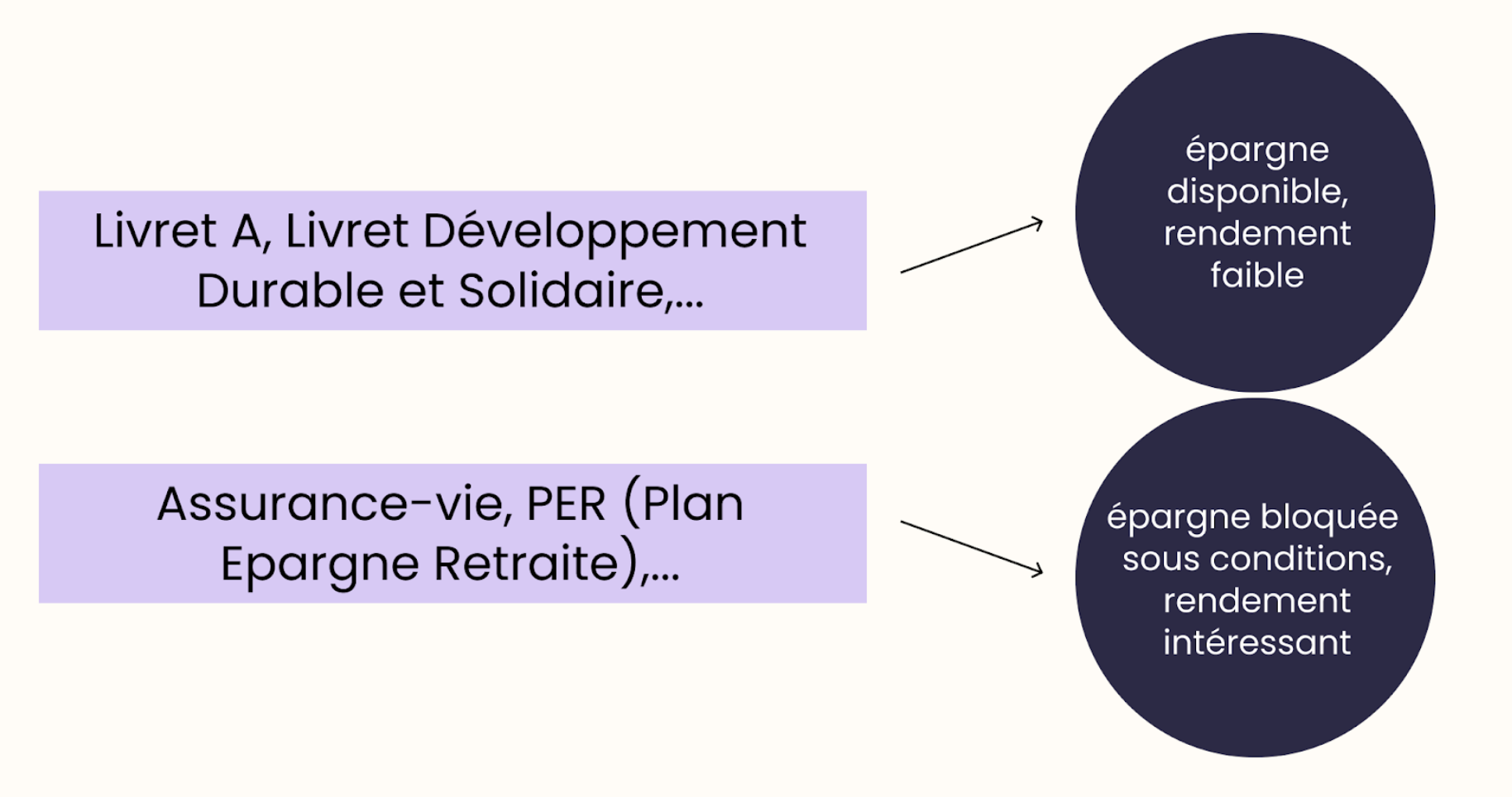

Dans l’analyse de sa situation il faut distinguer d’un côté les comptes où votre argent est “liquide” c’est-à-dire disponible immédiatement, de l’autre, les comptes avec un rendement plus intéressant mais où l’argent est déblocable seulement sous certaines conditions.

Il est conseillé d’avoir un matelas de sécurité d’environ 3 mois de revenus sur des comptes sans risque, à faible rendement. Puis, à partir de là, ne faites pas l’erreur de la majorité des français, faites travailler votre argent ! Plus vous commencez tôt et plus le résultat sera époustouflant.

Ce qu’il faut retenir :

Sécuriser son revenu

Se constituer un matelas de sécurité pour les imprévus

Faire travailler son argent et diversifier son épargne pour optimiser son rendement

🏅Les règles d’or :

avoir en tête son horizon de placement et alterner sur le court-terme, moyen-terme et long-terme

sur un placement long-terme il peut y avoir des fluctuations, ne pas paniquer !

ne pas mettre tous ses oeufs dans le même panier, diversifiez !

Une fois votre situation financière relativement stable et suffisamment confortable pour pallier aux petits imprévus, pensons long-terme et diversification avec les principales questions que vous vous posez.

Besoin d'un accompagnement administratif ? Découvrez le compte pro Shine.

Pourquoi épargner sur le long-terme ? #horizonretraite

Pour diversifier votre épargne plusieurs solutions s’offrent à vous : immobilier, bourse, PEA, assurance-vie, PER,... Le sujet du jour étant la retraite et non un cours de gestion de patrimoine nous allons nous concentrer sur les placements à horizon long-terme.

L’important à retenir est que plus vous commencez tôt à vous poser ces questions et plus vous bénéficierez d’un effet de levier. Il n’y a pas d’âge mais le plus tôt est le mieux !

Principe général

💡Rappel sur le fonctionnement de la retraite pour les créateurs d’entreprise

Le système des retraites en France est basé sur le principe de répartition. Les travailleurs actifs cotisent pendant leur vie active pour obtenir, à partir de l’âge de la retraite une rente, une pension, c’est-à-dire un montant versé tous les mois. Ce montant est calculé selon les revenus perçus pendant la vie active et dépend de nombreux facteurs (domaine d’activité, statut professionnel, année de naissance,...).

Il existe aujourd’hui 42 régimes de retraite. La réforme en cours a pour objectif de mettre en place un nouveau régime universel.

3 niveaux existent :

le régime général (géré par l’Etat) : vous validez des trimestres selon le temps de travail et le revenu perçu

le régime complémentaire (géré par des organismes spécialisés) : vos cotisations sont transformées en points

les dispositifs supplémentaires qui correspondent à ce qu’on appelle la retraite par capitalisation. C’est sur ce point que nous insisterons car c’est celui sur lequel nous pouvons vraiment agir à titre individuel.

En tant que dirigeant·e d’entreprise, vos cotisations et les droits qui en découlent dépendent principalement de votre statut : assimilé·e salarié·e ou indépendant·e, et de votre secteur d’activité : vente, service, profession libérale, réglementée ou non.

👇 En fin d’article vous trouverez des liens pour plus de détails et savoir ce à quoi vous cotisez aujourd’hui.

Pourquoi commencer tôt ?

La réponse la plus simple tient en la définition même des intérêts composés. Les intérêts composés qu’est-ce que c’est ?

L’argent que vous avez placé en année n sur votre compte va vous rapporter des intérêts. La somme en n+1 sur laquelle seront calculés les intérêts de cette même année ne sera plus votre capital mais votre capital + intérêts n.

On obtient donc un effet boule de neige puisque vos intérêts générés vous permettent d'augmenter les intérêts futurs. Petit à petit, les sommes générées s'accumulent et grandissent d'elles-mêmes. Nous avons essayé d'être le plus clair possible mais voyons cela avec un exemple, c'est toujours plus parlant.

Exemples

Camille

commence à épargner à 30 ans

part à la retraite à 62 ans

place 100€/mois

aura à son départ : 100 880€ (Dont 61 280€ d'intérêts générés).

Patrice

commence à épargner à 40 ans

part à la retraite à 62 ans

place 100€/mois

aura à son départ : 52 202€ (dont 24 602€ de d'intérêts générés).

Pour avoir commencé 10 ans plus tôt, Camille aura un capital à sa retraite de plus du double de Patrice grâce aux intérêts composés.

Combien épargner ?

La règle des 50-30-20 est un bon point de départ lorsque vous envisagez d'adopter de bonnes habitudes. Cette règle répartit votre revenu mensuel en trois compartiments:

Le compartiment des 50% → Dépensez 50% au maximum de vos revenus mensuels pour les dépenses essentielles et nécessités telles que le loyer (ou le remboursement du prêt immobilier), les courses (alimentaires) et les factures mensuelles (chauffage, eau, téléphone, etc.).

Le compartiment des 30% → Réservez 30% maximum de vos revenus mensuels aux «désirs» - les choses dont vous n’avez pas besoin mais qui vous rendent heureux, qu’il s’agisse de nouveaux vêtements, de repas au restaurant ou de vacances.

Le compartiment des 20% → Mettez de côté 20% de vos revenus mensuels pour l’épargne de long terme ! Cela peut être de l'argent investi dans une pension retraite (8%), investi dans une assurance vie, un PEA ou mis dans un fonds de placard pour les jours de pluie.

☝️

Attention : épargner ne signifie pas nécessairement investir. Vous pouvez choisir d'investir l'argent que vous avez mis de côté en Bourse, si vous avez l'appétit pour le risque et un horizon temporel approprié, mais vous pouvez également laisser l'argent sur un compte épargne en espèces, au risque toutefois de ne gagner presque rien (après inflation), ou alors le placer dans une assurance vie, un PEA ou un PER.

Cette règle est, bien sûr, à adapter à votre situation. C’est en quelque sorte un idéal vers lequel tendre, mais les contraintes sont fortes et l’objectif est très personnel et doit donc être adapté à votre situation personnelle.

Le plan épargne retraite, une bonne solution pour moi ?

👉 Faire ma simulation de plan épargne retraite

Le plan épargne retraite est l’une des solutions adaptées à la préparation de sa retraite. Il présente des avantages spécifiques notamment en termes de fiscalité selon votre situation professionnelle et personnelle.

Le plan épargne retraite en 4 points-clés :

Le plan épargne retraite est ouvert à tous, quel que soit votre statut professionnel et votre situation personnelle.

Vous épargnez à votre rythme lorsque vous travaillez afin de récupérer dans le futur un capital (montant total versé en une fois) ou une rente (une somme versée chaque mois).

Le plan épargne retraite présente des avantages en termes de fiscalité puisque les versements effectués sur votre compte peuvent être déduits de votre revenu dans le calcul de votre impôt.

Destiné à financer votre retraite, l’argent placé sur votre PER peut néanmoins être débloqué de manière anticipée pour acheter votre résidence principale ou en cas de coup dur (la liquidation de votre entreprise par exemple).

Caravel propose un plan épargne retraite pour indépendants flexible et responsable qui s’adapte aux fluctuations de votre situation. Vous pouvez épargner plus les mois où c’est possible et ajuster les mois où c’est plus compliqué. Vous agissez aussi pour la planète car votre argent finance uniquement des projets à impact.

Pour savoir si le PER est un bon produit pour vous, le mieux est de le tester avec votre propre situation !

Last but not least : on l’oublie souvent mais notre épargne est aujourd’hui notre plus gros poste d’émission de CO2. Avoir des comptes épargne responsables aurait 27 fois plus d’impact que de manger vegan ET d’arrêter de prendre l’avion. Financer son futur c’est bien, agir pour le monde dans lequel on voudra prendre sa retraite c’est encore mieux !

Pour aller plus loin, voici les meilleures solutions d’épargne de trésorerie du marché.

Et si vous souhaitez recevoir tous nos conseils pour entrepreneurs éclairés : inscrivez-vous à notre newsletter la Lanterne.

À propos de Caravel 💡

Caravel est le premier compte épargne retraite pensé pour vous : indépendant·es, entrepreneur·es, jeunes actifs. Simple, flexible, responsable, il garantit votre qualité de vie le jour où vous cessez de travailler.