SARL ou EURL : pour quelle forme juridique allez-vous opter ?

Publié le 10 janvier 2022

Mis à jour le 27 novembre 2024

9 min. de lecture

Publié par Flore Campestrini

Relu par Victoria Grimaldi

Mis à jour le 27 novembre 2024

9 min

Lorsque l’on crée son affaire, l’une des premières étapes est de choisir le statut juridique de son entreprise. L’EURL et la SARL sont deux formes sociales très courantes en France. Il est donc probable que vous hésitiez entre ces deux options 🤔.

Alors entre EURL et SARL, quel statut choisir ? Quelles sont les différences et les similitudes entre ces deux types de sociétés ? Pour faire le tour de la question, vous pouvez lire ce qui suit.

📣

Il est essentiel de comprendre que l’EURL est une SARL unipersonnelle.

Par conséquent, ces deux statuts juridiques suivent globalement les mêmes règles (articles L223-1 et suivants du Code de commerce). Seules certaines dispositions sont adaptées à la présence d’un·e associé·e unique dans l’EURL.

Quelles sont les similitudes entre SARL et EURL ?

Voici 4 des principales ressemblances entre l’EURL et la SARL.

# 1 La protection du patrimoine des associés

👉 Une SARL est une Société à Responsabilité Limitée. Il s’agit d’une société commerciale créée par plusieurs associés (entre 2 et 100) qui détiennent chacun une portion du capital social de l’entreprise et prennent les décisions importantes collectivement.

👉 Une EURL est une Entreprise Unipersonnelle à Responsabilité Limitée. Il s’agit d’une SARL créée par un associé unique. Dans une EURL, il n’y a qu’un seul associé. Ce dernier possède l’intégralité du capital social et prend seul les décisions stratégiques.

Comme leurs noms l’indiquent, l’EURL et la SARL sont des sociétés à responsabilité limitée. Cela signifie que chaque associé n’est redevable des dettes de l’entreprise qu’à hauteur des apports en capital qu’il a réalisés.

Ainsi, les créanciers de l’EURL ou de la SARL ne peuvent pas saisir les biens personnels des associés. Attention, il existe des exceptions à cette règle (fraude, faute de gestion, cautionnement, etc.).

Créez votre entreprise en ligne avec Shine.

# 2 Les dirigeants et les associés

Dans une EURL comme dans une SARL :

L’associé unique de l’EURL ou les associés de la SARL peuvent être des personnes physiques (avec un petit cœur qui bat) ou des personnes morales (une société avec un comité d’administration par exemple).

Le ou les gérants de SARL ou le gérant d’EURL peuvent être choisis parmi les associés ou bien être des tiers à la société. Cependant, le gérant est forcément une personne physique.

Par ailleurs, le dirigeant dispose de pouvoirs étendus lui permettant d’administrer la société au quotidien (signature des contrats, réalisation des formalités administratives, etc.), dans le respect des prérogatives réservées aux associés.

# 3 Le capital social minimum

En EURL comme en SARL, le montant du capital social est librement fixé par les associés dans les statuts de la société. Le capital minimum requis pour créer une SARL ou une EURL est de 1 euro seulement.

⚠️

Attention, dans la pratique, il est déconseillé d’immatriculer une société avec un capital social trop faible.

Par ailleurs, pour les apports en EURL comme en SARL, les apports en numéraire, en nature et en industrie sont autorisés. Les apports en numéraire peuvent être libérés progressivement (20 % minimum lors du dépôt de capital, puis le restant sur 5 ans).

Enfin, la désignation d’un commissaire aux apports n’est obligatoire qu’en cas de dépassement de certains seuils.

Créez votre SARL en ligne.

# 4 Les formalités de création

Créer une SARL ou créer une EURL impose de réaliser des démarches administratives, notamment :

la rédaction des statuts ;

le dépôt du capital social et l’ouverture d’un compte bancaire dédié à la société ;

la publication d’une annonce de constitution dans un journal d’annonces légales ;

la déclaration des bénéficiaires effectifs (DBE) ;

l’immatriculation de la société au Registre du Commerce et des Sociétés (RCS) ou au Répertoire des Métiers (RM) via le guichet unique de l’INPI, etc.

💡 La plupart des activités peuvent être exercées en SARL/EURL à l’exception de quelques-unes comme les assurances, les laboratoires d’analyses médicales, les sociétés de capitalisation, etc.

Le récap’ des similitudes ✨

➡️ Une responsabilité limitée dans les deux cas

➡️ Des dirigeants dotés des mêmes caractéristiques

➡️ Le même montant minimum de capital social

➡️ Des formalités de création identiques

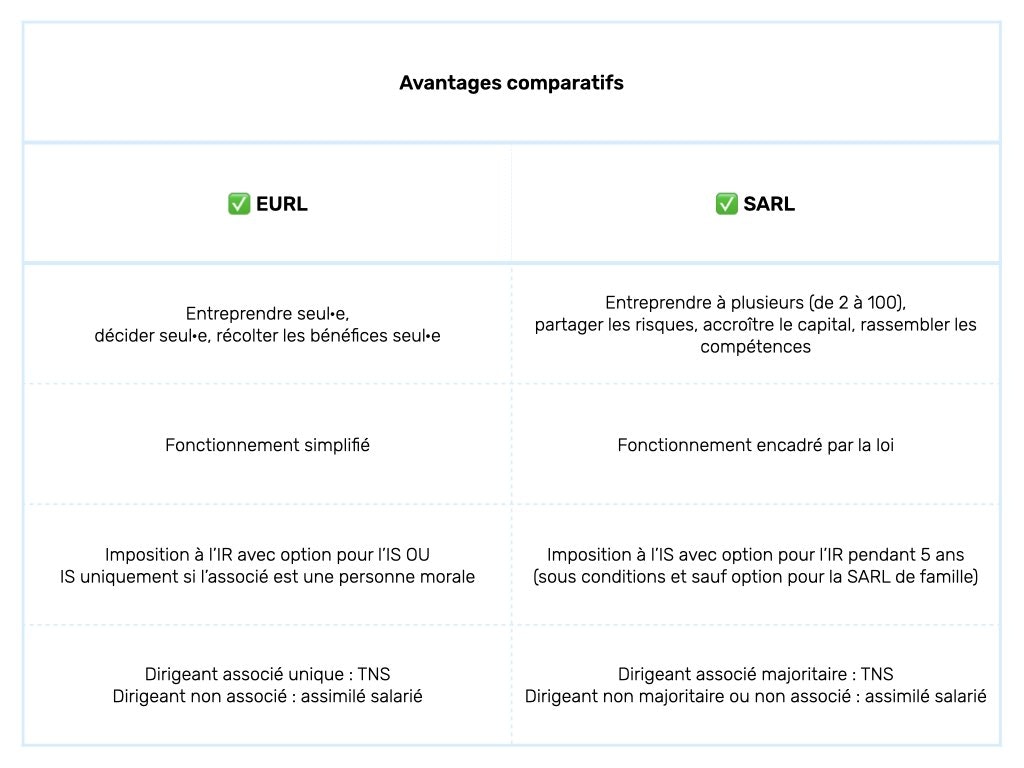

Quelles sont les différences entre EURL et SARL ?

Même si elles partagent le même socle de règles, l’EURL et la SARL connaissent quelques différences liées à la présence d’un seul associé dans l’EURL. Voici les 3 principales.

# 1 Le fonctionnement de la société

Le fonctionnement de l’EURL : un associé unique

Dans une EURL, l’associé unique prend les décisions importantes seul. Le formalisme lié à la gouvernance est donc réduit : l’associé unique doit simplement tenir un registre de ses décisions.

Inutile de convoquer une assemblée générale, de voter en respectant des règles de majorité ou encore de rédiger un procès-verbal d’assemblée comme dans une SARL.

Par ailleurs, si l’associé unique est aussi gérant, le dépôt des comptes annuels au greffe du tribunal de commerce vaut approbation des comptes.

Dans une EURL, il est aussi plus simple de faire entrer de nouveaux associés au capital. Seul maître à bord, l’associé unique d’EURL peut décider librement de s’associer avec de nouvelles personnes.

🔎

Si vous souhaitez entreprendre seul·e, la SASU peut également vous convenir. Pour en savoir plus, consultez notre comparatif EURL vs SASU.

Le fonctionnement d’une SARL : une gestion collective

En SARL, le fonctionnement est collégial : c’est l’assemblée générale des associés qui se réunit régulièrement pour prendre les décisions importantes pour la société.

La gestion d’une SARL est donc forcément plus complexe car elle nécessite la prise de décision à la majorité avec un consensus entre les associés. Le processus à respecter est par ailleurs strict en SARL :

convocation des associés ;

transmission de l’ordre du jour ;

réunion et délibération ;

transcription d’un procès-verbal d’AG.

Notons aussi que les associés de SARL ne peuvent pas toujours céder leurs parts sociales comme ils l’entendent. S’ils souhaitent vendre des parts à un tiers (non-associé), ils doivent solliciter l’agrément de la majorité des associés réunis en assemblée générale.

Le récap’ des différences⚡️

➡️ Un fonctionnement simplifié en EURL en raison de la présence d’un associé unique.

➡️ Un fonctionnement plus complexe en SARL en raison de la présence de plusieurs associés.

# 2 Le régime fiscal

La fiscalité de l’EURL : l’impôt sur le revenu

Si l’associé unique est une personne physique, l’EURL est imposée par défaut à l’impôt sur le revenu (IR).

Dans ce cas, les bénéfices de la société sont intégrés aux autres revenus de l’entrepreneur, déclarés dans la catégorie adéquate (BIC, BNC, BA) et soumis au barème progressif de l’impôt sur le revenu.

Sur option, l’associé unique peut soumettre son EURL à l’impôt sur les sociétés (IS).

Dans ce cas, les revenus de l’associé unique et les bénéfices de l’EURL sont imposés séparément. Les bénéfices de la société sont taxés à l'impôt sur les sociétés au taux réduit de 15 % ou au taux normal de 25 %.

💡 À noter : si l’associé unique est une personne morale, les bénéfices de l’EURL sont obligatoirement assujettis à l’impôt sur les sociétés (IS).

Enfin, le gérant associé unique d’une EURL peut opter pour le régime fiscal de la micro-entreprise (régime « micro-fiscal »). La seule condition est de réaliser un chiffre d’affaires inférieur aux plafonds de la micro-entreprise (77 700 € pour les prestations de services ou 188 700 € pour les activités de vente de marchandises et d’hébergement).

💸

EURL ou SARL : quel statut choisir pour payer moins d’impôts ?

Nos articles IR ou IS en EURL et sur la fiscalité en SARL peuvent peut-être vous éclairer sur le sujet ! Dans tous les cas, il est indispensable de vous faire accompagner par un expert en fiscalité afin de choisir l’option la plus avantageuse dans votre situation.

La fiscalité de la SARL : l’impôt sur les sociétés

Par principe, la SARL est assujettie à l’impôt sur les sociétés (IS).

Les bénéfices de la société et les revenus personnels des associés sont donc imposés séparément.

Sur option et sous conditions, les associés de SARL peuvent décider de soumettre la société à l’impôt sur le revenu (IR).

Dans ce cas, chaque associé paie l’impôt sur les bénéfices à proportion de la part de capital qu’il détient. Cette option peut être actionnée dans les 5 ans suivant la création de la société et pour une durée de 5 ans seulement.

Enfin, il est possible de créer une SARL de famille alors qu’une EURL de famille n’existe pas. Cette structure est créée entre plusieurs membres d’une même famille. Elle permet de bénéficier du régime de l’impôt sur le revenu sans limitation de durée.

Le récap’ des différences⚡️

➡️ L’EURL est assujettie par défaut à l’impôt sur le revenu. Elle peut cependant opter pour l’impôt sur les sociétés ou pour le régime fiscal de la micro-entreprise.

➡️ La SARL est assujettie par défaut à l’impôt sur les sociétés. Elle peut néanmoins opter pour l’impôt sur le revenu pour une durée limitée (exception faite de la SARL de famille qui peut choisir l’IR pour une durée illimitée).

# 3 Le régime social

Le régime social du gérant d’EURL

👉 Dans une EURL, le régime social du gérant dépend du fait qu’il est associé ou non :

Le gérant associé unique d’EURL (le cas le plus fréquent) a le statut de travailleur non-salarié (TNS) et est rattaché à la Sécurité sociale des indépendants (SSI, ex-RSI).

Le gérant non associé d’EURL possède le statut d’assimilé-salarié et relève du régime général de la Sécurité sociale.

Le régime social du gérant de SARL

En SARL, l’associé qui détient plus de 50 % des parts sociales est dit « majoritaire », l’associé qui détient la moitié du capital est dit « égalitaire » et l’associé qui détient moins de 50 % du capital est dit « minoritaire ».

👉 Ce qualificatif a une influence sur son régime social :

Le gérant associé majoritaire de SARL a le statut de travailleur non-salarié (TNS) et est rattaché à la Sécurité sociale des indépendants (SSI, ex-RSI).

Les gérants associés minoritaires ou égalitaires ou non-associés de SARL sont des assimilés-salariés et relèvent du régime général de la Sécurité sociale.

Le montant des charges sociales en SARL et en EURL

Les charges sociales dépendent du statut social du gérant. Très grossièrement :

La rémunération du gérant TNS est soumise à un taux de cotisations sociales d’environ 45 %.

La rémunération du gérant assimilé-salarié est assujettie à un taux de cotisations sociales élevé d’environ 75 % mais avec à la clé, une meilleure protection sociale que le gérant TNS.

Le récap’ des différences⚡️

➡️ En EURL, le statut social du gérant est déterminé par sa qualité d’associé ou non.

➡️ En SARL, le statut social du gérant dépend du nombre de parts détenues dans le capital social.

Comment transformer une EURL en SARL ou une SARL en EURL ?

Il est possible de transformer une EURL en SARL et inversement. Nous vous expliquons comment faire.

Comment transformer une EURL en SARL ?

Il est assez courant de débuter dans l’entrepreneuriat en créant une EURL, puis de développer son activité en s’associant avec de nouvelles personnes et en transformant sa société en SARL.

Une EURL se transforme en SARL lorsque l’associé unique fait entrer un ou plusieurs nouveaux associés au capital.

👉 La transformation en SARL peut se faire via :

ou une augmentation de capital.

🔎

Nous vous expliquons en détails comment transformer une EURL en SARL.

Comment transformer une SARL en EURL ?

Une SARL se transforme en EURL lorsqu’un ou plusieurs associés quittent la société et que l’un des associés se retrouve seul détenteur du capital.

👉 Le changement d’une SARL vers une EURL se produire en raison :

d’une réduction du capital ;

du décès d’un associé ;

ou du rachat des parts sociales par l’un des associés.

🚨

Attention, le passage de la SARL à l’EURL ou de l’EURL à la SARL peut avoir des conséquences en matière de fiscalité et à l’égard du régime social du dirigeant.

Dans les deux cas, ce changement de forme sociale implique la réalisation de formalités administratives liées à la cession des parts ou à la réduction du capital. Une modification des statuts peut être nécessaire.

💰 Le passage de l’une à l’autre forme juridique a également un coût. Comptez au moins 300 € (frais de greffe et d’annonce légale).

Créez votre EURL en ligne.

Récapitulatif des différences et similitudes entre SARL et EURL

Les similitudes EURL et SARL

✅ Responsabilité limitée

✅ Direction de la société

✅ Capital social minimum

✅ Formalités de création

Les différences EURL et SARL

❌ Un fonctionnement simplifié en EURL vs plus compliqué en SARL

❌ Impôt sur le revenu par défaut en EURL vs impôt sur les sociétés par défaut en SARL

❌ Un régime social dépendant de la qualité d’associé en EURL vs des parts sociales détenues en SARL

Conclusion : EURL ou SARL : que choisir ?

Le choix entre l’EURL et la SARL s’impose tout simplement en fonction du nombre de personnes avec lesquelles vous souhaitez vous associer :

➡️ Si vous créez une société à plusieurs (entre 2 et 100 associés), vous allez constituer une SARL. Vous partagerez les risques, les bénéfices et les pouvoirs (distribuer les bénéfices, faire entrer de nouvelles personnes au capital en SARL, désigner un gérant, cesser l’activité… etc.) avec d’autres personnes. Vous pourrez également bénéficier des compétences, des connaissances et des ressources financières de vos associé·e·s.

➡️ Si vous lancez votre entreprise en solo, vous allez naturellement immatriculer une EURL (un seul associé). Vous serez alors seul·e maître à bord, assumerez les risques financiers associés à l’activité et récolterez seul·e les bénéfices générés par votre entreprise.

Vous savez maintenant quel statut est le mieux adapté à votre projet. Besoin d’aide dans votre création d’entreprise ? Nous vous accompagnons dans toutes vos démarches.

Tableau comparatif des avantages de l’EURL et de la SARL