Remboursement de frais : comment les facturer à son client ?

Publié le 24 octobre 2024

par Aurore Rimbod

Mis à jour le 4 novembre 2024

3 min. de lecture

Publié par Aurore Rimbod

Relu par Amandine Dujardin

Mis à jour le 4 novembre 2024

3 min

Vous engagez des frais dans le cadre de vos missions en tant qu’indépendant·e ? Qu’il s’agisse de frais professionnels de déplacement, de repas, ou d'hébergement, vous pouvez les facturer à votre client·e pour récupérer le montant lié à ces dépenses. La refacturation de frais doit toutefois suivre quelques règles précises pour votre comptabilité. Comment vous faire rembourser des frais ? Suivez ces quelques étapes clés !

1. Identifier les frais pouvant faire l’objet d’une refacturation

Les frais pouvant faire l’objet d’une refacturation sont les dépenses accessoires à vos missions.

Il peut s’agir des frais engagés au cours d’un déplacement professionnel pour le compte d’un client :

frais de déplacement (billets d’avion, billets de train, essence, etc.) ;

frais de repas ;

frais d’hébergement.

On parle de refacturation de frais lorsque l’entreprise engage des dépenses en son nom pour son client. La facture relative aux frais est adressée à l’entreprise.

Celle-ci se fait ensuite rembourser de ces frais par son client via l’émission d’une facture. Ces frais apparaissent sur la facture.

Frais ≠ débours 🚨

Attention à ne pas confondre frais et débours.

Les frais correspondent à des dépenses engagées par l’entreprise en son propre nom puis facturées au client. La facture du fournisseur est au nom de l’entreprise.

Lorsque l’entreprise engage des frais au nom et pour le compte de son client, il s’agit de débours. La facture du fournisseur est au nom du client, mais c’est l’entreprise qui paie.

Le compte pro qui redonne la liberté aux indépendant·es.

2. Établir la facture avec le remboursement de frais

Les frais engagés doivent faire l’objet d’une facture pour que l’entreprise puisse être remboursée.

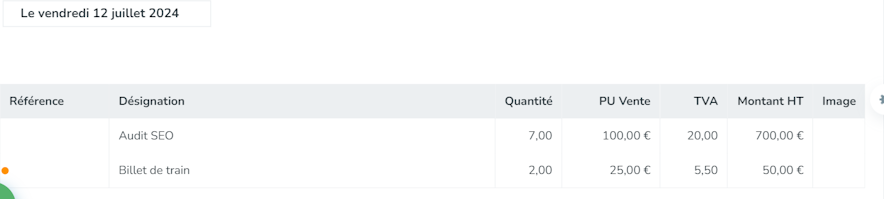

L’exemple concret 🔎

Farid est consultant SEO indépendant. Dans le cadre d’une prestation de services, il est amené à se déplacer chez son client plusieurs fois. Il intègre le montant des frais de déplacement professionnel à sa facture.

Le remboursement de frais est mentionné dans la facture, accessoirement à la prestation, comme ici :

Vous pouvez aussi établir une facture à part pour procéder à la refacturation des frais.

Dans tous les cas, vous devez respecter les règles de facturation et ne pas oublier de mentions obligatoires sur la facture.

Lorsque le ou la client·e paie la facture, l’entreprise est remboursée de ses frais.

L’entreprise peut facturer le montant qu’elle a payé exactement ou appliquer une marge bénéficiaire.

💡

En micro-entreprise, les frais ne sont pas déductibles du bénéfice imposable. Vous pouvez les inclure dans votre prix de vente de manière forfaitaire. Cependant, il faut garder en tête que cela augmente votre chiffre d'affaires, donc vos cotisations sociales et l’impôt sur le revenu.

3. Indiquer la TVA sur la facture de remboursement de frais

📝 Si vous n’êtes pas assujetti·e à la TVA, vous n’avez pas à appliquer de taux de TVA sur vos refacturations.

Sinon, les remboursements de frais sont soumis à la TVA.

Qu’indiquer sur la facture en termes de TVA pour une refacturation de frais ? Tout dépend de la déductibilité de la TVA pour ces frais.

La TVA peut être déduite

Dans ce cas, il faut indiquer le montant de la dépense sans la TVA, c’est–à-dire hors taxe (HT) sur la facture. La TVA est notamment déductible des frais de restauration.

La TVA ne peut PAS être déduite

Ici, vous devrez mentionner le montant de la dépense avec la TVA (TTC) sur la facture. La TVA n’est notamment pas déductible sur la plupart des frais de transport et d'hébergement.

Les refacturations de frais sont soumises aux taux normaux d’imposition. Par exemple: 5,5 % sur les billets de train.

📌

Pour tout comprendre à ce sujet, nous vous invitons à lire notre guide sur la TVA sur la refacturation de frais.

4. Comptabiliser le remboursement de frais dans la comptabilité

L’entreprise doit enregistrer la refacturation de frais dans sa comptabilité. Voici le mode d’emploi :

En crédit

En crédit, il faut indiquer le montant facturé au client dans le compte 411.

En débit

En débit, voici la marche à suivre :

indiquer ce même montant mais en HT dans le compte 708 « Produits des activités annexes », ou un autre sous-compte dédié aux refacturations de frais ;

indiquez le montant de la TVA collectée dans le compte 44571 « TVA collectée ».

Il est conseillé d’utiliser des comptes dédiés à la comptabilisation des refacturations de frais. Cela permet de suivre correctement le remboursement des frais engagés par l’entreprise.

Prenez de l'avance sur votre comptabilité.

Facturer le remboursement de frais : en bref

Vous engagez des frais dans le cadre de vos missions auprès de votre clientèle ? Voici comment refacturer vos frais auprès des clients :

identifier les frais devant faire l’objet d’une refacturation ;

établir votre facture comprenant les frais à vous faire rembourser, soit dans la facture de la prestation même, soit dans une facture à part ;

ne pas oublier la TVA si vous y êtes soumis ;

comptabiliser le remboursement de frais dans votre comptabilité.

Besoin d’un outil performant pour gérer votre comptabilité ? Voici le top 5 des logiciels de comptabilité.

La facturation simple et en quelques clics, vous en rêvez ? L’outil de facturation intégré au compte pro Shine va devenir votre meilleur allié.