Freelance vs salarié - Round #1 : qui paie le plus de cotisations ?

Publié le 10 janvier 2022

Mis à jour le 8 avril

9 min. de lecture

Publié par Victoria Grimaldi

Relu par Amandine Dujardin

Mis à jour le 8 avril

9 min

Qui paie le plus de cotisations, l'indépendant ou le salarié ? En freelance, les cotisations sociales représentent une part importante de votre rémunération. Mais en salarié aussi, les charges peuvent peser lourd !

Alors, comment choisir ? Quelle option vous permettra de gagner plus ? Nous allons nous intéresser au cas de Samia, développeuse JavaScript qui est actuellement salariée mais hésite à devenir freelance.

📥

Téléchargez notre guide complet sur les différences entre freelancing et salariat pour en savoir plus !

Freelancing VS Salariat : le jeu

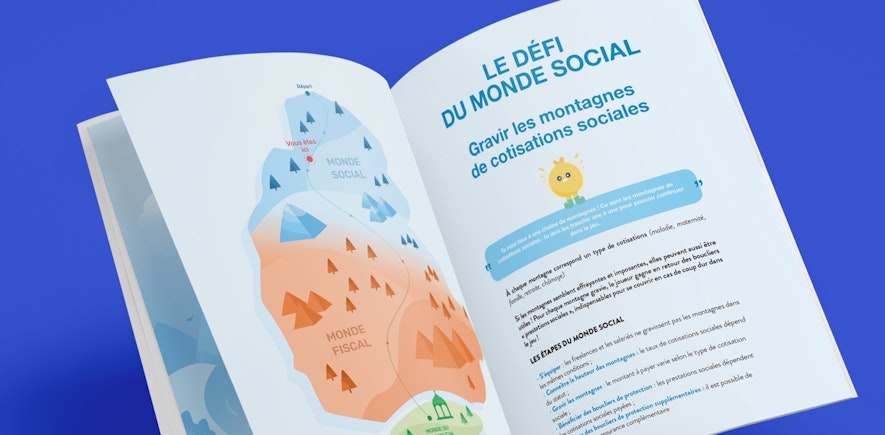

Notre mission chez Shine est de faire de l’administratif un jeu d’enfant. Dans cette lignée, nous avons imaginé pour ce guide le jeu “FvS : Freelancing vs Salariat”. Comme dans un jeu vidéo, on y trouve :

un univers complet composé de deux mondes, le monde social et le monde fiscal ;

des personnages aux profils professionnels divers ;

deux modes de jeu : freelance ou salarié.

Et le joueur, c’est vous !

Dans chacun des deux mondes, vous suivrez le parcours initiatique de votre personnage à travers l'administratif : il sera confronté à des défis et des épreuves qu’il devra relever pour passer aux niveaux supérieurs.

Pour illustrer l’impact des cotisations sociales sur le revenu des indépendants et des freelances, nous vous proposons ici un petit aperçu de l’univers de FvS en vous faisant découvrir les Montagnes des Cotisations que les personnages devront gravir dans le monde social.

En fonction de votre métier, de votre statut ou encore de votre revenu, les cotisations à payer ne seront pas les mêmes. Chaque personnage de l’univers Freelance vs Salariat est différent !

Ici nous nous intéresserons au personnage de Samia.

Samia est développeuse Javascript. Elle a 35 ans, elle est maman de la petite Marie et est enceinte depuis un mois. Après 12 ans de salariat, Samia est attirée par la liberté du freelancing (sous le statut de l’entreprise individuelle). Elle est prête à accepter une offre en freelance pour Pokemax, si cela lui permet de gagner plus qu’en salarié.

Son salaire brut annuel actuel est de 66 283 €.

Samia paiera-t-elle plus de cotisations si elle exerce son activité de développeuse en tant que salariée ou en tant que freelance ? Quel sera son net dans la poche une fois ses cotisations payées dans les deux situations ?

Nous avons la réponse, et elle peut être surprenante !

Le compte pro qui redonne la liberté aux freelances.

Gravir les montagnes de cotisations sociales

Les cotisations sociales concernent tous les travailleurs et toutes les travailleuses. Ce sont des dépenses importantes car elles ouvrent l’accès à diverses prestations sociales : l’assurance maladie, maternité, famille, retraite et chômage.

Les différentes cotisations à payer peuvent vous sembler être de véritables montagnes à gravir. Leurs sommets semblent parfois élevés, parfois flous, mais nous sommes là pour vous aider ! 🏔

Quel équipement pour gravir la montagne ?

Freelances et salariés ne paient pas leurs cotisations sociales dans les mêmes conditions.

Selon que vous êtes freelance ou salarié, vous ne ferez pas face aux montagnes de la même manière. Alors que les freelances sont seuls à gravir les montagnes et paient seuls leurs cotisations sociales, les salariés sont accompagnés par leur employeur qui les assure. Les cotisations sociales versées aux différentes caisses ainsi que celles versées à l’État sont à la fois payées par les salarié·es et par l’employeur (cotisations salariales et patronales).

Ainsi, si les freelances perdent moins d’argent à gravir les montagnes de cotisations sociales car ils ont moins de cotisations à payer, les salarié·es ont une moindre charge mentale car ils ne s’en occupent pas : les cotisations patronales sont l’affaire de leur employeur, et les cotisations salariales sont directement prélevées sur leur salaire.

⚠️

Attention à ne pas comparer salaire brut (salarié) et chiffre d’affaires (indépendant). Mieux vaut regarder le salaire “super brut” (salaire net + charges salariales + charges patronales) et le chiffre d’affaires hors taxes (revenu net + charges). En effet, les employeurs prennent en compte les charges patronales pour calculer le coût total d’un salarié.

Ainsi, pour calculer quelle situation est la plus avantageuse financièrement pour elle, Samia devra non pas considérer son salaire brut de 66 283 €, mais son salaire super brut en lui ajoutant les charges patronales. Dans la situation de Samia, elles s’élèvent à 23 717 € donc son salaire super brut est de 90 000 €.

Pour comparer ce qu’il reste en poche à Samia dans le mode de jeu “salariat” et dans le mode de jeu “freelance” il faut donc imaginer qu’elle part :

en mode “salariat” avec un salaire annuel super brut de 90 000 € ;

en mode “freelance” avec un chiffre d’affaires annuel de 90 000 €.

Seule cette comparaison a un sens pour mettre en parallèle les avantages financiers d’un statut sur l’autre.

Shine a rédigé le guide ultime pour faire le bon choix de statut juridique !

De quoi dépendent les taux de cotisations ?

Avant de rentrer dans le vif des calculs, il faut préciser que les taux (pourcentages) de cotisations dépendent en amont de plusieurs facteurs, pour les joueurs freelances comme pour les salarié·es.

Pour les salarié·es, les taux dépendent :

du salaire ;

du statut (cadre ou non cadre) ;

de l’activité (conventions collectives).

Pour les freelances, les taux dépendent :

du revenu professionnel (chiffre d’affaires - frais professionnels - charges) sauf pour les micro-entrepreneurs (qui doivent uniquement se référer à leur CA) ;

du statut juridique choisi (micro-entrepreneurs, entrepreneurs individuels, SASU, EURL…) ;

de l’activité (artisans, commerçants ou professions libérales).

Zoom sur le revenu professionnel de Samia en freelance 🔎

Comme nous l’avons précisé, les taux de cotisations sociales dépendent chez le freelance du revenu professionnel. Nous allons donc définir celui de Samia :

les frais généraux annuels supportés par un développeur peuvent varier, mais d’après l’expérience de Samia nous avons estimé ses frais annuels à 5 000 € ;

lors de sa dernière déclaration, Samia a versé 27 000 € de cotisations (moyenne établie en imaginant qu’elle ait eu un revenu stable).

Ainsi le revenu professionnel de Samia sur lequel sont calculés les taux de cotisations est de :

90 000 € - 5 000 € - 27 000 € = 58 000 €.

💡

Les freelances disposent de pouvoirs de déduction qui leur permettent de faire baisser la taille des montagnes. Il s’agit de la déduction des frais professionnels et de l’ACRE (aide à la création et à la reprise d'entreprise), accessible sous conditions. Pour en savoir plus sur ces pouvoirs, téléchargez le guide complet !

Les différentes montagnes à franchir

Nous détaillerons ici les différentes montagnes qu’aura à gravir un·e salarié·e ou un·e freelance ayant le statut de travailleur non-salarié (TNS) en entreprise individuelle ou en EURL (gérant associé unique).

⚠️ Attention, si vous êtes freelance et que vous êtes président ou présidente de votre SASU, vous avez le statut d'assimilé-salarié. Le calcul est différent !

Zoom sur les micro-entrepreneurs 🔎

Le statut de la micro-entreprise est un régime simplifié qui allège certaines démarches administratives par rapport aux autres statuts freelances. C’est bien le cas pour les cotisations sociales !

📊 Tout d’abord, les cotisations sociales sont calculées selon un taux forfaitaire. Il s’agit d’un pourcentage direct du chiffre d’affaires encaissé.

Les taux sont les suivants :

12,3 % pour la vente de marchandises et la fourniture d’hébergement (BIC) ;

21,2 % pour les prestations de services commerciales ou artisanales (BIC) ;

24,6 % pour les autres prestations de services et activités libérales (BNC) ;

23,2 % pour les activités libérales réglementées à la CIPAV (BNC) ;

6 % pour la location de meublés de tourisme classés (BIC).

🏔 Si vous êtes micro-entrepreneur, la suite des explications ne vous concerne pas. Pour avoir plus de détail sur votre situation, nous vous invitons à télécharger le guide “Freelancing vs Salariat” pour savoir qui paie le plus de cotisations, entre un salarié et un freelance micro-entrepreneur !

Créez votre entreprise en ligne avec Shine.

La montagne de contributions (CSG-CRDS)

Mauvaise nouvelle, gravir cette première montagne ne vous fera pas gagner de bouclier de prestations sociales. Mais elle donne des points au jeu pour garantir son bon fonctionnement.

La contribution sociale généralisée (CSG) et la contribution pour le remboursement de la dette sociale (CRDS) servent à financer une partie des dépenses de Sécurité sociale, sans ouvrir de droits en particulier.

Que paient les salarié·es ?

La CSG et la CRDS sont comprises dans les cotisations salariales.

Le taux de la CRDS est universel. Il est toujours de 0,50 %.

Le taux de la CSG est variable, mais pour les revenus d’activité salariée, il est fixé à 9,20 %.

➡️ En tout, les salarié·es les paient à hauteur de 9,70 % de leur salaire brut.

💡

Seule une partie de la CSG (6,80 %) est déductible de l’impôt sur le revenu. La CRDS n'est jamais déductible.

Que paient les freelances ?

Quelle que soit l’activité, les freelances paient :

9,70 % pour les revenus issus de leur activité ;

6,70 % pour les revenus de remplacement (comme les indemnités journalières de Sécurité sociale, par exemple).

Jusque là, presque aucune différence entre le mode salariat et le mode freelance.

La montagne maladie - maternité

Que paient les salarié·es ?

Les cotisations maladie maternité des salariés

Rémunérations inférieures ou égales à 2,5 SMIC | 7 % |

Rémunérations supérieures à ce seuil | 13 % |

Voilà un exemple d’atout des salarié·es : la montagne maladie-maternité est gravie par l’employeur ! Ces pourcentages sont exclusivement compris dans les cotisations patronales.

La montagne maladie est composée d’un deuxième sommet appelé “accidents du travail et décès”. Sa charge est également supportée par l’employeur qui verse une cotisation “accident du travail” variable selon la taille de l’entreprise et l’activité, et une assurance décès pour les cadres.

Que paient les freelances ?

Pour les freelances, les taux de cotisations maladie-maternité varient en fonction du revenu professionnel :

Les cotisations maladie maternité des indépendants

Revenu professionnel inférieur à 18 840 € | 0,50 % |

Revenu professionnel compris entre 18 840 € et 28 260 € | taux progressif allant de 0,5 % à 4,50 % |

Revenu professionnel compris entre 28 260 € et 51 810 € | taux progressif allant de 4,50 % à 7,20 % |

Revenu professionnel compris entre 51 810 € et 235 500 € | 7,20 % |

Cotisation supplémentaire sur part du revenu supérieure à 235 500 € | 6,50 % |

La montagne retraite de base

Que paient les salarié·es ?

La cotisation retraite des salarié·es se compose de deux parties :

une partie plafonnée (sur la fraction de salaire inférieure au PASS) ;

une partie déplafonnée (sur le salaire total).

Retraite de base des salariés

Part salariale | Part patronale | |

|---|---|---|

Partie plafonnée | 6,90 % | 8,55 % |

Partie déplafonnée | 0,40 % | 2,02 % |

Que paient les freelances ?

En 2025, voici les taux de cotisation de la retraite de base des indépendants.

Retraite de base des indépendants

Part des revenus inférieure à 47 100 € (1 PASS) | 17,75 % |

|---|---|

Part des revenus supérieure à 47 100 € (revenus supérieurs à 1 PASS). | 0,60 % |

La montagne retraite complémentaire

Que paient les salarié·es ?

Les taux de cotisations varient en fonction de la tranche de revenu dans laquelle ils se situent.

La tranche 1 correspond à entre 0 à 1 fois le plafond mensuel de la Sécurité sociale.

La tranche 2 correspond à entre 1 à 8 fois le plafond mensuel de la Sécurité sociale.

Retraite complémentaire des salariés

Tranche 1 (maximum 3 925 € mensuel) | 7,87 % |

Tranche 2 (entre 3 925 € à 31 400 €) | 21,59 % |

Que paient les freelances ?

Les taux varient selon la nature de l'activité exercée :

activité artisanale et commerciale ;

ou une activité libérale non réglementée.

Retraite complémentaire des artisans et commerçants

Part des revenus inférieure à 43 891 € | 7 % |

Part des revenus comprise entre 43 891 € et 188 400 € | 8 % |

Retraite complémentaire des professions libérales non réglementées

Part des revenus inférieure à 47 100 € | 0 % |

Part des revenus comprise entre 47 100 € et 188 400 € | 14 % |

Le compte pro qui redonne la liberté aux indépendant·es.

La montagne chômage

Que paient les salarié·es ?

L’employeur prend totalement en charge la cotisation chômage à hauteur de 4,05 % et la cotisation au régime de garantie des salaires (AGS) à hauteur de 0,25 %.

La base de calcul retenue est le salaire total (c'est-à-dire le salaire brut augmenté des indemnités, primes, gratifications et avantages en nature).

Pour les cadres, la cotisation APEC s’y ajoute.

Que paient les freelances ?

0 € ! Les freelances contournent la montagne chômage et ne peuvent ainsi pas être couverts par l’assurance chômage (exception faite de l'ATI, allocation travailleur indépendant).

🔎 Si le sujet du chômage et du freelancing vous intéresse, foncez lire cet article !

La montagne allocations familiales

Que paient les salarié·es ?

Comme pour la montagne maladie-maternité, c’est l’employeur qui va gravir cette montagne :

3,45 % du salaire brut pour les salariés dont les rémunérations sont en dessous de 3,5 fois le SMIC ;

5,25 % au-delà de ce plafond.

Que paient les freelances ?

Les freelances paient entre 0 % et 3,1 % de leur revenu professionnel en fonction de son montant.

Samia a désormais franchi toutes les montagnes de cotisations sociales ! Il est donc temps de faire le bilan de son périple.

Combien reste-t-il à Samia après avoir payé ses cotisations sociales ?

En mode salariée

Salaire super brut - cotisations sociales patronales = 90 000 - 23 717 = 66 283 € (salaire brut)

Salaire brut - cotisations sociales salariales = 66 283 - 10 022 = 56 261.

NET SOCIAL : 56 261 €

En mode freelance

Le taux de cotisations sociales final est environ de 44,2 % et s’applique sur le revenu professionnel donc :

Cotisations sociales = revenu professionnel x taux de cotisations sociales = 58 000 x 44,2 % = 25 636 €

Le chiffre d’affaires net de Samia (CA - cotisations - frais généraux) est 59 364 €.

NET SOCIAL : 59 366 €

Le verdict

Il y a donc une différence de 3 105 €. En freelance (ici sous le statut de l’entreprise individuelle) Samia perdra moins d’argent pour ses cotisations sociales comparé à celles qu’elle paie actuellement en tant que salariée. C’est une bonne nouvelle si vous êtes un travailleur indécis qui a peur de se lancer en freelance 🎉 !

De nombreuses aventures attendent encore Samia, elle va découvrir quels boucliers sociaux lui ont ouvert ses cotisations sociales, puis il lui faudra traverser le monde fiscal pour connaître enfin son “net dans la poche” final. Bref, il faut encore faire du chemin pour que la comparaison soit la plus complète possible et la plus proche de la réalité !

Les cotisations en freelance VS en salarié : en bref

Comme nous l’avons expliqué dans l’article, les taux de cotisations dépendent de beaucoup de facteurs, c’est pourquoi nous ne pouvons pas faire une généralité du cas de Samia.

Pour permettre au maximum de joueurs de participer, vous découvrirez dans le manuel “Freelance vs Salariat” deux autres personnages qui devront traverser les mêmes épreuves que Samia dans le monde social et le monde fiscal.

Timothé le jeune community manager gagnera-t-il mieux sa vie en étant salarié dans une start-up ou en ouvrant une micro-entreprise ?

Et Claire, la graphiste & illustratrice experte de 55 ans aura-t-elle un net dans la poche en fin d’année plus élevé en acceptant un CDD ou en se lançant en freelance (artiste-auteur) ?

Nous vous laissons découvrir toutes les réponses en téléchargeant gratuitement le guide complet de Freelancing vs Salariat !

Et si vous souhaitez recevoir tous nos conseils pour entrepreneurs éclairés, inscrivez-vous à notre newsletter la Lanterne.