Freelance vs Salarié Round #2 : qui paie le plus d'impôt sur le revenu ?

Publié le 10 janvier 2022

Mis à jour le 8 novembre 2024

par Antoine Collin

8 min. de lecture

Publié par Victoria Grimaldi

Relu par Antoine Collin

Mis à jour le 8 novembre 2024

8 min

Qui paie le plus d’impôts, le freelance ou le salarié ? La question de l’impôt sur le revenu est l’une des plus importantes à se poser pour décortiquer et anticiper les frais d'un freelance et d'un salarié, mais elle reste complexe.

Pour vous aider à trancher, nous allons comparer concrètement la situation de notre cobaye Timothée qui hésite entre un CDI de community manager et des missions en freelance.

Le compte pro qui redonne la liberté aux freelances.

👋

Attention, cet article ne décrypte pas la fiscalité de tous les freelances mais uniquement celle des micro-entrepreneurs. Vous voulez en savoir plus sur les impôts et la fiscalité des autres statuts freelance ? Téléchargez le guide complet Freelance vs Salariat.

Pour vous aider à mieux comprendre, nous nous sommes aidés d’un exemple : c’est le moment de vous présenter Timothée.

Timothée a 24 ans et est community manager. Il pense accepter une mission freelance proposée par la start-up où il a fait son stage, Emeria. Il a cependant reçu une autre offre en CDI lui proposant un salaire brut de 20 692 €.

Timothée voudrait savoir quelle offre est la plus intéressante financièrement. Après avoir calculé ce que lui coûteront ses charges sociales (découvrez dans le guide complet le détail de ses calculs) il va chercher à savoir s’il paiera plus d’impôts en CDI ou en freelance (micro-entrepreneur).

Pour dresser la comparaison la plus objective possible, il faut que les revenus de Timothée en freelance et en salarié soient comparables. Partir d’un chiffre d’affaires égal au salaire brut (salaire net + charges salariales) n’est pas la comparaison idéale.

Mieux vaut regarder le salaire “super brut” (salaire net + charges salariales + charges patronales) et le chiffre d’affaires. En effet, les employeurs prennent en compte les charges patronales pour calculer le coût total d’un salarié.

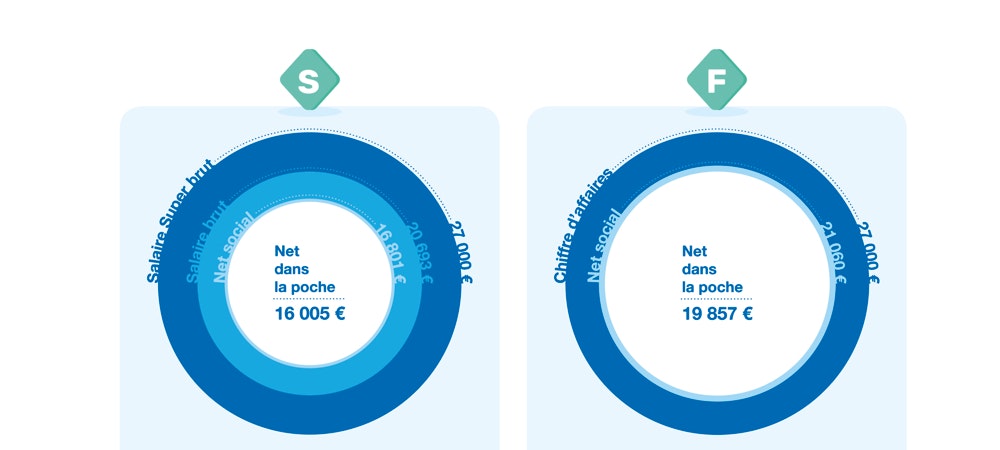

Ainsi, pour calculer quelle situation est la plus avantageuse financièrement pour lui, Timothée devra non pas considérer le salaire brut de 20 692 € par an, mais son salaire super brut en lui ajoutant les charges patronales. Dans la situation de Timothée, elles s’élèvent à 6 308 € donc son salaire super brut est de 27 000 €.

Pour comparer le montant d’impôt dû, il faut donc imaginer que Timothée gagne :

en mode “freelance” un chiffre d’affaire annuel de 27 000 €

en mode “salariat” un salaire annuel super brut de 27 000 €

Les présentations sont faites, nous pouvons désormais calculer dans quelle situation Timothée paiera le plus d’impôts.

1. L’abattement forfaitaire

L’impôt sur le revenu est calculé en fonction de ce que l’on appelle l’assiette de revenus :

Le salaire net imposable pour le salarié (salaire net + charges non déductibles)

le chiffre d’affaires (CA) pour l’auto-entrepreneur

Cependant, bonne nouvelle, dans les deux statuts Timothée peut profiter d’un pouvoir de déduction qui va lui permettre de retrancher de cette assiette ses frais professionnels, et ainsi baisser le montant de l’impôt à payer. Ce pouvoir s’appelle l’abattement forfaitaire.

Combien Timothée va-t-il pouvoir déduire de son revenu imposable ?

En mode salarié :

L’abattement forfaitaire est défini pour les salariés au taux fixe de 10% du salaire net. Le salarié peut avoir des frais professionnels dans le cadre de son travail; l’abattement forfaitaire est là pour compenser ces frais potentiels !

En mode freelance :

L’abattement forfaitaire pour frais professionnels de l’auto-entrepreneur est plus élevé que celui du salarié ! Cette différence est logique, car l’auto-entrepreneur prend en charge toutes ses dépenses professionnelles seul (matériel, espace de travail, etc..), là où bonne partie de ces dépenses sont prises en charge par l’employeur pour le salarié.

L’abattement forfaitaire réduit le revenu imposable de :

34% pour les titulaires d’activité BNC - C’est le cas de Timothée 👨🏻💻

50% pour les prestations de services

71% pour une activité d’achat-revente ou de fourniture de logement

Besoin d'un accompagnement administratif ? Découvrez le compte pro Shine.

2. Revenu et bénéfice imposable

Une fois l’abattement forfaitaire appliqué, quel est le revenu imposable de Timothée ?

En mode salarié

Le salaire brut annuel proposé par l’entreprise à Timothée est de 20 693 € par an.

Son salaire net de cotisations sociales est de 16 801 € (retrouvez le détail du passage de brut à net dans le guide).

Son salaire net imposable est de 17 391 € (16 801 € + CRDS et CSG, deux contributions comprises dans les cotisations sociales qui ont la particularité de ne pas être déductibles, c’est-à-dire de se rajouter au revenu imposable)

Nous y sommes presque, appliquons finalement l’abattement forfaitaire de 10% pour arriver au revenu net imposable de 15 652 €.

En mode freelance

Timothée estime pour cette comparaison qu’il aura un CA de 27 000 € à l’année.

En appliquant l’abattement forfaitaire de 34%, l’assiette de calcul de l’impôt est de 27 000 - (0,34 x 27 000) = 17 820 €

3. Le calcul du montant de l’impôt

Maintenant que nous connaissons le revenu imposable pour le salarié et l’auto-entrepreneur, de quoi va dépendre le montant des impôts de Timothée ?

Réponse rapide :

de son revenu

de sa situation familiale

Deux règles s’appliquent alors pour le calcul de l’impôt, c’est parti !

La règle du Quotient Familial

Le système du quotient familial permet d’adapter le montant d’impôt sur le revenu à la situation familiale de chacun. Ainsi, le revenu net imposable ou bénéfice imposable est divisé par le nombre de parts du foyer :

Pour calculer le nombre de parts, il faut prendre en compte :

👉La situation familiale et les personnes à charge. Un couple marié a ainsi droit à 2 parts et a droit à 0,5 part supplémentaire par enfant pour les deux premiers, et à 1 part entière par enfant à partir de la 3e naissance.

👉La situation personnelle (âge, invalidité, parent isolé) qui peut faire augmenter le nombre de parts

👆

Pour une personne seule, comme Timothée, qui n’a qu’une part dans son foyer fiscal (et qui ne bénéficie pas de majoration de part liée à sa situation personnelle), il n’y a pas de différence entre le quotient familial et le revenu net imposable (ou bénéfice imposable).

La règle du Barème progressif de l’impôt sur le revenu

Une fois que l’on a calculé le quotient familial, on regarde à quelle tranche de revenu il appartient dans le barème de l’impôt sur le revenu et on calcule l’impôt brut à partir de ce montant.

Barème progressif :

Pour obtenir “l’impôt brut pour une part de quotient familial” on additionne le montant à payer pour chaque tranche. Attendez l’exemple, cela deviendra limpide !

Ensuite on multiplie cet impôt brut par le nombre de parts du foyer fiscal. Après prise en compte des éventuels plafonnement du quotient familial, les réductions et crédits d’impôts nous obtenons enfin l’impôt net à payer !

Alors, combien d’impôts Timothée va-t-il payer ?

en mode salarié :

Le revenu net imposable de Timothée est de 15 652 €. C’est également son quotient familial car il n’a qu’une part dans son foyer fiscal (pas marié, pas d’enfants).

Règle du barème progressif :

De 0 à 10 778 €, Timothée n’est pas imposé

De 10 778 à 15 652 € Timothée est imposé à 11%

Détails du calcul : Impôt net = 0,11 x (15 652 - 10 778) = 536,14 €

en mode freelance :

Le bénéfice imposable de Timothée est de 17 820 €.

Suivant le même calcul l’impôt net est : 0,11 x (17 820 - 10 778) = 774 €

Si les choses s’arrêtaient là, il semble que Timothée paie plus d’impôts en étant auto-entrepreneur qu’en étant salarié, la différence est non négligeable et pourrait faire pencher la balance du côté du salariat pour le community manager.

Mais c’est sans compter sur un grand pouvoir de simplification dont dispose le micro-entrepreneur, et seulement lui : le prélèvement libératoire !

Un compte pro complet pensé pour vous.

4. Le prélèvement libératoire : pouvoir des micro-entrepreneurs

Le prélèvement libératoire est une option proposée aux micro-entrepreneurs qui permet de simplifier le versement de l’impôt sur le revenu. Le montant est calculé selon un pourcentage fixe du CA hors taxe encaissé. Le micro-entrepreneur peut choisir de le verser mensuellement ou trimestriellement, en même temps que ses cotisations sociales.

Le prélèvement libératoire n’est pas obligatoire et est réservé :

aux micro-entrepreneurs dont le revenu fiscal de référence l’avant-dernière année (année N-2) ne dépasse pas 26 070 € pour une personne seule (ce montant varie en fonction du quotient familial).

aux micro-entrepreneurs qui n’ont pas dépassé les plafonds de la micro-entreprise l’année précédente.

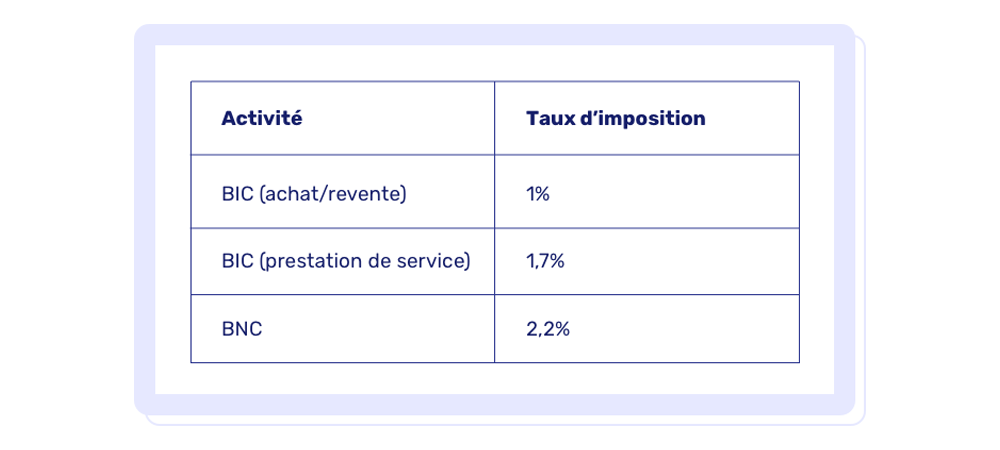

Les taux d’imposition du prélèvement libératoire :

⚠️

Est-il toujours intéressant pour le micro-entrepreneur de choisir cette option ? La réponse est non ! Ce serait trop simple ! En dessous d’un certain seuil de revenu, il est plus intéressant de rester au régime classique d’impôt sur le revenu. Shine a calculé le seuil et l’estime à un chiffre d’affaires annuel (hors taxes) de 19 500 €. En dessous de ce CA, nous vous conseillons de rester au régime classique du barème progressif.

Notez bien également que le prélèvement libératoire est un pourcentage du chiffre d’affaires, l’abattement forfaitaire n’est donc pas appliqué si vous optez pour le prélèvement libératoire. Ainsi si vous avez beaucoup de frais (un chiffre d’affaires élevé mais des bénéfices faibles) il est parfois plus judicieux de rester au régime classique.

Vous connaissez désormais les calculs, n’hésitez pas à comparer les deux possibilités !

Voyons comment s’en sort Timothée en freelance s’il opte pour le prélèvement libératoire :

Avec son chiffre d’affaires de 27 000 €, sur l’année au prélèvement libératoire Timothée paiera

27 000 x 2,2% = 594 € d’impôts sur le revenu contre 774 € au régime classique.

Timothée fait partie des micro-entrepreneurs pour lesquels le prélèvement libératoire est une aubaine, il réduit drastiquement le montant de l’impôt sur le revenu.

✏️

Dernière petite remarque néanmoins importante : le prélèvement libératoire n’est pas cumulable avec le prélèvement à la source entré en vigueur en janvier 2019.

Ainsi deux choix s’offrent à vous :

Soit vous optez pour le taux fixe du prélèvement libératoire

Soit vous optez pour le versement d’un acompte chaque mois ou trimestre calculé selon les règles du Barème progressif de l’impôt sur le revenu et du quotient familial.

Conclusion

Cependant, les obligations fiscales de l’indépendant ne s’arrêtent pas là. Il va devoir payer d’autres taxes qui feront augmenter de façon plus ou moins importante ses dépenses fiscales.

Pour en savoir plus sur ces taxes, découvrir le montant des impôts pour des freelances ayant un autre statut, un autre revenu et une situation familiale différente, téléchargez gratuitement le guide Freelancing vs Salariat !

Et si vous souhaitez recevoir tous nos conseils pour entrepreneurs éclairés, inscrivez-vous à notre newsletter la Lanterne.