Année de création d’une micro-entreprise : les déclarations fiscales à réaliser

Publié le 9 août 2024

par Aurore Rimbod

Mis à jour le 10 décembre 2025

4 min. de lecture

Publié par Aurore Rimbod

Relu par Victoria Grimaldi

Mis à jour le 10 décembre 2025

4 min

Vous envisagez de créer une micro-entreprise ou venez de le faire ? Si le régime de la micro-entreprise est simplifié, vous n’êtes pas pour autant exempté de certaines obligations, notamment fiscales. En effet, au cours de la première année d’activité, certaines déclarations sont impérativement à réaliser. Voici les déclarations fiscales à effectuer la première année d’activité d’une micro-entreprise !

1. La déclaration de CFE (cotisation foncière des entreprises)

Les micro-entreprises sont soumises à la cotisation foncière des entreprises (CFE).

À ce titre, vous devez impérativement transmettre votre déclaration initiale de CFE à l’administration fiscale avant le 31 décembre de l'année de sa création.

Toutefois, la micro-entreprise est exonérée de la CFE l'année de sa création.

Elle bénéficie ensuite d'une réduction la première année d'imposition de 50 % de la somme due.

Les années suivantes, la CFE n’est due que si la micro-entreprise réalise un chiffre d’affaires supérieur à 5 000 €. Il est également possible de ne pas payer la CFE si vous remplissez les conditions pour avoir le droit à l'une des nombreuses exonérations de CFE.

Le calcul de la CFE dépend du fait que vous ayez un local pour votre activité ou non.

⚠️ Même si vous travaillez depuis chez vous, vous devrez quand même payer une cotisation minimale.

Découvrez en 3 minutes si votre entreprise est exonérable de la CFE !

2. Le versement libératoire

⚠️

Cette obligation ne vous incombe que si vous avez opté pour le versement libératoire lors de la création de votre micro-entreprise. Dans le cas contraire, vous pouvez passer directement au paragraphe suivant.

Dans le formulaire de création de la micro-entreprise, vous pouvez cocher l'option “versement libératoire” à la place du régime classique de l'impôt sur le revenu.

Lorsque vous activez cette option, vous êtes amené à régler un pourcentage fixe d’impôt à chaque déclaration de votre chiffre d’affaires auprès de l’Urssaf.

➡️ Une ligne supplémentaire s’affiche sur votre déclaration de chiffre d’affaires à l'URSSAF. Vous n’avez pas à calculer votre impôt vous-même.

Vous réglez ainsi vos cotisations sociales et votre impôt sur le revenu chaque mois ou chaque trimestre, selon l’échéance choisie.

⚠️ Le versement libératoire n'est accessible que si votre revenu fiscal de référence (RFR) de l'année N-2 est inférieur à certains montants. Pour 2026, votre RFR doit être inférieur à 29 315 € par part de quotient familial en 2024.

Le taux applicable dépend de votre catégorie d’activité :

Le versement libératoire en micro-entreprise

Catégorie d’activité | Taux de versement libératoire |

|---|---|

Activité de vente ou de fourniture de logement | 1 % |

Activité de location de locaux d’habitation meublés | 1,7 % |

Activité de services artisanales ou commerciales (BIC) | 1,7 % |

Activités libérales et prestations de services (BNC) | 2,2 % |

3. La déclaration d’impôt sur le revenu

Les micro-entrepreneurs sont dispensés d’établir une déclaration professionnelle de bénéfices au titre des BNC ou des BIC. Cependant, ils sont soumis à l’obligation de déclarer le montant de leurs recettes au titre des revenus.

Pour ce faire, il faut remplir la déclaration n° 2042 C PRO chaque année. Les cases à remplir diffèrent selon que vous avez opté ou non pour le versement libératoire.

⚠️

Si vous avez opté pour le versement libératoire, vous devez quand même effectuer une déclaration d’impôt sur le revenu. Toutefois, vous ne paierez pas l'impôt puisque vous l'avez déjà payé tout au long de l'année.

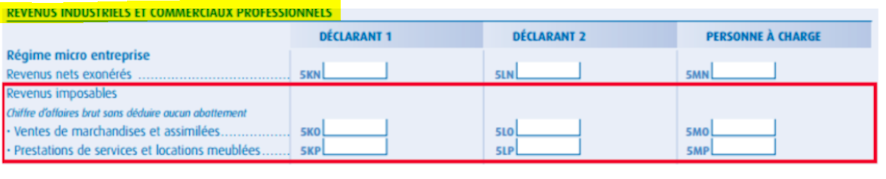

Déclaration sur le revenu : le cas classique

Si vous n’avez pas opté pour le prélèvement libératoire, le montant des recettes encaissées durant l’année civile N-1 doit être déclaré pour être pris en compte pour le calcul de l’impôt sur le revenu.

Les micro-BIC

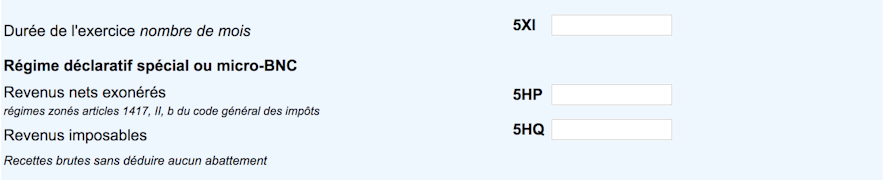

Les micro-BNC

Les cases à remplir sur la déclaration de revenus

Type de bénéfice | Activité | Cases à remplir |

|---|---|---|

BIC | Ventes de marchandises et assimilées | 5KO |

BIC | Prestations de services commerciales et artisanales | 5KP |

BNC | Activités libérales et prestations de services | 5HQ |

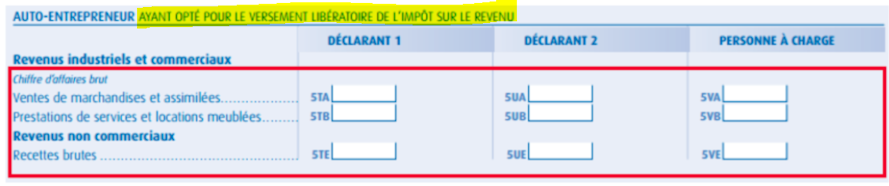

Déclaration sur le revenu : le cas du versement libératoire

Même si l’impôt a été payé tout au long de l’année, les recettes doivent quand même être déclarées dans la déclaration n° 2042 C PRO.

Ce revenu est pris en compte dans les revenus du foyer fiscal mais ne fait pas l'objet d’une régularisation.

Voici les cases à remplir selon votre type d'activité :

Les cases à remplir pour le versement libératoire

Type de bénéfice | Activité | Cases à remplir |

|---|---|---|

BIC | Ventes de marchandises et assimilées | 5TA |

BIC | Prestations de services commerciales et artisanales | 5TB |

BNC | Activités libérales et prestations de services | 5TE |

📞

Pour être sûr·e de remplir la bonne case, vous pouvez contacter votre service des impôts des entreprises pour confirmer votre déclaration.

4. La déclaration de TVA l’année de création d’une micro-entreprise

En micro-entreprise, la déclaration de TVA n’est à effectuer que si vous dépassez certains seuils de chiffre d’affaires.

Franchise en base de TVA

La micro-entreprise bénéficie d’une franchise de base de TVA. Cela signifie que la micro-entreprise ne facture pas la TVA. Tant que vous ne dépassez pas certains seuils de CA, vous n’avez pas de déclaration de TVA à réaliser. Voici les seuils maximum de chiffre d'affaires applicables.

Seuils de TVA en micro-entreprise

Type d'activités | Seuil de TVA |

|---|---|

Prestations de services | 37 500 € de CA |

Achat vente de marchandises | 85 000 € de CA |

Franchissement du seuil de TVA

Cependant, il y a une subtilité à connaître avec un second seuil de TVA : les micro-entrepreneurs doivent obligatoirement déclarer la TVA s'ils franchissent le seuil majoré de TVA.

Dès lors que vous dépassez les seuils majorés, vous serez exclu du régime de la franchise de TVA et vous devrez donc déclarer la TVA.

📌 Exemple : si votre chiffre d'affaires est de 45 000 € en prestation de services en 2026, vous êtes redevable de la TVA dès 2026. Mais si vous avez réalisé 39 000 € de CA en 2026 (entre les deux seuils donc), vous n'êtes redevable de la TVA qu'au 1er janvier 2027.

⚠️ Il peut être nécessaire de proratiser ces seuils si vous avez crée votre activité en cours d'année.

À noter : vous pouvez aussi choisir de déclarer la TVA afin de pouvoir la déduire sur vos achats professionnels même si vous êtes en dessous des seuils de TVA.

Seuils majorés de TVA en micro-entreprise

Type d'activité | Seuil majoré de TVA |

|---|---|

Prestations de services | 41 250 € de CA |

Achat vente de marchandises | 93 500 € de CA |

Bon à savoir 💡

Dès que vous dépassez ces seuils au cours de l’année de création, vous devez :

envoyer un email au SIE dont vous dépendez pour obtenir votre numéro de TVA ;

établir toutes vos factures avec les prix TTC et HT ;

déclarer la TVA annuellement, trimestriellement ou mensuellement (selon le régime que vous avez choisi) sur votre espace professionnel en ligne.

Récap’ des déclarations fiscales à réaliser l’année de création de la micro-entreprise

✅ L’année de création d’une micro-entreprise, vous devez impérativement penser à réaliser les déclarations suivantes :

déclaration de CFE (cotisation foncière des entreprises) ;

déclaration de votre chiffre d'affaires (et paiement du versement libératoire si vous avez choisi cette option) ;

déclaration de revenus pour l’impôt sur le revenu (à réaliser l’année suivante) ;

déclaration de TVA si vous êtes redevable.

Pour aller plus loin, voici en détail les étapes pour remplir votre déclaration de revenus en micro-entreprise.

Le compte pro Shine, qui inclut un abonnement à 0 €, vous aidera à retrouver, classer et analyser tous vos flux bancaires aisément.