Le guide en cas d’oubli de TVA en micro : étape par étape

Publié le 20 septembre 2024

Mis à jour le 16 janvier

par Antoine Collin

8 min. de lecture

Publié par Amandine Dujardin

Relu par Antoine Collin

Mis à jour le 16 janvier

8 min

Il y a quelques mois, je me suis aperçu que mon chiffre d’affaires était trop élevé pour bénéficier de la franchise en base de TVA en micro-entreprise.

Réflexe : je contacte ma conseillère des impôts. Et là, j’apprends que j'aurais dû déclarer et reverser la TVA à l’État depuis… 1 an et demi !

Si vous êtes ici, c’est certainement parce que vous êtes dans la même situation et que vous allez devoir rectifier cette situation.

Et ça tombe bien, car dans ce guide, je vous explique comment faire un rattrapage de TVA sans crêpage de chignon.

1. Respirer à pleins poumons

Je vous comprends : cette situation est alarmante, voire carrément inquiétante pour les plus anxieux…. Mais je suis passé par là, et je vous assure que l’on s’en sort plutôt bien (sans avoir à passer par la case prison comme au Monopoly !).

Faites quelques exercices de respiration, remontez vos manches, relativisez et lisez ce qui suit.

Nos ressources pour vous aider dans votre quotidien d'entrepreneur·e.

2. Calculer la date à partir de laquelle vous auriez dû déclarer la TVA

Tout d’abord, vous devez calculer la date à partir de laquelle vous auriez dû facturer et déclarer la TVA. Celle-ci correspond au 1er jour du mois du premier dépassement du seuil.

📌 Exemple : en 2024, le seuil de CA à ne pas dépasser pour bénéficier de la franchise de TVA était de 37 500 € pour les prestations de services. Si vous avez dépassé ce seuil le 8 décembre 2024, vous devez payer la TVA dès le 1er jour de dépassement soit à partir du 8 décembre 2024.

Si vous ne vous en êtes pas aperçu, vous devrez effectuer un rattrapage de TVA du 8 décembre 2024 à aujourd’hui.

Ici, nous parlons des montants encaissés et non pas facturés à partir du 8 décembre 2024. Référez-vous à votre livre de recettes pour retrouver ces montants.

⚠️

Les seuils changent régulièrement. Voici les nouveaux seuils de franchise en base de TVA pour 2025.

3. Contacter votre service des impôts

Expliquer la situation

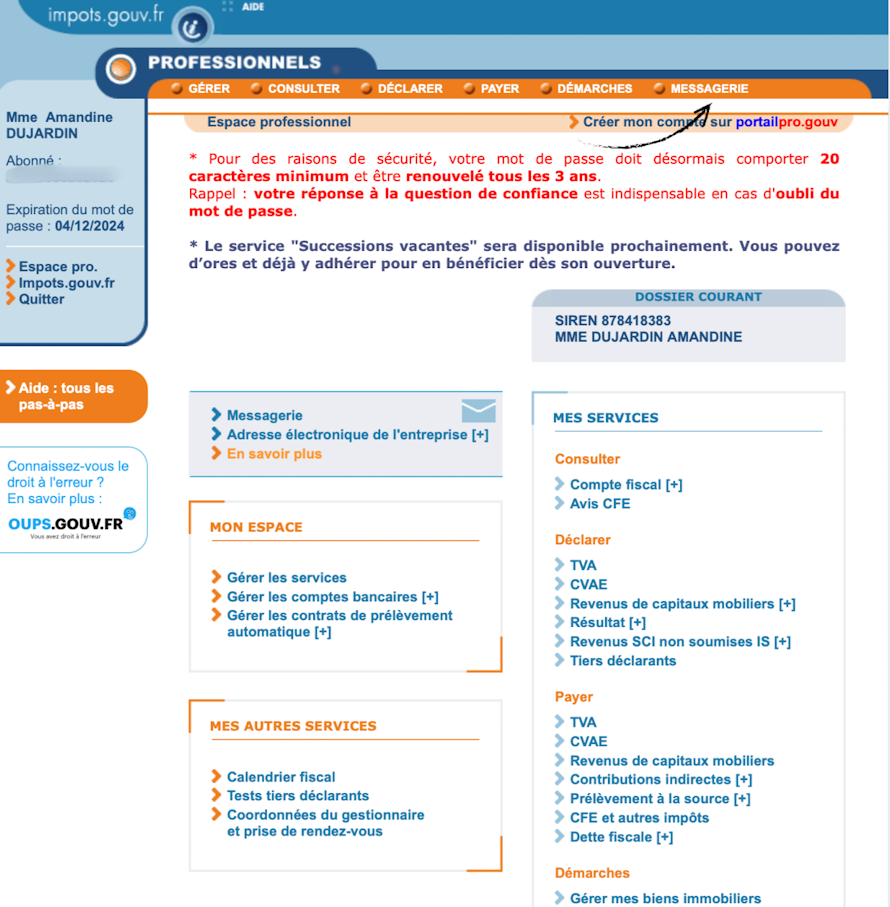

Dans la foulée, il faut très vite contacter votre service des impôts pour expliquer la situation à votre conseiller·e. Vous pouvez contacter l’administration fiscale par téléphone ou par mail via l’onglet “messagerie” de votre espace professionnel des impôts :

Normalement (et puisque la nouvelle vient de vous et pas d’un contrôleur fiscal) vous ne devriez pas avoir à payer de pénalités et vous aurez un délai pour régulariser la situation (récolter la TVA non déclarée auprès de vos client·es).

Obtenir un numéro de TVA

À cette occasion, votre SIE (Service des Impôts des Entreprises) vous enverra un mémento fiscal mentionnant votre nouveau numéro de TVA intracommunautaire que vous devrez renseigner sur tous vos devis et factures à partir de maintenant.

Confirmer le montant de TVA à facturer

Je vous conseille également de confirmer avec votre SIE le montant de TVA que vous devez facturer à votre clientèle. De mon côté, en tant que Content Manager freelance, c’est 20 % (le taux “classique”). Mais selon votre activité, il peut s’agir du taux intermédiaire de 10 % ou du taux réduit de 5,5 %.

👉🏻 Voici comment trouver votre service des impôts des entreprises (SIE).

💡

La loi ESSOC du 10 août 2018 généralise le principe du droit à l’erreur pour les usagers de l’administration. Tout contribuable de bonne foi a la possibilité de corriger ses déclarations sans risque de sanction.

4. Prévenir vos client·es

Votre service des impôts est dans la boucle ?

Vous avez identifié les factures à rattraper ?

Alors, il est temps de prévenir vos client·es. Pour cela, vous pouvez soit les appeler, si vous préférez échanger de vive voix, soit leur envoyer un mail de ce type :

Exemple de mail pour prévenir ses client·es d’une régularisation de TVA

Bonjour Prénom,

Je me permets de vous faire parvenir ce mail car mon dossier fiscal a été mis à jour et il s'avère que j'aurais dû appliquer la TVA sur les factures émises depuis [telle date] / [que nous travaillons ensemble].

Je souhaite donc vous prévenir que je vous enverrai prochainement une facture rectificative afin de vous facturer la TVA due sur les factures précédentes et que la prochaine facture fera mention de la TVA ainsi que toutes les suivantes.

Je suis navrée par avance pour la gêne administrative occasionnée.

Cordialement,

Votre Nom, votre Prénom

À noter que cela ne devrait pas poser trop de problèmes à vos clients professionnels car ces derniers peuvent la déduire de la TVA qu’ils facturent eux-mêmes. Autrement dit, cela ne représente qu’une démarche administrative de leur côté. Et le plus souvent, c’est un comptable qui s’en chargera.

Pour vos clients particuliers ou eux-mêmes en franchise de TVA, en revanche, cela peut être plus compliqué. Vous pouvez leur adresser un mail similaire pour les en informer et leur demander de régler la somme due mais il est possible qu’ils refusent et que vous ayez à la payer à leur place.

Important : vos clients étrangers ne sont pas concernés par le rattrapage de TVA

🎉 Si vous avez facturé des client·es étranger·es (au sein ou hors de l'UE), vous n’aurez pas à leur facturer la TVA non perçue.

Oui, c’est la bonne nouvelle de la journée.

Mais, je vous conseille vivement de consulter cette page si vous êtes concerné·e par cette situation. Elle précise justement que "la réalisation, par un assujetti implanté en France (VOUS), d'une prestation au profit d’un assujetti implanté dans ou hors de l'Union européenne n'est pas imposable à la TVA française.”

Et elle indique les mentions à faire figurer sur vos factures, à compter de ce jour, lorsque vous facturez des client·es établi·es à l’étranger :

la mention « autoliquidation » lorsque vous facturerez des client·es assujetti·es établi·es dans l’UE ;

la mention « TVA non applicable – art. 259-1 du CGI » pour les client·es assujetti·es établi·es hors de l’UE.

J’attire également votre attention sur le fait que vous devrez certainement effectuer une déclaration européenne de services (DES) lorsque vous facturerez des clients étrangers. Pour vous en assurer, rapprochez-vous du service des Douanes.

5. Facturer le rattrapage de TVA à vos client·es

L’étape la plus fastidieuse de ce guide, c’est celle-ci. Mais avec de la bonne volonté et un peu de patience, tout devrait bien se passer.

Pour chaque client à qui vous devez refacturer la TVA, vous devrez calculer le montant total déjà facturé, puis le montant de TVA à facturer.

📌 Exemple : vous avez facturé 150 € à l’entreprise Dolce Vita. Votre taux de TVA est de 20 %. Vous devrez réaliser le calcul suivant : 20*150/100= 30 €.

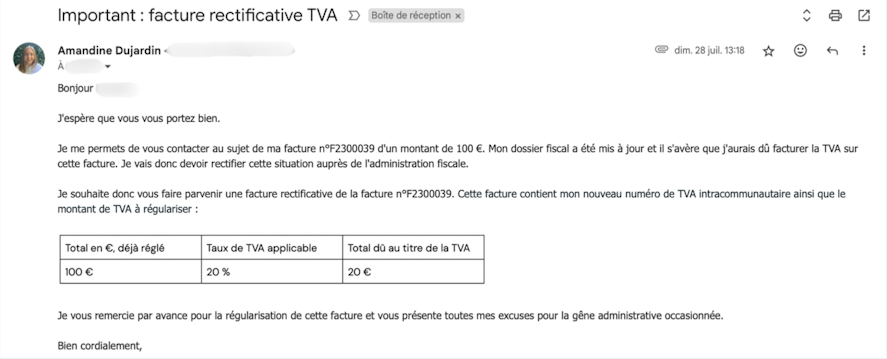

Dès lors, vous pourrez lui envoyer un mail clair avec la facture rectificative de TVA en pièce jointe.

Voici un exemple de mail type :

Les mentions à faire figurer sur ses factures rectificatives

Celles-ci doivent mentionner :

les numéros des factures concernées par l’oubli de TVA ;

la mention “facture rectificative de TVA” ou “régularisation de TVA pour les factures n°…” ;

votre numéro de TVA et celui du client ou de la cliente concerné·e.

Les cas de figure que vous pourriez rencontrer

Normalement et comme évoqué précédemment, cette nouvelle ne devrait pas trop impacter vos client·es professionnel·les.

Mais il est possible que vous rencontriez des exceptions :

qu’un client ait fermé sa société (auquel cas, vous devrez payer pour lui) ;

qu’il vous demande une attestation de l'administration indiquant votre changement de régime de TVA et à partir de quelle date (auquel cas, vous en obtiendrez une très facilement en envoyant un mail à votre conseiller·e des impôts via votre messagerie professionnelle) ;

qu’il vous demande une facture d’avoir sans TVA + nouvelle facture avec TVA (auquel cas, vous devrez bien indiquer la mention “annule et remplace” + le N° de votre facture initiale sur la nouvelle facture pour ne pas que la première émise soit considérée comme impayée en cas de contrôle fiscal ultérieur).

Je découvre l'outil de facturation Shine avec TVA

6. Tenir un tableau de suivi

Si comme moi, votre oubli de déclaration de TVA en micro-entreprise concerne de nombreuses entreprises, un tableau de suivi peut s’avérer utile.

Voici à quoi ressemble le mien :

Exemple de tableau de suivi de rattrapage de TVA

Nom de l’entreprise cliente | Montant total déjà facturé | Taux de TVA | Montant de TVA à régulariser | Virement reçu | Notes |

|---|---|---|---|---|---|

Nike | 45 000 € | 20 % | 9000 € | ✅ | Payé le 10 septembre par virement |

Adidas | 30 100 € | 20 % | 6020 € | ❌ | Comptable en vacances, revient le 8 octobre |

Puma | 300 € | 20 % | 60 € | ✅ | Payé le 12 novembre par virement |

*Ces informations sont factices, mais elles vous donnent un aperçu des données à renseigner dans ce type de tableau pour assurer le suivi des règlements de vos client·es. Vous pouvez bien entendu supprimer ou ajouter des colonnes selon vos besoins.

7. Ouvrir un livret bancaire ou un sous-compte Shine pour stocker la TVA de vos client·es

Une fois les factures envoyées, vous allez commencer à recevoir des versements correspondants à de la TVA.

Pour que la gestion de vos finances soit la plus simple possible, je vous conseille de contacter votre banque pour lui demander d’ouvrir un livret vous permettant de stocker la TVA de vos client·es en attendant de la reverser à l’État.

Ainsi, vous pourrez facilement distinguer vos revenus de la TVA en attente de versement à l’État.

✨

Vous êtes client·e chez Shine ? Contactez-nous pour ouvrir un sous-compte pro.

8. Faire le rattrapage de TVA auprès de l’État

Dernière (vraie) étape du processus de rattrapage de TVA en micro : la déclaration et le paiement des montants dus.

Étant donné qu’il s’agit probablement d’une première pour vous, vous pouvez demander à votre conseiller·e des impôts de vous guider dans cette démarche, notamment si vous devez déclarer votre TVA sur plusieurs années.

Vous pouvez aussi suivre notre tuto pour faire votre première déclaration de TVA.

9. Déduire la TVA de vos achats professionnels

Terminons cet article avec une bonne nouvelle : être assujetti·e à la TVA permet de déduire la TVA sur ses achats professionnels.

Vous pourrez ainsi économiser un peu d'argent ici et là, par exemple en déclarant l’achat d’une cartouche d'encre, d'une ramette de papier ou d’un appareil photo (si vous êtes photographe indépendant, par exemple).

📕

Votre chiffre d'affaires gonfle à vue d’œil et vous hésitez à changer de statut ? Notre e-book gratuit "Passer d'auto-entrepreneur à société" est fait pour vous !

Oubli de déclaration de TVA en micro-entreprise : le récap’

Vous avez oublié de déclarer la TVA en micro-entreprise ? Cela est plus impressionnant que réellement contraignant.

Voici un rappel des étapes à suivre pour régulariser la situation :

respirer à pleins poumons ;

calculer la date à partir de laquelle vous auriez dû déclarer la TVA ;

contacter votre service des impôts ;

prévenir vos client·es ;

facturer le rattrapage de TVA à vos client·es ;

tenir un tableau de suivi ;

ouvrir un livret bancaire ou un sous-compte Shine pour stocker la TVA de vos client·es ;

faire le rattrapage de TVA auprès de l’État ;

déduire la TVA de vos achats professionnels.

J’espère que ce guide vous aidera à résoudre la situation sans avoir à débourser une trop grosse somme d’argent de votre poche (et sans trop stresser).

N’oubliez pas d’ajouter votre numéro de TVA intracommunautaire dans votre logiciel de facturation pour qu’il s’affiche automatiquement sur toutes vos factures.

Et dernier conseil pour la route si vous n’êtes vraiment pas à l’aise en fiscalité : n’hésitez pas à faire appel à l’un de nos partenaires experts-comptables. Il ou elle pourra s’occuper de gérer votre comptabilité et d’effectuer vos déclarations fiscales à votre place.

Besoin d’aide dans vos démarches administratives ? Les expert·es Shine sont là pour vous accompagner.