10 questions sur le prélèvement à la source pour les indépendants

Publié le 10 janvier 2022

par Anais Robin

Mis à jour le 7 mars

par Antoine Collin

12 min. de lecture

Publié par Anais Robin

Relu par Antoine Collin

Mis à jour le 7 mars

12 min

Le prélèvement à la source, c'est LA grande réforme fiscale de 2019 entrée en vigueur à partir du 1er janvier. Si les salarié·es ont été informés par leur employeur, les indépendant·es sont véritablement livrés à eux-mêmes pour comprendre les changements induits par ce dispositif.

Comment le prélèvement à la source va-t-il s'appliquer pour les revenus indépendants ? Cette réforme va-t-elle augmenter le montant d'impôt payé ? Faudra-t-il encore faire la déclaration annuelle des revenus ?

Shine vous aide à y voir plus clair et répond aux questions que vous vous posez.

Pourquoi le prélèvement à la source ?

Le prélèvement à la source a pour objectif de réduire le décalage entre le moment où les revenus sont perçus par les contribuables et le moment où ces derniers payent l'impôt sur le revenu : au lieu de payer l'impôt sur le revenu de l'année N en année N+1, nous paierons maintenant l'impôt de l'année N tout au long de l'année N.

👉 Pour les salarié·es, c'est très simple : l'impôt sur le revenu est désormais directement déduit de leur salaire net (il est donc payé un petit peu tous les mois, au lieu d'une fois à la fin de l'année).

👉 Pour les indépendant·es, c'est un peu plus complexe : n'ayant pas d'employeur, l'impôt ne peut être prélevé directement sur les revenus perçus. L'administration fiscale a donc mis en place un système d'acomptes pour payer l'impôt tous les mois (ou tous les trimestres si vous en faites la demande).

Quand vous payez des acomptes, cela signifie que vous êtes prélevé régulièrement selon un pourcentage de votre chiffre d'affaires. Si vous avez payé trop d'impôt au cours de l'année, vous serez remboursés par l'administration fiscale, ou alors, dans le cas inverse, vous devrez régler la somme manquante.

Le compte pro qui redonne la liberté aux indépendant·es.

Comment sont calculés les acomptes du prélèvement à la source ?

Le calcul des acomptes par l'administration fiscale

Si vous n'avez pas opté pour le versement libératoire (voir plus bas la différence entre prélèvement à la source et versement libératoire), le paiement de l'impôt sur le revenu sera effectué au moyen d'acomptes calculés par les services fiscaux.

Ces acomptes se font sur la base de la dernière situation connue, c'est-à-dire sur la dernière déclaration de revenus. Ils sont prélevés mensuellement par défaut, sauf si vous optez pour un prélèvement trimestriel. Ils correspondront désormais à l’impôt de l’année en cours, et non au paiement de l'impôt de l’année précédente.

Les acomptes dépendent en effet du taux de prélèvement calculé selon la dernière déclaration annuelle des revenus. Ce taux est ajusté par l'administration fiscale en cours d'année pour être au plus proche de vos revenus effectivement perçus pendant l'année :

Les acomptes de janvier à septembre de l'année N dépendent des revenus déclarés l'année N-1, c'est-à-dire des revenus de l'année N-2.

Les acomptes de septembre à décembre de l'année N dépendent des revenus déclarés l'année N, c'est-à-dire des revenus de l'année N-1.

👉 Pour résumer, vous payez vos impôts sur les revenus de l'année en cours mais ils sont calculés selon les revenus des années précédentes. Eh oui, facile de s'y perdre !

Pourquoi dit-on que le prélèvement à la source permet de payer l'impôt sur les revenus perçus réellement pendant l'année ?

Parce que vous avez la possibilité de modifier votre taux selon votre situation réelle pendant l'année, cette possibilité constitue finalement LA vraie grande nouveauté de la réforme du prélèvement à la source, et une très bonne nouvelle pour les indépendant·es !

En effet, avant le prélèvement à la source, vous pouviez vous retrouver dans cette situation :

un CA important en 2017 ;

un CA important en 2018 et des impôts importants en 2018 (du fait des revenus 2017) ;

un CA faible en 2019 et des impôts importants en 2019 (du fait des revenus 2018).

Désormais, avec le prélèvement à la source, vous pouvez éviter cette situation :

un CA important en 2017 ;

un CA important en 2018 et des impôts importants en 2018 (du fait des revenus 2017) ;

un CA faible en 2019 et des impôts plus faibles en 2019 (grâce à la régulation).

Concrètement, voici comment les acomptes sont calculés par l'administration fiscale pour l'année qui arrive, selon votre situation (et pour des personnes non bénéficiaires du versement libératoire) :

👉 Si vous avez créé votre activité avant 2018 :

Le taux choisi au début de 2019 pour payer les premiers acomptes est déterminé selon une estimation des revenus que vous aurez en 2019. Cette estimation se base sur les revenus perçus en 2017, déclarés en 2018.

Ensuite, vous déclarez au printemps 2019 les revenus perçus en 2018. Cette déclaration permet d'estimer votre réel niveau de revenus et d'effectuer ainsi une régularisation. Un nouveau taux de prélèvement peut alors être déterminé, qui s'appliquera sur les revenus perçus de septembre 2019 à août 2020.

👉 Si vous avez créé votre activité en 2018 :

Vous ne payez pas d'acomptes en 2019 car les impôts ne connaissent pas encore les revenus que vous avez eu en 2018.

Au printemps 2019, vous déclarez vos revenus 2018. Mais vous ne payez pas d'impôt dessus (c'est l'année blanche !).

Vous paierez donc l'impôt sur les revenus perçus 2019 en... 2020 ! Vous paierez à la fois l'impôt sur les revenus perçus en 2019 ET l'impôt sur les revenus 2020 par le système d'acomptes.

Ou alors, vous pouvez choisir d'estimer début 2019 les revenus que vous aller avoir en 2019, et payer des acomptes dès 2019 pour ne pas supporter deux fois l'impôt en 2020.

👉 Si vous créez votre activité en 2019 :

Vous pouvez attendre de payer l'impôt en 2020 comme dans le cas évoqué ci-dessus.

Ou alors, vous pouvez indiquer une estimation de vos revenus de 2019 à partir du moment de création de votre entreprise, et ensuite payer des acomptes régulièrement.

Profitez d'un compte pro dès 0 €.

La déclaration annuelle de revenus reste-t-elle obligatoire ?

Eh oui... Il est toujours nécessaire de déclarer chaque année les revenus perçus l'année précédente. Vous déclarez au printemps 2019 les revenus perçus en 2018. Cela permet de calculer la régularisation de septembre 2019 dont nous parlions plus haut.

La régularisation permet deux choses :

✅ De régler la différence due si les acomptes n'étaient pas assez élevés ou d'être remboursé dans le cas contraire.

Si le solde est positif (vous devez payer un complément) et inférieur à 300 €, vous êtes directement prélevés.

En revanche, s'il est supérieur à 300 €, vous pouvez payer l'acompte en plusieurs fois, en même temps que les acomptes payés entre septembre et décembre.

✅ La déclaration permet également d'ajuster le taux de prélèvement qui s'applique pour calculer les acomptes jusqu'à la prochaine déclaration (ou jusqu'à la prochaine modification du taux de prélèvement que vous demanderez).

⚠️ Il est également important de bien distinguer la déclaration annuelle des revenus et la déclaration sociale des indépendants (DSI) pour le calcul des cotisations sociales. Ces deux déclarations resteront bien distinctes :

Pour les micro-entrepreneurs, vous continuerez à déclarer votre chiffre d'affaires et à payer vos cotisations sociales mensuellement ou trimestriellement selon votre choix à la création de votre entreprise.

Pour les indépendant·es classiques, vous devez remplir votre déclaration sociale en même temps que votre déclaration d'impôts.

...et pour tous : vous continuerez à faire la déclaration annuelle de l'impôt sur le revenus une fois par an (vous déclarez alors tous vos revenus : les revenus indépendants, mais également tous les autres revenus que vous avez peut-être : fonciers, salariés...). Seulement vous paierez désormais l'impôt mensuellement ou trimestriellement !

Est-ce que je vais payer plus d'impôt ?

Non, la réforme sur le prélèvement à la source n'a pas d'impact sur le montant de l'impôt en lui-même, mais uniquement le mode de recouvrement : au lieu de payer une fois l'année suivante, vous paierez régulièrement tout au long de l'année.

L'impôt que vous paierez dépendra toujours du barème progressif de l'impôt sur le revenu et de votre quotient familial (le nombre de parts fiscales dans votre foyer).

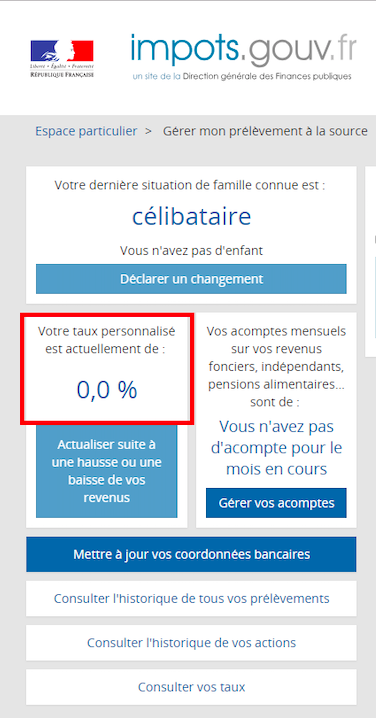

Comment connaître mon taux de prélèvement ?

Celui-ci est noté sur le dernier avis fiscal que vous avez reçu. Vous pouvez également le voir dans votre espace particulier sur impots.gouv.fr :

Connectez vous sur votre espace personnel sur impots.gouv.fr.

Allez sur la rubrique "Gérer mon prélèvement à la source".

Votre taux de prélèvement est indiqué au niveau de l'encadré rouge, comme indiqué ci-dessous.

Comment modifier mon taux de prélèvement à la source si ma situation change brutalement ?

Votre situation peut changer pour deux raisons :

Il y a un changement dans le nombre de parts de votre foyer fiscal (une naissance, un mariage, le départ d'un enfant du foyer...).

Ou bien un changement significatif des revenus perçus au cours de l’année (une hausse importante des ventes, ou bien la perte d’un client important…).

Dans ces deux cas, il est possible d’indiquer ces changements sur votre espace personnel sur impots.gouv.fr, et ces changements seront pris en compte dans le calcul des acomptes, au plus tard le troisième mois suivant la demande.

Connectez vous sur votre espace personnel sur impots.gouv.fr.

Allez sur la rubrique "Gérer mon prélèvement à la source".

Cliquez sur "Gérer vos acomptes".

Indiquez le prélèvement souhaité.

Où est-ce que je choisis le moment et le mode de paiement des acomptes ?

Vous deviez choisir l'option que vous préférez (prélèvement mensuel ou trimestriel) sur impots.gouv.fr avant la fin de l'année 2018. L'option vaut pour l'ensemble de l'année 2019. Et ainsi de suite chaque année !

Si vous payez vos acomptes mensuellement (choix par défaut), le premier prélèvement aura lieu le 15 de chaque mois.

Si vous avez choisi de payer vos acompte trimestriellement, le premier prélèvement aura lieu le 15 février (puis le 15 mai, le 15 août et le 15 novembre).

Sur votre espace personnel, vous pouvez également renseigner le compte bancaire sur lequel vous souhaitez être prélevé : les acomptes seront en effet prélevés automatiquement.

Les bons outils pour développer votre activité.

L'année blanche, ça veut dire quoi ?

L'année blanche... Si ce nom parait bien mystérieux et inquiétant, il désigne en fait une très bonne nouvelle : l'exonération d'impôt sur les revenus de 2018 ! Oui oui, vous avez bien lu : vous ne paierez pas d'impôt sur les revenus que vous avez perçus 🥳 !

Comment expliquer ce "cadeau" fait par l'administration fiscale ?

Avec la mise en place du prélèvement à la source, nous payons désormais l'impôt de l'année N au cours de l'année N.

La première année de mise en place du dispositif, il existe donc un décalage : l'impôt sur les revenus de 2017 a été payé en 2018, et comme nous paierons désormais l'impôt de 2019 en 2019, cela signifie que les revenus 2018 ne seront jamais imposés, à condition cependant que vos revenus 2018 soient à peu près équivalents à vos revenus 2019 !

En effet, l'administration fiscale a prévu de quoi pénaliser les personnes qui auraient volontairement gonflé leurs revenus en 2018 pour profiter de l'annulation de l'impôt. Si vous avez perçus des revenus "exceptionnels" en 2018, ces derniers feront tout de même l'objet d'une imposition.

Attention cependant, vous déclarerez quand même les revenus perçus en 2018 au printemps 2019, mais cette déclaration permettra seulement d'estimer les revenus perçus en 2019 et donc de calculer le taux à appliquer ensuite sur les revenus 2019.

Le prélèvement à la source et le prélèvement libératoire, c'est la même chose ?

⚠️ Attention, ce n'est pas parce que l'on parle de prélèvement dans les deux cas que c'est la même chose !

Les différences entre prélèvement à la source et prélèvement libératoire

Le prélèvement à la source est juste un moyen de payer l'impôt sur le revenu régulièrement.

Le prélèvement libératoire (qui s'appelle officiellement le "versement libératoire") est une mesure de simplification ne concernant que les micro-entrepreneurs, qui permet de payer l'impôt sur le revenu en même temps que les cotisations sociales selon un taux fixe.

Ces deux concepts se ressemblent : dans les deux cas c’est un moyen de payer l'impôt sur le revenu régulièrement plutôt qu’à la fin de l’année.

👉 Mais en fait ce n'est pas du tout la même mesure :

Le prélèvement libératoire est un taux fixe qui est le même pour tout le monde (selon le type d'activité exercée), alors que le taux appliqué pour le prélèvement à la source dépend des revenus (puisqu'il dépend du barème progressif de l'impôt sur le revenu) !

Par conséquent, un auto-entrepreneur (micro-entrepreneur) qui bénéficie du prélèvement libératoire ne paiera pas les acomptes du prélèvement à la source, puisqu'il paie déjà l'impôt sur le revenu par le prélèvement libératoire.

Dernière différence : le prélèvement à la source ne permet pas de payer ses impôts en même temps que les cotisations sociales, contrairement au prélèvement libératoire.

Que se passe-t-il si vous bénéficiez du versement libératoire ou que vous souhaitez le demander ?

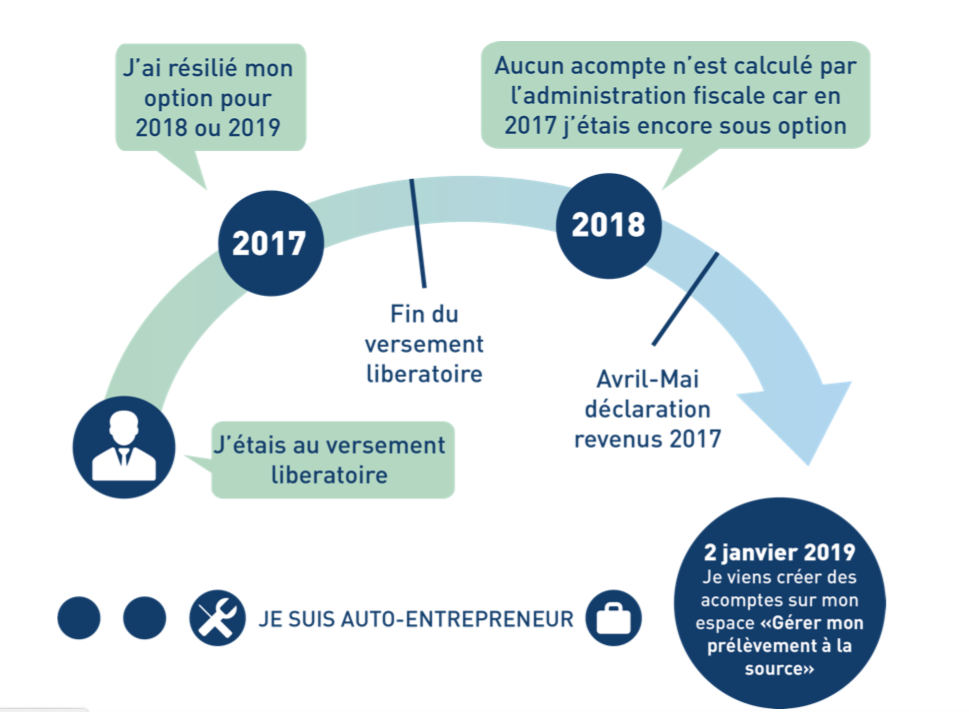

👉 Que se passe-t-il alors si vous bénéficiez du prélèvement libératoire en 2017 et que vous résiliez votre option en 2018 ? Ou si vous en bénéficiez en 2018 et que vous résiliez l'option en 2019 ?

Dans les deux cas, l'administration n'a pas pu calculer d'acompte car vous n'étiez pas imposés selon le régime classique d'imposition (avec le barème progressif de l'impôt sur le revenu et le quotient familial).

Il faut alors créer vous-même vos acomptes à partir du 2 janvier 2019 sur impots.gouv.fr dans votre espace particulier.

Infographie fournie dans le dossier de presse du gouvernement sur le passage au prélèvement à la source

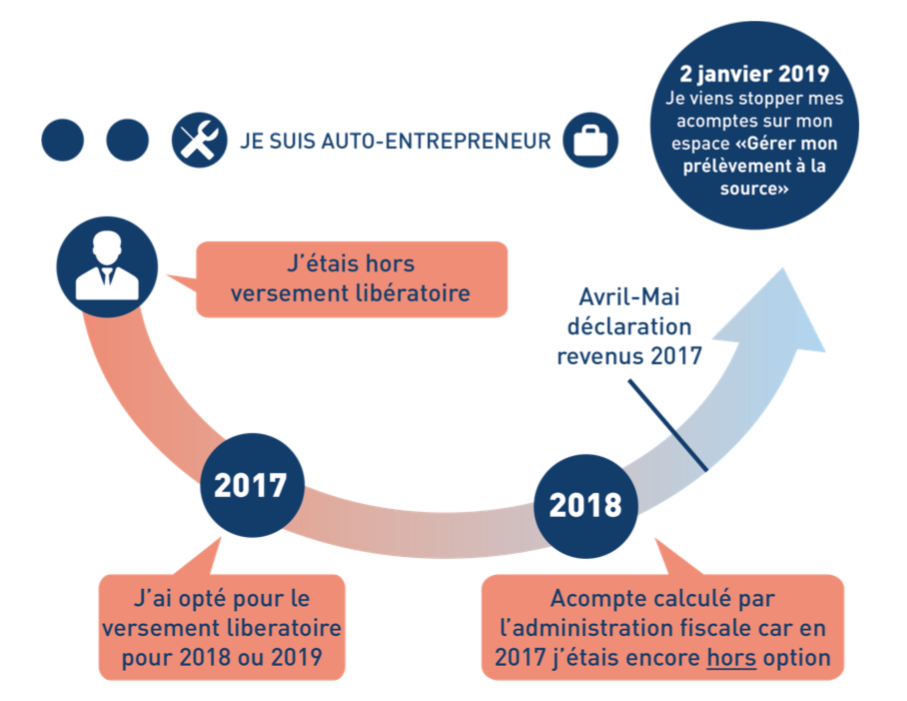

👉 Que se passe-t-il si, à l'inverse, vous souhaitez désormais opter pour le versement libératoire pour 2019 ? Ou si vous avez choisi cette option à partir de 2018 ?

Dans les deux cas, un taux de prélèvement a été calculé à partir de votre déclaration de revenus 2018 sur vos revenus 2017. L'administration fiscale considère donc que vous payez l'impôt sur le revenus par le système d'acomptes.

C'est donc à vous de demander à ne plus payer d'acomptes sur votre espace particulier, dans l'espace "Gérer mon prélèvement à la source". Vous pouvez le faire depuis le 2 janvier 2019 !

Infographie fournie dans le dossier de presse du gouvernement sur le passage au prélèvement à la source

Et si j'ai des revenus salariés en plus de mes revenus indépendants, comment ça se passe ?

Si vous percevez des revenus salariés, l'impôt sur les revenus salariés sera prélevé à la source directement par l'employeur en fonction du taux transmis par l'administration fiscale.

Les revenus de votre activité indépendante, en revanche, seront imposés par le système d'acompte mensuel ou trimestriel.

Maintenant, voici comment modifier son option pour le prélèvement libératoire.

Et si vous avez besoin de gagner du temps sur la gestion administrative de votre entreprise, notre compte pro, qui inclut une offre à 0 €, vous permet de vous concentrer sur l’essentiel : votre activité.