Comment déclarer ses revenus de président de SAS/SASU ?

Publié le 22 septembre 2024

par Manon Ca

Mis à jour le 12 novembre 2024

par Antoine Collin

4 min. de lecture

Publié par Manon Ca

Relu par Antoine Collin

Mis à jour le 12 novembre 2024

4 min

Déclarer ses revenus en tant que président·e de Société par Actions Simplifiée Unipersonnelle ou non peut s'avérer complexe en raison de la nature spécifique de ces structures juridiques. Mais cela est plus simple qu’il n’y paraît ! Cet article vous explique comment procéder à la déclaration de vos revenus en SASU ou en SAS (avec exemples de calculs à l’appui !).

✨ Découvrez comment optimiser vos frais professionnels en tant que président de SASU avec notre e-book 📚 gratuit.

Déclaration des rémunérations d’un président de SAS à l’IS

La rémunération du ou de la président·e de SAS à l’IS est soumise au barème progressif de l’IR. Il ou elle doit donc déclarer ses salaires sur sa déclaration d’IR, dans la catégorie traitements et salaires.

Rémunérations concernées

Vous souhaitez comptabiliser le montant de vos salaires ?

Voici des exemples de rémunérations concernées :

traitement de base ;

prime ;

gratification ;

avantage en nature ;

intéressement aux résultats.

Tous nos articles pour améliorer la gestion de votre entreprise.

Calcul de la rémunération

Un abattement forfaitaire de 10 % est appliqué à cette rémunération.

Toutefois, le ou la président·e de SAS peut calculer sa rémunération en déduisant les frais réels, justificatifs à l’appui. La rémunération est déductible des bénéfices de la société.

Absence d’option pour le régime des frais réels

La formule de la rémunération du président d’une SAS à l’IS sans option pour le régime des frais réels est la suivante : salaire net - déduction forfaitaire (10 %).

L’exemple concret 🔎

Jacques perçoit une rémunération de 100 000 €.

Le montant des allocations forfaitaires pour frais est de 15 000 €.

Les frais professionnels (justifiés) sont de 35 000 €.

Le dirigeant ne choisit pas l’option pour les frais réels.

Il doit déclarer 90 000 € (100 000 € - 10 %).

Option pour le régime des frais réels

Dès lors que le ou la président·e d’une SAS à l’IS choisit le régime des frais réels, la formule du calcul de sa rémunération est la suivante : salaire net + allocations forfaitaires - frais réels (à justifier).

La suite de notre exemple 🔎

Jacques choisit finalement d’opter pour le régime des frais réels.

Il doit déclarer 80 000 € (100 000 € + 15 000 € - 35 000 €).

💡 Pour la SAS ou la SASU, les rémunérations du ou de la président·e (unique) constituent une charge déductible. Elles doivent cependant correspondre à un travail effectif. Les rémunérations ne doivent pas non plus être excessives. De plus et si la SAS ou la SASU n’est pas soumise à la TVA (ou n’a pas été soumise à la TVA sur au moins 90 % de son chiffre d’affaires), les rémunérations peuvent être soumises à la taxe sur les salaires.

Report des rémunérations

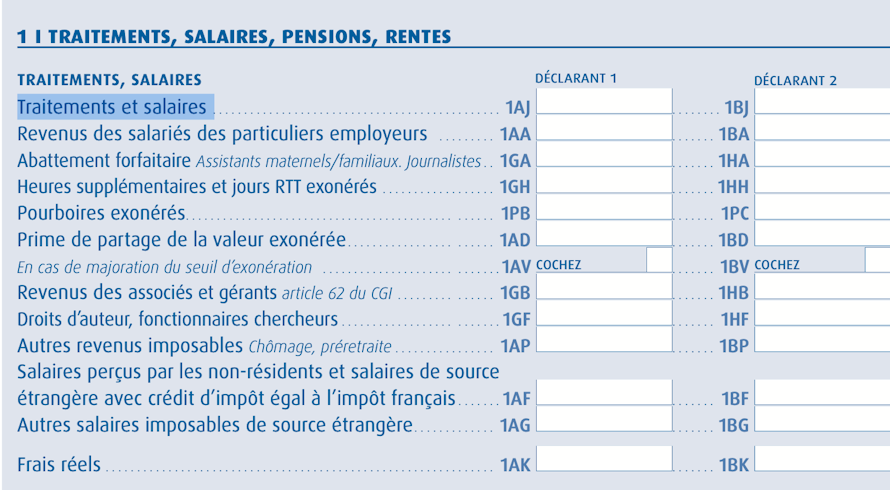

Suite au mandat social, le montant total des rémunérations doit figurer sur la déclaration des revenus n°2042 :

Il faut remplir la ligne Traitements et salaires (1AJ) dans la catégorie Traitements, salaires, pensions et rentes. Les frais réels figurent quant à eux dans la case correspondante (1AK).

Déclaration des rémunérations d’un président de SAS à l’IR

Dirigeant non associé de SAS (ou SAS)

Le ou la président·e non associé·e ne perçoit que des rémunérations. Elles sont imposables en son nom à l’IR, dans la catégorie des traitements et salaires. Les modalités de déclaration sont les mêmes que pour une SAS ou une SASU à l’IS.

Dirigeant associé de SAS (ou SASU)

Dans sa déclaration d’IR, la rémunération du ou de la président·e associé·e d’une SAS à l’IR doit faire mention de la part des bénéfices perçus. À la clôture de l’exercice, la répartition du bénéfice est effectuée entre les différents associé·es.

Calcul du montant imposable

Le montant imposable comprend :

les rémunérations ou les intérêts (non déductibles du résultat social de la SAS) ;

les avantages particuliers.

Report des dividendes

Activités libérales sans caractère commercial

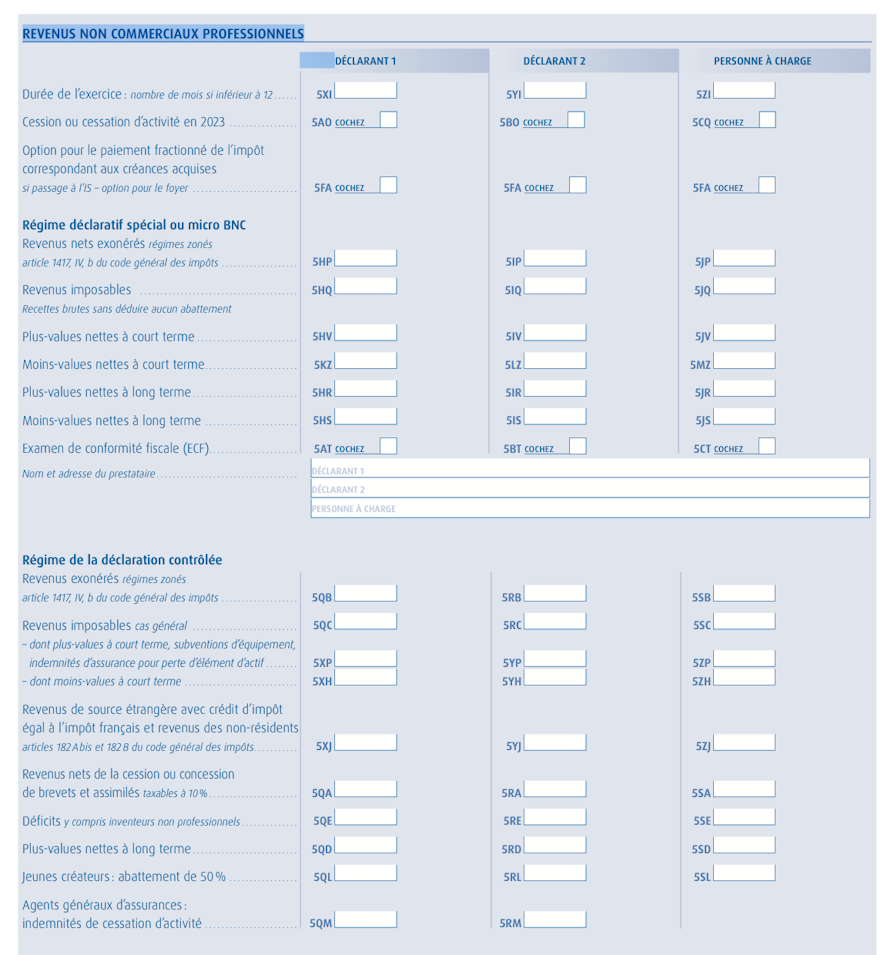

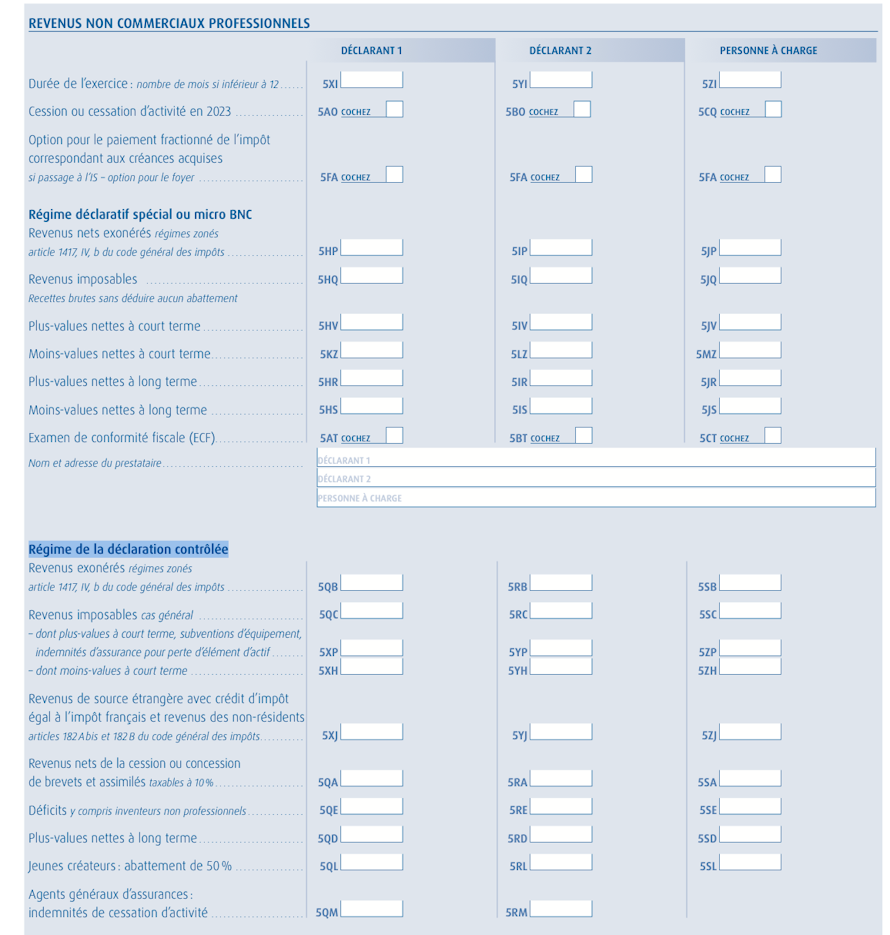

Vous exercez une activité libérale sans caractère commercial ? Voici comment déclarer les revenus d’un ou une président·e associé·e de SAS à l’IR :

Déclaration des activités libérales sans caractère commercial

Document | Cadre | |

|---|---|---|

Activités libérales sans caractère commercial | Déclaration complémentaire n°2042-C-PRO | Revenus industriels et commerciaux professionnels ou Revenus non commerciaux professionnels |

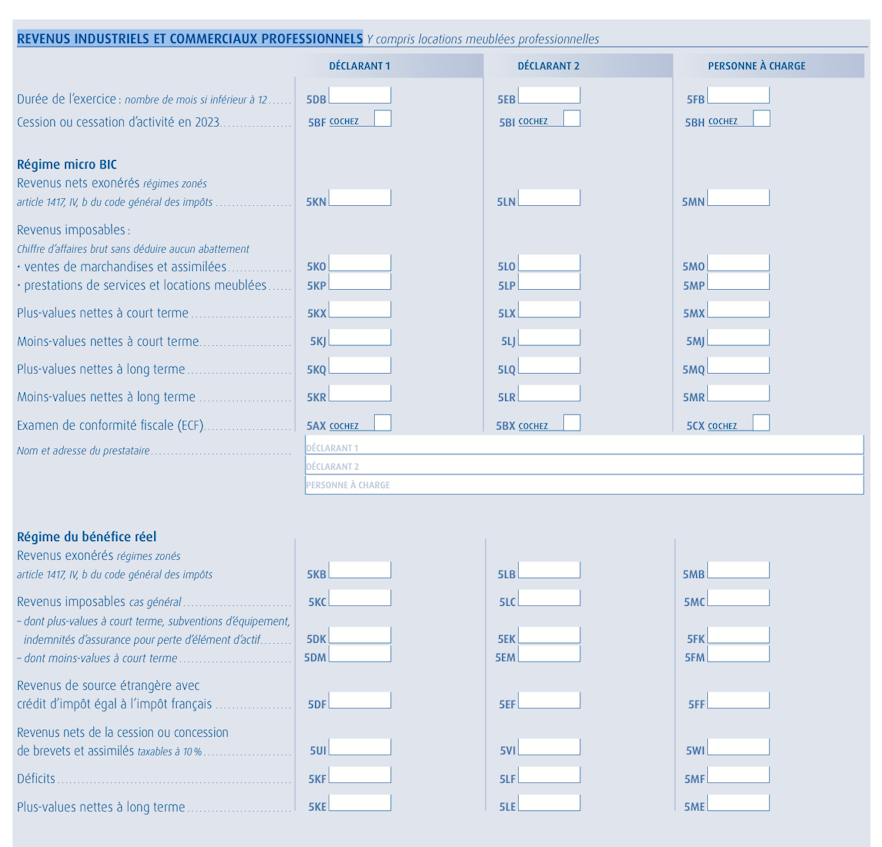

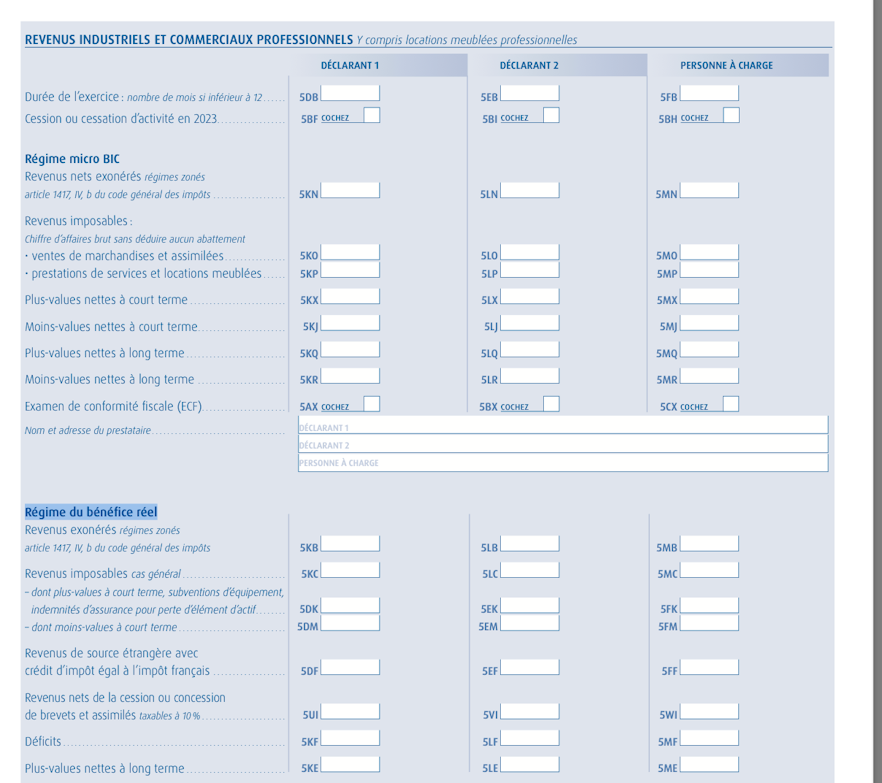

BIC professionnels

Voici comment déclarer les BIC d’un ou une président·e associé·e de SAS à l’IR :

Déclaration des bénéfices industriels et commerciaux (BIC)

Document | Cadre | |

|---|---|---|

BIC professionnels | Déclaration complémentaire n°2042-C-PRO | Régime du bénéfice réel |

BNC professionnels

Voici les modalités de déclaration des BNC d’un ou une président·e associé·e de SAS à l’IR :

Déclaration des bénéfices non commerciaux (BNC)

Document | Cadre | |

|---|---|---|

BNC professionnels | Déclaration complémentaire n°2042-C-PRO | Régime de la déclaration contrôlée |

📌 Pour aller plus loin, voici comment remplir la déclaration de revenus 2042 C Pro.

Déclaration des dividendes d’un président de SAS

En principe, les dividendes sont soumis au PFU (prélèvement forfaitaire unique). Le ou la président·e associé·e d’une SAS peut aussi choisir l’imposition au barème progressif de l’IR.

Tax flat ou PFU

Les dividendes versés aux président·es de SAS font l’objet d’un PFU de 30 %. Cela représente 12,8 % d’IR et 17,20 % de prélèvements sociaux.

En principe, le PFU est déduit puis payé à la source par la SAS.

2 emails par mois pour avancer dans votre aventure entrepreneuriale.

Option pour le taux progressif

En cas d’option globale pour la taux progressif, les dividendes sont inclus dans la catégorie des revenus de capitaux mobiliers (RCM) à l’IR. Ils sont ajoutés aux revenus du foyer fiscal. L’ensemble est ensuite soumis au barème progressif par tranches de l’IR.

Calcul des dividendes

Le revenu net à déclarer est calculé de la manière suivante :

appliquer un abattement de 40 % sur le montant total des dividendes brut ;

déduire 6,8 % correspondant à la CSG ;

déduire les dépenses d’acquisition et/ou de conservation (exemple : frais de garde).

⚠️

Avant d’appliquer un abattement de 40 % sur le montant des dividendes, il faut réunir 2 conditions cumulatives :

les dividendes doivent avoir été définis lors d’une assemblée générale (AG) ;

la société distributrice est obligatoirement une société française ou une société dont le siège social est situé au sein de l’UE / dans un État qui a conclu un accord de prévention de double imposition avec la France.

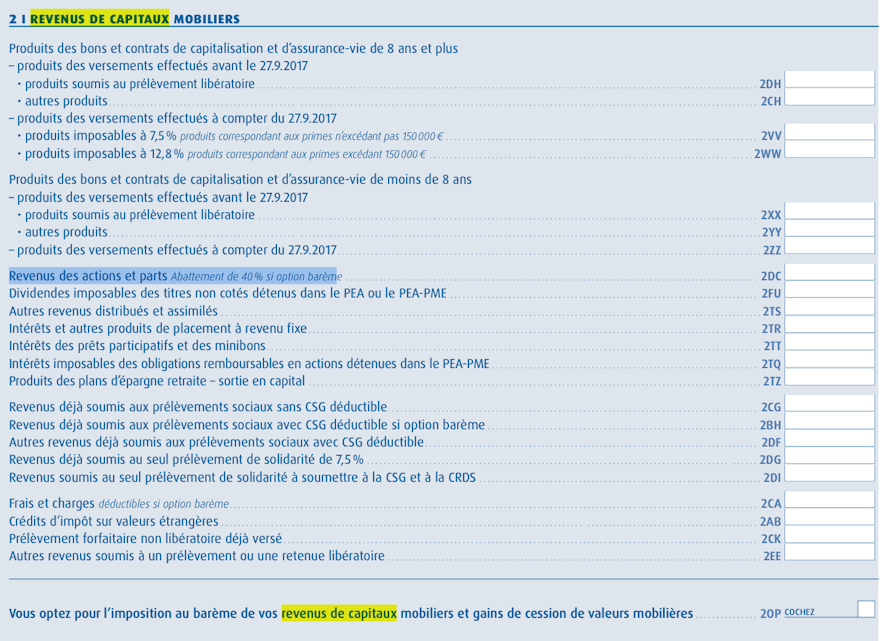

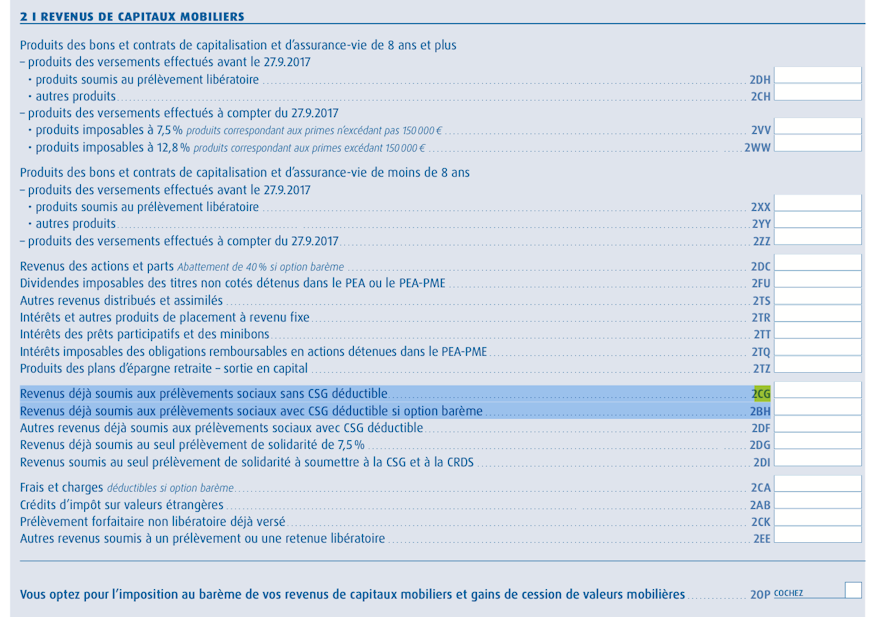

Report des dividendes

Pour une imposition au taux progressif, il faut renseigner la case 2DC et cocher la case 2OP.

Vous voulez déduire la CSG ? Il faut indiquer le montant des revenus déjà soumis aux prélèvements sociaux (cases 2CG et 2BH) dans la case 2BH.

Focus sur la déclaration des revenus du président de SAS

Voici un résumé des déclarations de revenus d’un ou d’une président·e de SAS ou SASU :

Déclarations de revenus d’un ou d’une président·e de SAS/SASU

Document | Report | |

|---|---|---|

Rémunération (SAS à l’IS) | Déclaration 2042 | Traitements et salaires |

Rémunération (SAS à l’IR) | Déclaration n°2042-C-PRO | Activités libérales sans caractère commercial, BIC professionnels ou BNC |

Dividendes | En principe, pas de déclaration | Sur option, ajouter les RCM aux revenus du foyer fiscal |

Vous souhaitez en savoir plus ? Voici tout ce qu’il faut savoir sur le statut de président·e de SAS.

En cas d’absence de rémunération, nous vous recommandons également de connaître les règles concernant les présidents de SAS non rémunérés.

Et pour faciliter la gestion de votre SAS ou de votre SASU, nous vous recommandons le compte pro Shine. Le premier mois vous est offert, sans engagement.