SASU : comment remplir la déclaration 2033 ?

Publié le 13 août 2024

par Irène Saindon

6 min. de lecture

Publié par Irène Saindon

6 min

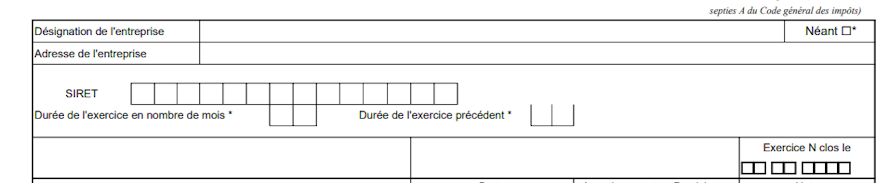

Vous exercez sous la forme d’une SASU (société par actions simplifiée unipersonnelle) ? Parmi la liasse fiscale à envoyer en clôture d’exercice figure la déclaration 2033. Les indépendant·es en BIC (Bénéfices Industriels et commerciaux) au régime réel simplifié, les entreprises soumises à l’IS (impôt sur les sociétés) et les LMNP (loueur en meublé non professionnel) doivent obligatoirement s’y soumettre. Vous avez besoin d’un coup de main ? Nous vous expliquons comment remplir la déclaration 2033.

Déclaration 2033 : les règles générales

La déclaration 2033 se compose de 7 tableaux (de 2033-A-SD à 2033-G-SD) à compléter en suivant quelques simples :

les montants sont à indiquer en euros et à arrondir à l’euro le plus proche ;

la durée de l’exercice n et de l'exercice précédent n-1 s’exprime en mois.

Si votre SASU vient d’être créée, les tableaux du formulaire 2033-SD doivent être remplis en couvrant la période allant du début de l'activité jusqu'au 31 décembre de l'année concernée.

Si votre nouvelle entreprise est soumise à l’IS et qu’aucun bilan n’a été établi au cours de la première année d’activité, l'impôt sera calculé sur les bénéfices réalisés depuis le début de l'activité jusqu'à la clôture du premier exercice ou jusqu'au 31 décembre de l'année suivant sa création.

Un projet de SASU ? Shine vous accompagne dans votre démarche

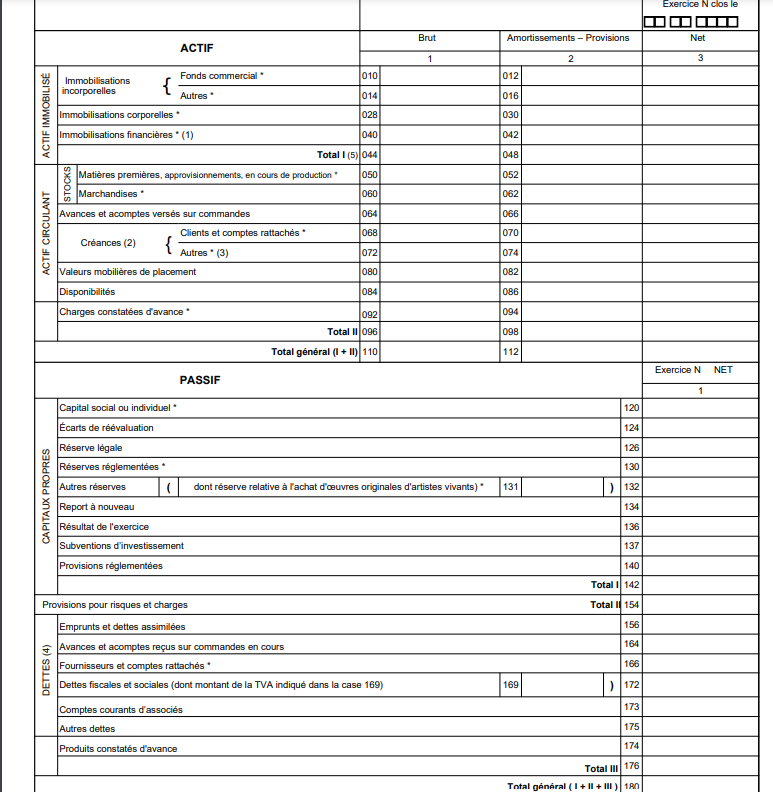

Formulaire 2033-A-SD : le bilan simplifié

Le formulaire 2033-A-SD regroupe toutes les informations sur votre entreprise et son bilan comptable :

Le bilan est un élément essentiel de votre comptabilité, car il offre une vue instantanée de la situation patrimoniale de votre entreprise.

Il se compose de 2 volets :

le bilan actif, qui représente ce que votre entreprise possède ;

le bilan passif, qui reflète ce que votre entreprise doit.

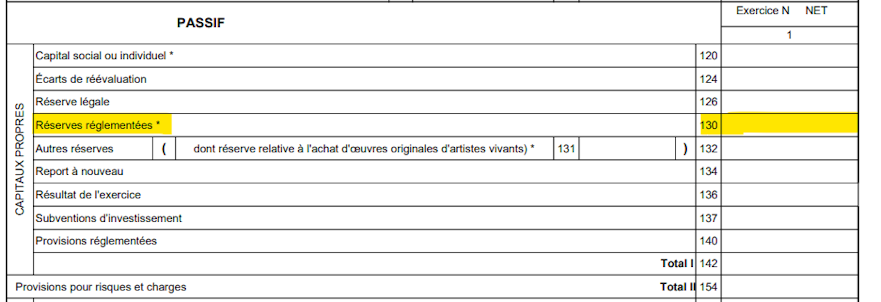

Dans la ligne 130 “Réserves réglementées” vous devez indiquer les réserves spéciales liées aux profits de construction, si cela s’applique à votre situation :

En plus du montant inscrit, il faudra joindre un document séparé avec le détail chronologique des sommes constituant cette réserve.

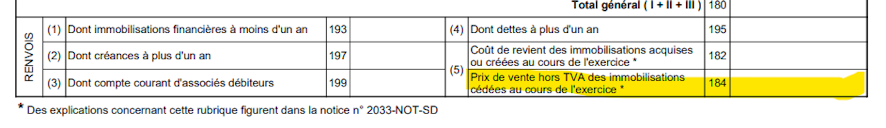

Dans la ligne 184 “Prix de vente hors TVA des immobilisations cédées au cours de l’exercice” vous devez renseigner le montant correspondant à la colonne 4 du cadre III du tableau 2033-C-SD (rubrique 584), qui concerne les immobilisations, amortissements, plus-values et moins-values :

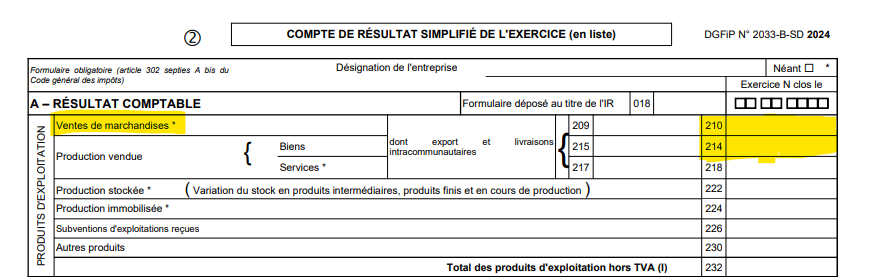

Formulaire 2033-B-SD : le compte de résultat simplifié

En plus du bilan comptable, il faudra fournir le compte de résultat. Celui-ci permet d’évaluer les performances de votre entreprise en déterminant son résultat, qu’il soit bénéficiaire ou déficitaire.

Il inclut :

ls produits (les ventes) ;

les charges (les différents achats).

La partie “Résultat comptable”, la ligne 210 “Ventes de marchandises” concerne uniquement les produits issus d’une revente en l’état, c’est-à-dire sans transformation. Si les produits ont été transformés, leur montant doit être inscrit à la ligne 214 :

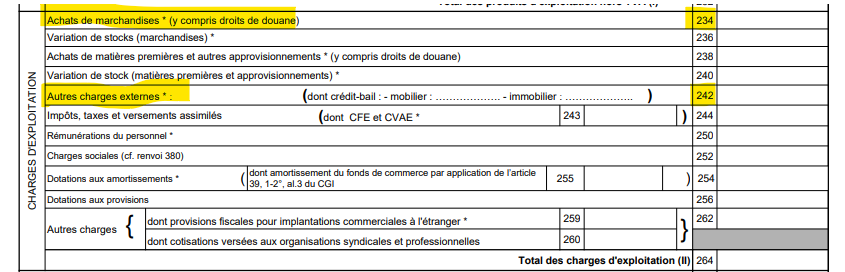

Dans la ligne 234 “Achat de marchandises” vous devez indiquer non seulement les produits destinés à une revente en l’état, mais aussi les frais supplémentaires liés à ces achats, tels que les assurances ou les commissions.

La ligne 242 “Autres charges externes” peut inclure des coûts tels que la sous-traitance, les locations, l’entretien et les réparations, les primes d’assurance, les études et recherches. Cela concerne aussi le personnel externe à l’entreprise, les rémunérations intermédiaires et honoraires, la publicité, les déplacements, les frais postaux, les services bancaires, ainsi que le crédit-bail :

La ligne 348 “Amortissement exceptionnel de 25 % des constructions nouvelles” s'applique uniquement aux entreprises ayant réalisé des constructions nouvelles avant le 1er janvier 2016 :

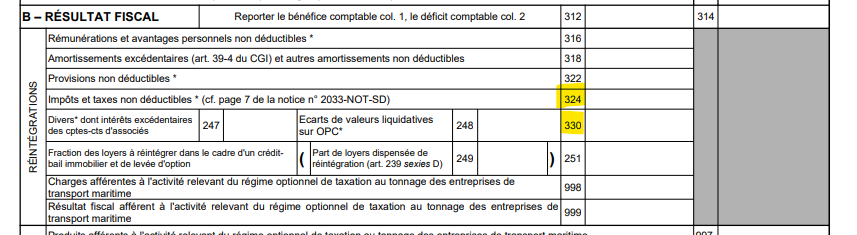

La ligne 324 “Impôts et taxes déductibles” concerne la taxe sur les véhicules de tourisme soumise à l’IS ainsi que les contributions additionnelles également soumises à l’IS.

Dans la ligne 330 “Divers à réintégrer”, vous devez inscrire tout ce qui n’est pas mentionné dans les lignes précédentes :

Vous trouverez la liste complète dans la notice.

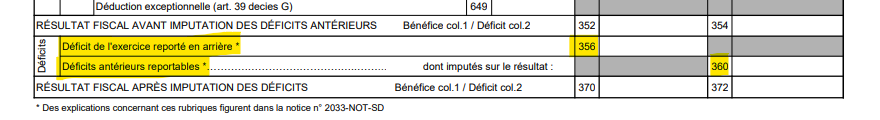

Les lignes 356 et 360 concernent les déficits :

Le report en arrière d’un déficit, c’est-à-dire l'imputation d’un déficit sur les bénéfices des années précédentes, n'est possible que sur le bénéfice de l'année précédente (n-1), et pas au-delà.

De plus, les déficits peuvent être déduits du bénéfice d’un exercice futur, mais seulement jusqu’à un plafond de 1 000 000 €. Si le bénéfice dépasse ce montant, une majoration de 50 % sera appliquée sur la partie excédentaire.

Les déficits qui ne peuvent pas être déduits seront reportés sur les exercices suivants, selon les mêmes règles.

Contrats juridiques et documents financiers en accès libre pour créer et développer votre entreprise.

Formulaire 2033-C-SD : immobilisations, amortissements, plus-values et moins-values

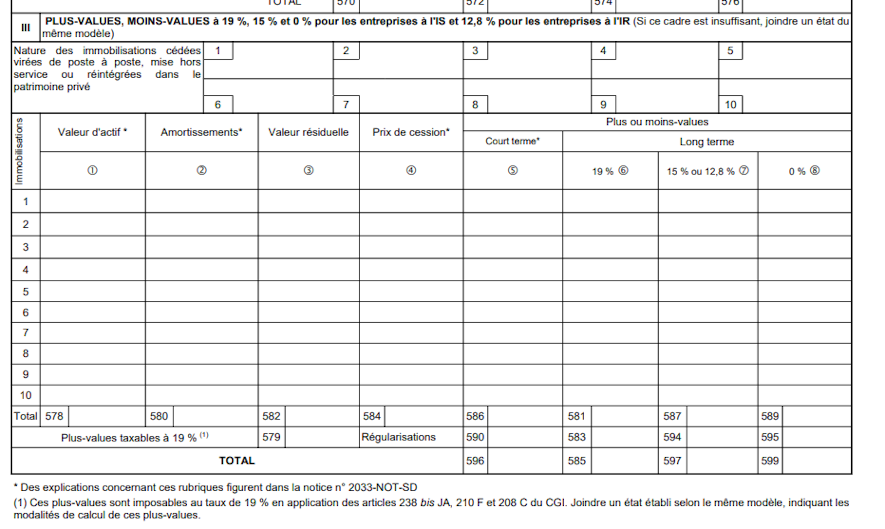

Pour remplir le formulaire 2033-C-SD il faut savoir que pour les plus-values et moins-values les conditions diffèrent selon que votre société est soumise à l’IR ou à l’IS.

Pour les sociétés à l'IR, les plus-values et moins-values à long terme sont imposées à 12,8 % et doivent être indiquées uniquement dans la colonne 7.

Pour les sociétés à l'IS, ce régime s'applique seulement aux titres de participation et certains titres spécifiques (fonds communs de placement à risques, société de capital risque) détenus depuis plus de 5 ans. Les plus-values et moins-values doivent être reportées dans les colonnes 7 ou 8, selon le taux d’imposition.

La colonne 4 “Prix de cession” concerne les opérations ayant entraîné la sortie d’un actif. Cela inclut les ventes, les échanges, les donations, la cession d’activité, ou encore les apports en société :

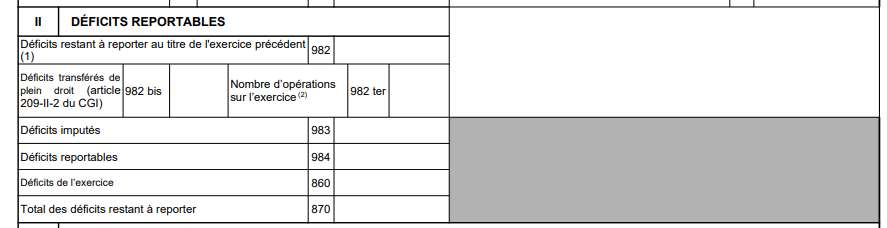

Formulaire 2033-D-SD : relevé de provisions, amortissements dérogatoires et déficits reportables

Avant de commencer à remplir les cases, il faut savoir que les déficits reportables concernent généralement les sociétés soumises à l’IS :

Pour les sociétés soumises à l’IR, la notice des impôts précise que “le report des déficits ne se fait pas sur les BIC des années suivantes, mais sur la déclaration d'impôt sur le revenu n°2042-SD, soit sur le revenu global du foyer fiscal, soit sur les revenus d'activités similaires pour l'année en cours ou les 6 années suivantes.” Les déficits imputés sur le bénéfice doivent être inscrits sur la ligne 350 du tableau 2033-B-SD (“déductions diverses”).

Les sociétés soumises à la réévaluation légale de leurs immobilisations doivent fournir un formulaire n°2054-bis-SD en plus de la déclaration 2033. Ce tableau sert à détailler les écarts de réévaluation des immobilisations amortissables.

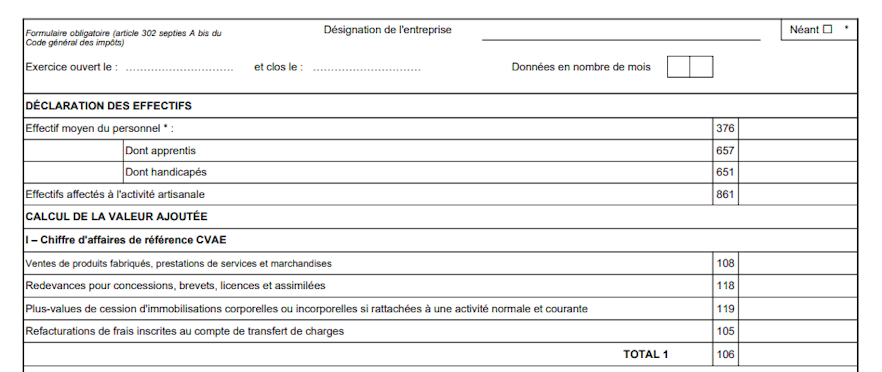

Formulaire 2033-E-SD : détermination des effectifs et de la valeur ajoutée

Ce formulaire concerne uniquement les sociétés dont le chiffre d’affaires dépasse 152 000 € (HT) à la clôture de l’exercice. Si vous êtes dans ce cas, vous devez fournir toutes les informations sur les effectifs, comme le nombre total de salariés et ceux affectés à l’activité artisanale, entre autres :

🔎 Vos effectifs vous permettent parfois de bénéficier d’une exonération de la CFE (Cotisation foncière des entreprises).

De plus, vous devrez remplir le formulaire n°1330-CVAE-SD en annexe et le soumettre au plus tard le deuxième jour ouvré suivant le 1er mai de l’année suivant celle d’imposition, avec un délai supplémentaire de 15 jours pour les télédéclarations. Si votre entreprise remplit les conditions pour la CVAE (cotisation sur la valeur ajoutée des entreprises) et est soumise au régime micro-BIC, aucune cotisation n’est due. Vous devez simplement déclarer la valeur ajoutée.

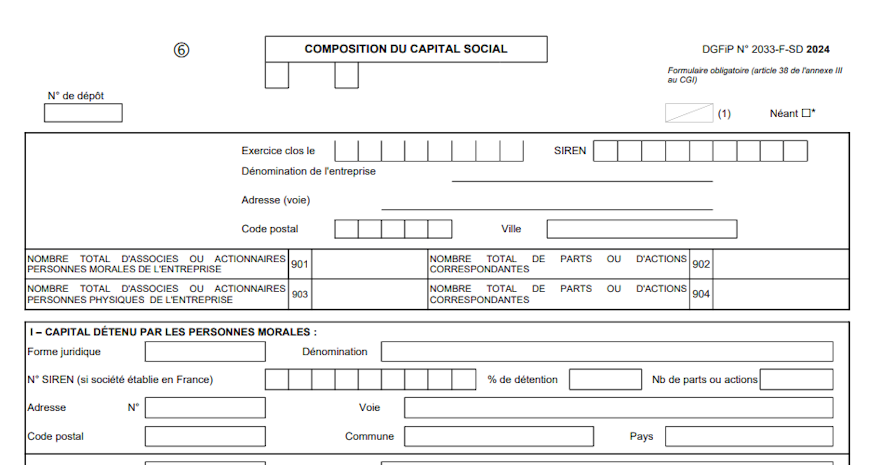

Formulaire 2033-F-SD : composition du capital social

Cette partie s’adresse aux personnes morales soumises au régime réel d’imposition.

Si vous êtes concerné, en plus de compléter le tableau, vous devez fournir la liste des personnes détenant au moins 10 % du capital, en indiquant le nombre de parts ou d’actions qu’elles possèdent et leur taux de détention.

Les personnes morales doivent également donner toutes les informations relatives à leur entreprise, telles que la dénomination sociale, le SIREN, et l’adresse du siège social :

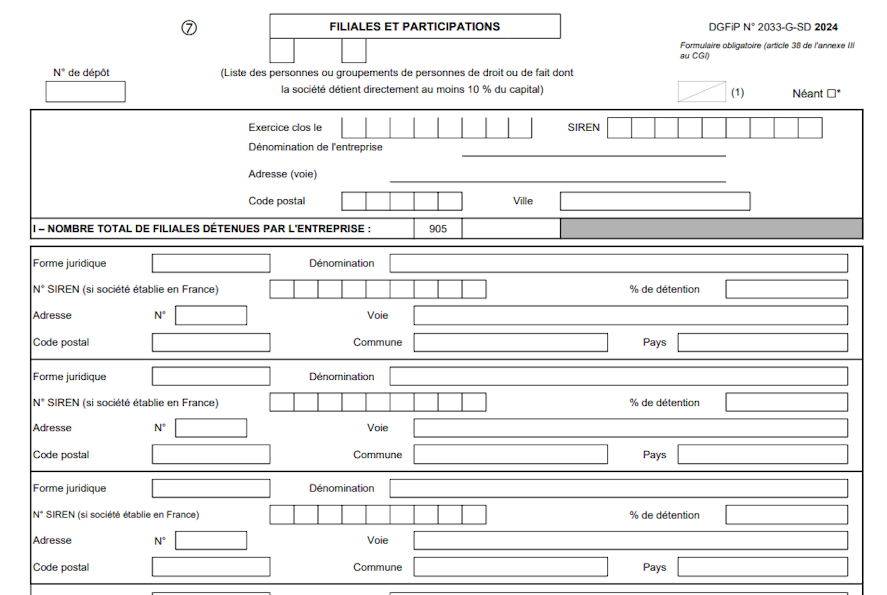

Formulaire 2033-G-SD : filiales et participations

Cette dernière partie concerne l’identification des filiales et des participations où la société déclarante détient au moins 10 % du capital :

Les entreprises individuelles ne sont pas concernées par cette section.

Voilà, vous êtes venu à bout de la déclaration 2033 !

Pour aller plus loin, voici les registres obligatoires en SASU.

Vous souhaitez vous simplifier la vie et vous concentrer sur votre le 💛 de votre activité ? Le compte pro Shine sera votre meilleur allié !