EURL ou SASU : pour quelle forme juridique opter ?

Publié le 10 janvier 2022

par Antoine Collin

Mis à jour le 7 février

13 min. de lecture

Publié par Antoine Collin

Relu par Victoria Grimaldi

Mis à jour le 7 février

13 min

EURL ou SASU, que choisir ? Si vous vous apprêtez à lancer votre activité en solo, vous vous posez probablement cette question. En effet, que vous soyez entrepreneur·e ou indépendant·e, ces deux types de sociétés unipersonnelles peuvent potentiellement répondre à vos attentes. Mais attention : elles s’avèrent bien différentes à l’usage sur certains points.

Découvrez ici notre comparatif des grandes différences entre EURL et SASU pour choisir la meilleure option pour vous et propulser votre business en beauté 🚀 !

⭐ Le statut de SASU est-il fait pour vous ? Découvrez la réponse en quelques clics avec notre simulateur gratuit !

🚀

Que vous choisissiez l’EURL ou la SASU, notre offre de création d'entreprise vous accompagne de A à Z dans le lancement de votre société. Immatriculation, dépôt de capital, compte pro, outil de facturation, tout est inclus !

# 1 Le régime social du dirigeant

Le régime social du gérant de l’EURL

La protection sociale en EURL

La protection sociale du gérant de l’EURL dépend de sa qualité de gérant ou non :

Le gérant associé unique d’EURL a la qualité de travailleur non salarié (TNS). Il est affilié à la Sécurité sociale des indépendants (ex-RSI).

Le gérant d’EURL non associé a le statut d’assimilé salarié. Il est rattaché au régime général de la Sécurité sociale.

En tant que TNS, le gérant associé unique de l’EURL dispose d’une moins bonne protection sociale (notamment en terme de retraite). Cependant, il peut compléter cette protection par des contrats d’assurance destinés aux EURL.

Créez votre EURL en ligne.

Les charges sociales en EURL

Si vous êtes gérant·e associé·e unique, vous allez payer environ 45 % de cotisations sociales sur le revenu net d’activité (résultat de l’entreprise).

💵 Si vous percevez des dividendes (EURL à l’impôt sur les sociétés), vous devrez payer également des cotisations sociales au taux de 45 % sur les dividendes versés. Ce taux s’applique sur les dividendes qui dépassent un montant équivalent à 10 % du capital de la société (nous vous reparlerons des dividendes dans la suite de l’article !).

Les revenus pris en compte pour calculer vos cotisations sont les revenus de l’année N-2. Si l’écart est trop important, vous pouvez néanmoins demander à l’URSSAF de réévaluer vos cotisations sociales en fonction de vos revenus réels.

⚠️ En EURL, vous payez un montant fixe de cotisations sociales dans deux cas :

Si vous ne vous versez pas de rémunération, vous devrez tout de même verser un minimum de cotisations sociales d’environ 1 000 € à 1 200 € par an.

Si vous êtes dans vos deux premières années d’activité, vous devez payer un forfait fixe de cotisations d’environ 3 000 € à 3 500 € hors formation professionnelle (montant actualisé chaque année). Si vous avez trop payé, vous serez remboursé·e en année N+2.

Le régime social du président de SASU

La protection sociale du président de la SASU

Le président de SASU a le statut d’assimilé salarié et bénéficie du régime général de la Sécurité sociale. S’il se verse un salaire, le président bénéficie d’une couverture sociale similaire à celle des salariés (chômage mis à part).

👉 Le tableau suivant récapitule les différences de protection sociale entre le gérant de l’EURL (travailleur non salarié) et le président de SASU (assimilé-salarié) :

Les charges sociales en SASU

Si vous êtes à la fois l’associé·e unique et le ou la président·e de votre SASU, vos charges sociales en SASU se décomposent comme suit :

Si vous vous versez un salaire, le montant des cotisations sociales (salariales et patronales) que vous verserez à l’URSSAF correspondra à environ 64 % de votre rémunération brute (environ 75 à 80 % du net).

Si vous ne vous versez pas de rémunération en tant que président, vous n’avez pas à payer de cotisations sociales minimales à l’URSSAF. Attention, dans ce cas, vous n’aurez pas de couverture sociale.

Le récap’ des différences⚡️

➡️ En SASU, vous pouvez bénéficier d’une bonne protection sociale en vous rémunérant avec un salaire mais vous devrez payer des cotisations sociales importantes. Des arbitrages sont néanmoins possibles entre salaire et dividendes. Si vous décidez de ne pas vous verser de rémunération (en début d’activité par exemple) ou si vous vous rémunérez en dividendes, vous n’aurez pas de cotisations minimales à payer.

➡️ Si vous souhaitez vous verser une rémunération, l’EURL permet de payer moins de cotisations sociales. Cependant, vos garanties sociales seront globalement moins bonnes. Vous devrez aussi payer des cotisations sociales minimales même en l’absence de rémunération.

# 2 Le fonctionnement de la société

Un fonctionnement rigide en EURL

La direction de la société

L’EURL et la SASU sont deux formes de société unipersonnelles, dédiées aux entrepreneur·es souhaitant entreprendre en solo. Toutes les deux peuvent être créées par une seule personne.

En EURL, on parle d’associé unique. Il peut être une personne physique (un individu) ou une personne morale (une société). L’EURL est ensuite dirigée par un gérant qui représente légalement la société aux yeux des tiers. C’est en général la même personne que l’associé unique.

⚠️ Attention : ce n’est pas toujours vrai. Il est possible de nommer un tiers gérant de la société.

À la différence d’une SASU, le gérant d’une EURL est obligatoirement une personne physique.

Les règles de fonctionnement en EURL

L’EURL se distingue aussi de la SASU par un fonctionnement plus rigide.

À l’instar de la SARL, pour gérer une EURL, vous devez respecter un certain nombre de règles légales.

Cet encadrement est jugé parfois strict et contraignant par certains entrepreneur·es tandis que d’autres y voient un cadre sécurisant. Tout dépend de votre personnalité !

Un fonctionnement souple en SASU

La direction de la société

La SASU possède un actionnaire unique, personne physique ou personne morale. Elle est obligatoirement dirigée par un président.

Comme dans une EURL, le président de SASU est souvent également l’actionnaire unique mais ce peut-être une tierce personne. Tous deux représentent la société légalement, l’administrent au quotidien et en assurent l’orientation stratégique au long cours.

À la différence d’une EURL, le président de la SASU peut être une personne physique ou une personne morale.

Un projet de SASU ? Shine vous accompagne dans votre démarche

Les règles de fonctionnement en SASU

La SASU est réputée pour son cadre souple, laissant une grande liberté à l’entrepreneur.

La rédaction des statuts en particulier peut être personnalisée car la loi n’impose que peu de règles (mise à part la nomination d’un président).

Le récap’ des différences⚡️

➡️ La création d’une EURL convient aux personnes recherchant un cadre juridique rassurant. L’EURL est plus simple à gérer, mais, en contrepartie, vous ne pouvez pas la façonner selon vos envies.

➡️ A contrario, la SASU offre cette liberté de gestion mais attention à rédiger précisément les statuts car des blocages peuvent vite arriver.

# 3 La fiscalité

La fiscalité de l’EURL : 3 options

La fiscalité de l’EURL à l’IR

Par défaut, lorsque l’associé unique est une personne physique, l’EURL est imposée au barème progressif de l’impôt sur le revenu (IR). Selon l’activité exercée, le bénéfice est déclaré dans :

la catégorie BIC (bénéfices industriels et commerciaux) ;

ou dans la catégorie des BNC (bénéfices non commerciaux).

👉 La rémunération du gérant est traitée de 2 manières :

Si l’associé unique est également le gérant (ce qui est majoritairement le cas), alors il paie l’IR sur l’ensemble des bénéfices. La rémunération n’est pas déductible des bénéfices imposables à l'IR, ce qui peut générer un surcoût important.

Si l’associé unique n’est pas le gérant, le gérant déclare le salaire reçu dans les « traitements et salaires » et sera imposé à l’IR sur ce salaire.

L’option pour l’EURL à l’IS

Sur option, l’EURL peut demander une imposition de ses bénéfices à l’impôt sur les sociétés. Dans ce cas, le mode de calcul est le même que celui de la SASU imposée à l’IS.

⚠️ Attention, une fois que vous avez demandé cette option, il n’est plus possible de revenir à l’IR après 5 ans.

L’avantage de l’EURL à l’IS ? Une imposition à l’IS permet de déduire la rémunération du dirigeant. Ceci peut permettre à l’entrepreneur de payer moins d’impôts.

🔎 Vous pouvez consulter notre article sur IR ou IS en EURL pour en savoir plus !

L’option pour le régime de la micro-entreprise

Sur option, l’EURL peut demander à bénéficier du régime fiscal de la micro-entreprise (« dit micro-fiscal »).

L’impôt est alors calculé en fonction du chiffre d’affaires encaissé, avec un abattement forfaitaire en fonction de l’activité.

👉 Cette solution n’est possible que si 3 conditions sont réunies :

l’EURL est soumise à l’IR ;

l’associé unique est également le gérant ;

l’EURL ne dépasse pas les plafonds de la micro-entreprise (77 700 euros pour une activité de prestations de services et 188 700 euros pour une activité d’achat/revente).

Si vous êtes allergique aux démarches administratives, l’EURL à l’IR avec l’option « régime fiscal de la micro-entreprise » peut vous simplifier grandement la vie. Vous pourrez notamment bénéficier de l’option pour le versement fiscal libératoire et de charges sociales allégées.

⚠️ Attention néanmoins, dans ce cas vous ne pourrez pas déduire vos frais professionnels de votre bénéfice imposable.

La fiscalité en SASU : 2 options possibles

La fiscalité de la SASU à l’IS

Par défaut, les bénéfices de la SASU sont imposés à l’impôt sur les sociétés. Par conséquent :

La société paie l’impôt sur les sociétés sur les bénéfices réalisés. La SASU jouit d’un taux réduit de 15 % sur les premiers 42 500 € de bénéfices. Le reste des bénéfices est taxé au taux normal de 25 % au-dessus de ce plafond.

Le président paie l’impôt sur le revenu sur le salaire qu’il perçoit (éventuellement) et déclare dans la catégorie « traitements et salaires ». Cette rémunération est considérée comme une charge déductible. Elle permet de faire baisser la base sur laquelle est calculé l’impôt sur les sociétés et donc de payer moins d’IS.

L’associé unique paie l’impôt sur les dividendes s’il s’en verse (nous vous détaillons les modalités de cet impôt plus bas).

L’option pour la SASU à l’IR

Le fondateur de SASU peut demander à ce que sa société soit soumise à l’impôt sur le revenu (plutôt qu’à l’IS).

⚠️ Cette option est valable pour une durée de 5 ans seulement.

👉 Pour en bénéficier, la société doit remplir différentes conditions :

le ou la président·e associé·e unique de la SASU doit être une personne physique ;

la SASU exerce à titre principal une activité commerciale, artisanale, agricole ou libérale ;

la SASU n’est pas cotée en bourse ;

l’effectif de la société est inférieur à 50 salariés ;

le chiffre d’affaires annuel ou le bilan total ne dépassent pas 10 millions d’euros ;

la SASU a moins de 5 ans d’existence.

La SASU à l’IR peut être avantageuse si votre activité enregistre des pertes. En effet, le déficit de votre société fait baisser le revenu imposable de votre foyer fiscal. Ce même système de compensation est possible avec la SASU à l’IS, mais le déficit fiscal obtenu est alors reporté sur le résultat fiscal de l’année suivante.

🔎 Consultez notre article sur IR ou IS en SASU pour devenir incollable sur le sujet !

Le récap’ des différences⚡️

➡️ L’EURL est imposée par défaut à l’impôt sur le revenu. Elle peut cependant opter pour l’impôt sur les sociétés ou le régime de la micro-entreprise. Ces possibilités peuvent être intéressantes mais tout dépend de votre situation.

➡️ La SASU est imposée par défaut à l’impôt sur les sociétés. Une option pour l’impôt sur le revenu est possible mais limitée dans le temps.

# 4 Les dividendes

L’imposition des dividendes en EURL

En EURL comme en SASU, l’imposition des dividendes est au choix :

Le prélèvement forfaitaire unique (PFU ou encore « flat tax ») au taux fixe de 30 % (comprenant 17,2 % de prélèvements sociaux et 12,8 % d’impôt sur le revenu).

Le barème progressif de l’impôt sur le revenu, après abattement de 40 %.

L’imposition à la flat tax peut se révéler avantageuse dans certains cas. En général, c’est le cas si votre taux marginal d’imposition dépasse 30 % mais il faut effectuer des simulations fiscales précises pour s’en assurer.

En EURL, les dividendes sont plus taxés qu’en SASU ce qui limite leur avantage.

Si les dividendes versés à l’associé unique représentent plus de 10 % du capital de la société (capital social + prime d’émission + sommes versées en compte courant d’associé), alors il doit payer des cotisations sociales supplémentaires (les cotisations sociales TNS).

L’imposition des dividendes en SASU

Le gros avantage des dividendes en SASU, c’est qu’ils ne sont pas soumis à des cotisations sociales. Vous devez uniquement payer des prélèvements sociaux de l’ordre de 17,2 % (moins élevés donc que les cotisations TNS).

Le récap’ des différences⚡️

➡️ La SASU est plus avantageuse si vous envisagez de vous rémunérer en dividendes (notamment si vous êtes salarié ou que vous touchez des ARE).

➡️ À l’inverse, l’EURL vous conviendra mieux si les dividendes ne représentent qu’un « plus » dans votre rémunération.

# 5 Les formalités de création

La création d’une EURL

Les démarches administratives à réaliser en vue de créer une SASU ou de créer une EURL sont globalement identiques.

👉 Vous devez :

rédiger les statuts de l’EURL ;

déposer le capital social ;

publier une annonce légale ;

immatriculer la société…

Comptez au minimum 200 € de coûts de création en EURL.

Shine a rédigé le guide ultime pour faire le bon choix de statut juridique !

La création d’une SASU

Les coûts de création d'une SASU comme les coûts de gestion peuvent être plus élevés.

2 exemples :

L’accompagnement renforcé d’un expert-comptable ou d’un avocat peut être requis afin de rédiger les statuts de la SASU.

Vous devez éditer des fiches de paie pour le président de SASU (qui ne sont pas nécessaires pour le gérant d’EURL). Un expert-comptable pourra être nécessaire pour tenir votre comptabilité.

Le récap’ des différences⚡️

➡️ En EURL, les formalités de création sont complexes.

➡️ En SASU, les formalités de création sont identiques mais s’avèrent souvent plus coûteuses.

# 6 Les aides de Pôle Emploi pour créer votre entreprise

Le maintien des ARE en EURL

En EURL, vous ne bénéficiez pas du maintien intégral de votre ARE (allocation retour à l’emploi). Votre allocation sera minorée en fonction des revenus tirés de l’activité de l’entreprise.

Le maintien des ARE en SASU

Au contraire, la SASU simplifie l’accès à certaines aides à la création d’entreprise.

L’ARE versée par Pôle Emploi peut ainsi être maintenue à 100 % car vous pouvez choisir de ne pas vous rémunérer ou de vous rémunérer en dividendes.

Et bonne nouvelle : les dividendes ne sont pas considérés comme un salaire par Pôle Emploi 🙌 ! Il est cependant judicieux de demander à Pôle Emploi une validation avant.

🔎 Notre article sur le chômage en SASU et les modalités pour en bénéficier vous explique tout.

Le récap’ des différences⚡️

➡️ En EURL, les ARE de Pôle Emploi peuvent être minorés.

➡️ En SASU, vous pouvez au contraire bénéficier plus facilement du maintien total des ARE.

# 7 Le développement de l’entreprise

Le développement d’une EURL

L’EURL peut accueillir de nouveaux associés par cession de parts sociales ou augmentation de capital. Dans ce cas, l’EURL se mue en SARL, sa forme pluripersonnelle.

En EURL/SARL, cette ouverture s’avère souvent plus complexe qu’en SASU/SAS pour plusieurs raisons :

Nécessité d’obtenir l’agrément des autres associés pour céder ses parts ;

Pas de possibilité de faire des offres de titres au public et pas de BSPCE ;

Nombre d’associés limités à 100.

Notons enfin que les cessions de parts sociales en EURL sont soumises à des droits d’enregistrement plus élevés qu’en SASU à hauteur de 3 % du prix de vente.

Découvrez si le statut de SASU est adapté à votre projet en moins de 2 minutes !

Le développement d’une SASU

En SASU, il est également possible d’ouvrir le capital pour accueillir de nouveaux associés. Dans ce cas, la SASU se transforme en SAS.

Globalement, la SASU est LE statut à privilégier si vous envisagez d’agrandir votre entreprise en faisant entrer de nouveaux associés. En effet, l’entrée et la sortie de nouveaux associés en SAS est libre et plus facile qu’en SARL.

De plus, les cessions d’actions sont soumises à des droits d’enregistrement à hauteur de 0,1 % du prix de vente.

🔎 Notre article pour savoir comment passer d’une SASU à une SAS sans prise de tête !

Le récap’ des différences⚡️

➡️ Si vous pensez ouvrir le capital de votre société de façon modérée à terme, l’EURL vous ira.

➡️ La SASU est la forme privilégiée des start-ups ! Si vous envisagez d’ouvrir votre société aux investisseurs et que vous avez de grandes ambitions pour votre croissance, la SASU vous conviendra davantage à long terme.

# 8 Le capital social de la société

La libération du capital en EURL

En SASU comme en EURL, la responsabilité de l’associé·e est limitée au montant des apports réalisés dans le capital.

Dans les deux cas, vous pouvez fixer librement le montant du capital social. Le capital minimum requis est de 1 euro seulement.

En EURL, la libération progressive des apports en possible sous 5 ans maximum (on parle de « libération partielle du capital »). Cependant, le fondateur d’EURL doit verser au moins 20 % des apports en numéraire lors du dépôt de capital social.

La libération du capital en SASU

Comme on l’a souligné, la responsabilité de l’associé unique et le montant minimal du capital social sont équivalents à l’EURL.

Seule différence ici, le créateur de SASU doit libérer au moins 50 % des apports en numéraire lorsqu’il dépose le capital de sa société. Au moment de la création de l’entreprise, vous devrez donc débloquer un montant minimum plus important.

Le récap’ des différences⚡️

➡️ Il faut libérer au moins 20 % des apports en capital en EURL lors de la création.

➡️ Il faut libérer au moins 50 % des apports en capital en SASU lors de la création.

# 9 Le statut du conjoint

La possibilité d’opter pour le statut du conjoint collaborateur en EURL

Dans une SASU comme dans une EURL, le conjoint de l’associé unique peut être salarié de l’entreprise.

En revanche, contrairement à la SASU, l’EURL prévoit le statut de conjoint collaborateur. L’époux, l’épouse ou le ou la partenaire pacsé·e peut donc bénéficier d’une protection sociale s’il participe à l’activité de l’entreprise à condition de ne pas être rémunéré.

💡

Par ailleurs, contrairement à la SASU, en EURL, il faut solliciter l’accord de son conjoint si vous souhaitez apporter un bien commun au patrimoine de la société (sans quoi votre partenaire peut revendiquer la qualité d’associé).

Pas de statut de conjoint collaborateur en SASU

En SASU, le statut de conjoint collaborateur n’est pas possible pour le ou la conjointe de l’entrepreneur.

En revanche, le conjoint qui participe à la société peut prétendre à d’autres statuts : celui de conjoint salarié ou celui de conjoint associé.

Le récap’ des différences⚡️

➡️ En EURL, le ou la conjoint·e de l’entrepreneur peut adopter le statut de conjoint-collaborateur.

➡️ En SASU, ce statut n’est pas ouvert (mais d’autres statuts le sont)

Récapitulatif des 9 différences EURL ou SASU

✅ Statut de TNS en EURL vs statut d’assimilé-salarié en SASU

✅ Fonctionnement rigide en EURL vs souple en SASU

✅ 3 options fiscales en EURL vs 2 options en SASU

✅ Cotisations sociales sur les dividendes en EURL vs pas de cotisations en SASU

✅ Création et gestion peu coûteuse en EURL vs coûteuse en SASU

✅ Maintien total des ARE possible en SASU vs partiel en EURL

✅ Transformation de l’entreprise plus simple en SASU qu’en EURL

✅ Libération progressive du capital à 20 % en EURL vs 50 % en SASU minimum

✅ Statut de conjoint collaborateur en EURL mais pas en SASU

Conclusion : EURL ou SASU ?

➡️ L’EURL est parfaite pour les entrepreneurs souhaitant limiter leurs charges sociales tout en se dotant d’un statut juridique ambitieux. Sa simplicité de gestion et de création permet de passer facilement le cap de la création d’une société.

➡️ La SASU est le statut idéal des entrepreneurs tournés vers l’avenir. Elle permet de développer votre entreprise plus aisément et d’adopter une protection sociale forte. Si vous penchez pour une rémunération en dividendes, c’est aussi le statut à choisir.

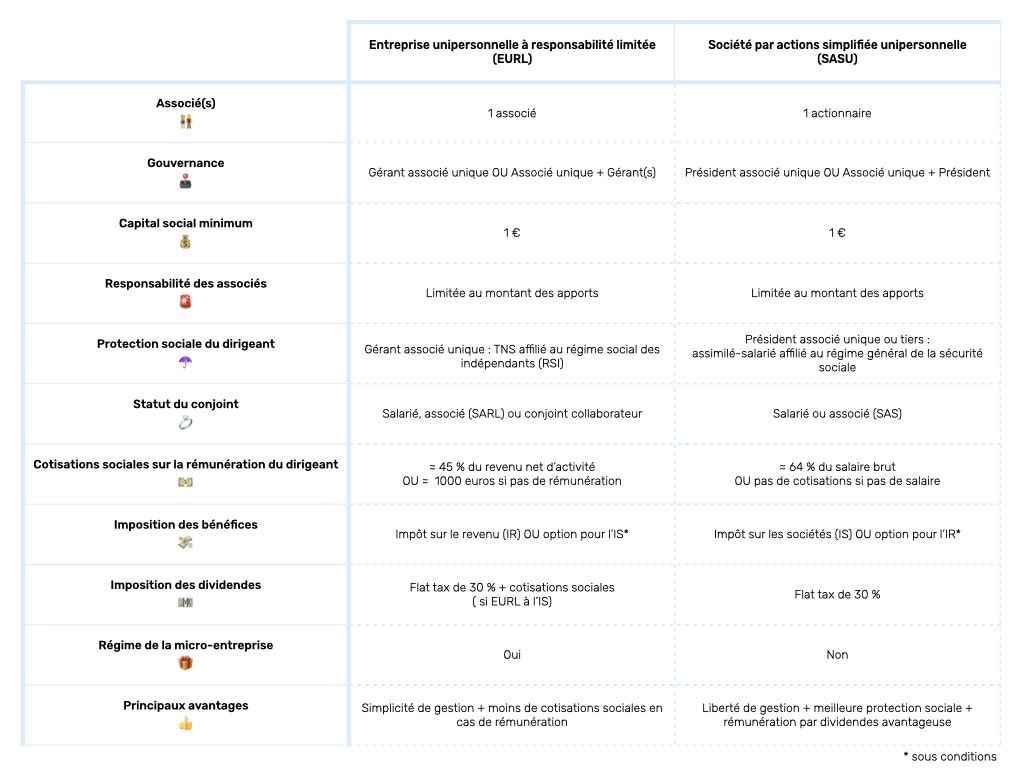

EURL vs SASU, le tableau comparatif

Vous l’aurez compris, il n’y a pas de réponse tranchée au dilemme cornélien « EURL ou SASU ? ». La bonne solution dépend de vous et de vos projets.

Pour étudier toutes vos options en détail, vous vous recommandons notre e-book 100 % gratuit et actionnable sur le choix du statut juridique.

Que vous décidiez de créer une EURL ou une SASU, nous vous accompagnons dans vos démarches étape par étape.